La historia del banco japonés que quiere conquistar Wall Street

Es probable que no hayas escuchado sobre Mizuho, pero si quieres hacer un negocio a escala multimillonaria, es casi seguro que tengas que hablar con ellos.

Por Antoine Gara

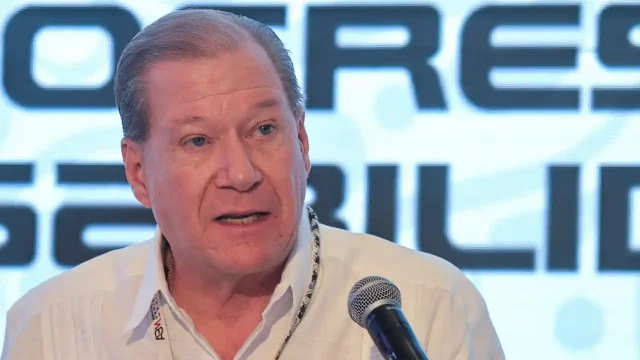

“Queremos ser la nueva cara de Wall Street”, espeta John Koudounis, CEO de Mizuho Securities EU, un brazo del segundo banco más grande de Japón por activos, Mizuho Financial Group.

Desde su oficina de Manhattan, Koudounis comienza a recitar una letanía de victorias en los mercados de capitales: “Estamos en el top 10 en el crédito de grado de inversión y valores respaldados por activos. Hemos tenido 147 mandatos de administrador principal”, dice, refiriéndose a los negocios ganados en el último año y a la forma como ha duplicado los ingresos de su empresa, con más de 300 millones de dólares (mdd) en honorarios de suscripción de bonos. “Somos la nueva cara de los diez principales bancos de inversión.”

Él está seguro de que Goldman, JPMorgan y otros gigantes de las finanzas no están por tirar la toalla, pero Koudonis –un ex jugador de futbol americano de 49 años y 125 kilos de peso– puede ser muy convincente. En 2008 Mizuho fue el hazmerreír del mundo de bonos, entonces se volvió célebre por apostar y perder 7,000 mdd en fondos hipotecarios de alto riesgo, entre ellos uno llamado Aardvark.

Siete años después Mizuho Securities EU está de vuelta, dice Koudounis, con aproximadamente 30,000 mdd en activos y 700 empleados, y crece rápidamente. Koudounis es uno de los pocos CEOs del lado de los vendedores en Wall Street con algo parecido a un plan de crecimiento. Sus pares estadounidenses aún están levantando los vidrios rotos de la pasada crisis. En Europa el desapalancamiento sigue siendo el modus operandi, y una ola de despidos de CEOs desde Londres (Barclays) a Frankfurt (Deutsche Bank) está causando que las empresas se replieguen.

Frente a un lenguado y un té negro en el Grill Room del restaurante Four Seasons en un lluvioso martes de noviembre, Koudounis intenta explicar su punto. Llega a exactamente a las 12:30 pm, precisamente el instante en el que empieza el mítico “power lunch” del Four Seasons dentro del comedor diseñado por Philip Johnson y Mies van der Rohe. Koudounis, originario de Chicago con ascendencia griega, viste un traje azul marino con gruesas rayas grises, una corbata roja y un pañuelo de bolsillo a juego.

Toma asiento entre una manada de financieros multimillonarios y veteranos: Leon Black, Michael Steinhardt, Sanford “Sandy” Weill y Maurice “Hank” Greenberg. La habitación se siente como un museo viviente de los días de gloria de Wall Street, y nada le gustaría más a Koudounis que tomar su lugar entre estos deportistas olímpicos. De hecho, Koudounis en realidad va allí dos veces por semana, es su forma de ver y ser visto dentro de los pasillos de las altas finanzas. Pero a pesar de sus esfuerzos, sigue siendo en su mayoría anónimo. Ni uno solo de los peces gordos se acerca a nuestra mesa.

El Grill Room del Four Seasons está muy lejos de los inicios humildes de Koudounis en Chicago. Sus abuelos emigraron de Esparta, Grecia, en 1900 y se ganaban la vida vendiendo hot dogs afuera del Wrigley Field. Su padre, George, amplió el negocio familiar abriendo un drive-in.

La comida rápida les dio a los Koudounis la posibilidad de vivir en un suburbio de clase media. Como un jugador de futbol estrella y presidente de la clase en la preparatoria Niles West High School, Koudounis fue aceptado en Harvard, Yale y Princeton, pero finalmente optó por Brown. Él y su hermana fueron la primera generación de Koudounises en ir a la universidad.

Como muchos en escuelas de la Ivy League durante la década de 1980, Koudounis entró con ambiciones de convertirse en médico, abogado o formulador de políticas, pero se graduó vía fast track vía Wall Street. Tomó un trabajo en Merrill Lynch en 1988 como vendedor de bonos basura. Una de sus primeras tareas fue trabajar en la adquisición desastrosa de Donald Trump del Taj Mahal Casino.

Después de unos años en Merrill y otras firmas, Koudounis aterrizó en el banco holandés ABN AMRO, donde construyó el negocio de renta fija de la empresa más de una docena de años antes de que fuera vendido a Royal Bank of Scotland en 2007 por 100,000 mdd. A partir de ahí Koudounis recibió ofertas de Wall Street pero decidió unirse a Mizuho como su jefe de renta fija, con la tarea de reconstruir el negocio después de su vergonzoso fiasco con Aardvark.

La estrategia de Koudounis en Mizuho es simple: Evitar volverse japonés. Esto incluye el pago de bonos al estilo Wall Street, algo inaudito en Japón. Su personal de ventas y banca, por ejemplo, todos se llevan comisiones de los beneficios que generan. Además, las grandes adquisiciones “prestige” están fuera.

Durante años los megabancos japoneses han atacado a Estados Unidos en busca de una economía en crecimiento segura donde invertir sus balances titánicos, pero han fracasado debido a las diferencias culturales y a los planes mal concebidos. Los bancos son conocidos por contratar en exceso en áreas donde carecen de experiencia, seguidos de despidos masivos inevitables.

A pesar de la hoja de balance de su banco matriz, de 1.6 billones de dólares, Koudounis es muy consciente de que Tokio será implacable si comete un error. Koudounis recorre los pisos de trading de Mizuho todos los días y se ha sabido que ha tenido problemas con más de un operador, estacionando su cuerpo descomunal junto a sus escritorios y obligándolos a cerrar posiciones.

“Ha habido momentos en los que he tenido que golpear la mesa de hipotecas para no meternos en problemas, especialmente en derivados”, dice.

En 2008, los negocios de renta fija de Koudounis llenaron un vacío en Wall Street cuando jugadores más grandes tenían problemas para sortear la crisis. En algunos días su operación escueta se llevó 35% de algunas subastas del Tesoro. La crisis produjo ganancias récord para el equipo de Koudounis. En 2010 fue elegido para dirigir Mizuho Securities Estados Unidos.

El gigantesco balance de Mizuho Japón es clave para los planes de crecimiento de Koudounis. En abril su firma fue seleccionada para proporcionar un préstamo puente de 15,000 mdd, recursos críticos para la adquisición de Allergan por parte de Actavis, una transacción de 70,500 mdd, una suma significativa que otros bancos no podrían prestar rápidamente. Mizuho juega un papel similar en la adquisición de 40,500 mdd de la división de genéricos de Allergan por parte de Teva, y la de 107,000 mdd de Anheuser-Busch InBev de la cervecera SABMiller.

Koudounis rechaza la idea de que está encabezando una nueva incursión japonesa en EU. “Somos algo real. La gente no ha oído hablar de nosotros porque no somos un banco minorista y no estamos en todos lados, pero si quieres hacer un trato de gran magnitud, es casi seguro se tendrás que tratar con nosotros”, dice.

A principios de este año Koudounis se embarcó en la segunda etapa de su plan de crecimiento. Mizuho compró una cartera de préstamos de 36,500 mdd a RBS por alrededor de 3,000 millones, obteniendo acceso ampliado a clientes corporativos y absorbiendo en el proceso a 130 banqueros de inversión. Las acciones son el siguiente paso, dice.

Hacia el final de nuestro almuerzo de 90 minutos, la sala se ha despejado, pero Koudounis sigue hablando: “Ahora podemos tomar ese balance y usarlo de verdad”, dice, echándose hacia atrás para digerir su comida.