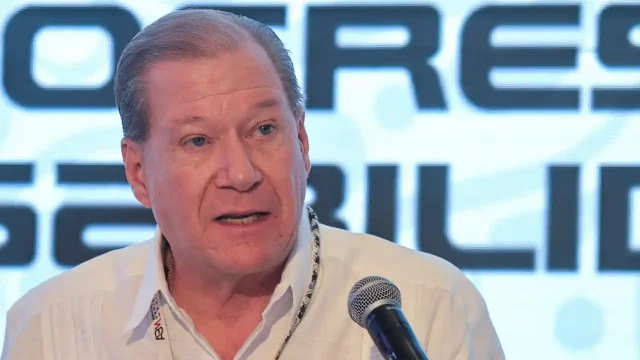

Las licitaciones 1 y 2 de la Ronda 1 están avanzando, con cambios que ponen el dedo en los detalles importantes. Y aunque los actores han sido audaces, todavía hay desafíos para determinar el grado de éxito de la reforma.

Hace algunas semanas analizaba en este espacio los

retos de la Ronda 1 para atraer la inversión prometida. Conforme han avanzado los procesos, tenemos respuestas a algunas de las preguntas planteadas, al tiempo que han surgido nuevas interrogantes: ¿Cómo quedó la primera licitación de la Ronda 1 y cómo va la segunda? ¿Qué ajustes ha habido desde entonces? ¿Qué significan esos cambios y cómo impactarán en el futuro?

Licitaciones de la Ronda 1

La primera licitación interesó a 49 empresas, de las cuales 34 finalmente pagaron el cuarto de datos y quedaron formalmente inscritas, a la espera de presentar su propuesta de licitación. Entre éstas se encuentran firmas estadounidenses, asiáticas, de Oceanía, de Sudamérica y algunas mexicanas, que se están ya sea conformando o fortaleciendo. El 15 de julio se publicarán las propuestas económicas y se declarará a los ganadores. (Comisión Nacional de Hidrocarburos, 2015)

En este tiempo también se publicó la segunda licitación de la Ronda 1, que consiste en 5 contratos para explotar 9 campos de hidrocarburos en aguas someras para un total de 280 km

2. Para elegir estos campos se tomaron en consideración los recursos prospectivos, la máxima cantidad de reservas certificadas y la cercanía con infraestructura ya construida.

Están ubicados frente a las costas de Tabasco, en lugares donde Pemex ya ha perforado pozos y realizado pruebas de producción. Es una zona de bajo riesgo geológico, con alta cantidad de reservas certificadas y con fácil acceso a rutas de transporte. El potencial es de 125 mil barriles diarios de crudos ligeros y aceites, para un total de 671 millones de barriles de petróleo equivalente (mbpe), aproximadamente el 1.5% de las reservas totales del país.

Siete empresas han pagado los 5.3 millones de pesos que cuesta el cuarto de datos, de las cuales 4 ya quedaron formalmente inscritas. El contrato será adjudicado empleando una fórmula que incorpora la oferta del licitante y un factor de inversión adicional por el resto de participación del contrato. Por tanto, las empresas que estén dispuestas a invertir más y operar por más tiempo en México, tendrán más probabilidades de ganar.

Esta visión de aseguramiento de inversionistas seguirá siendo rectora en las próximas licitaciones y rondas. La tercera convocatoria se emitirá en este abril. También podemos esperar una elección de contrato y términos a partir de la evaluación de cada campo. Asimismo podemos esperar más ajustes sobre la marcha.

De acuerdo con Tim Samples, de la Universidad de Georgia, “la compra del cuarto de datos no indica un interés serio necesariamente. Por diferentes razones, las empresas pueden comprar el acceso o hasta ofertar en algunos casos. El momento clave será cuando las ofertas sean reveladas”. (Iliff, 2015) Los próximos meses, la CNH podrá analizar las ofertas y determinar el interés en la Ronda, traducido en la disposición de inversión de cada empresa. Pero el resto de los mexicanos tendremos que esperar hasta el verano.

Los cambios en los contratos

Las autoridades energéticas han sido abiertamente contundentes al comunicar que han escuchado los comentarios de la industria privada y que han tenido la determinación de hacer cambios en los contratos. Estos comentarios no implican negociaciones, pero sí un diálogo directo y fluido. Esos cambios son en materias legal, fiscal y burocrática.

Los principales cambios legales:

- Rescisión de contrato por faltas a la legislación en materia de hidrocarburos. En este caso se estableció un periodo de fallo y procedimientos de remediación. Estos juicios serán dirimidos en tribunales nacionales.

- Rescisión de contrato por acciones injustificadas y delitos. Aquí se contempla un marco de consulta directa antes de comenzar un proceso de arbitraje. En caso de llegar a esta instancia, la litigación será resuelta en tribunales internacionales.

- Elaboración sobre el Compromiso Mínimo de Trabajo, que es el programa específico de inversiones y obras en los campos al que se comprometen las empresas ganadoras. En este caso se introdujo el concepto de unidades de trabajo, flexibilizando los compromisos mínimos, que se volvieron insostenibles por la caída en los precios del petróleo. Además, en caso de que el ganador exceda las inversiones comprometidas, se podrán tomar en cuenta para las próximas obras y licitaciones.

- Extensión de los plazos de los contratos, que en la primera licitación serán por 30 años y podrán ser prorrogados hasta por 2 periodos de 4 años para la producción, y un periodo de 4 + 2 años para la exploración. Para la segunda licitación, los contratos durarán 25 años y podrán ser extendidos para dos periodos adicionales de 5 años para la etapa de producción y 2 + 1 años para la valoración. Las extensiones estarán basadas en compromisos de inversión adicional.

Los principales cambios fiscales:

- Se ajustan las contribuciones fiscales en favor de la industria privada. Así, el mecanismo de ajuste se aplicará cuando las utilidades antes de impuestos sean superiores al 20% (antes era el 15%), o bien menos del 35% (antes era el 30%).

- Se detallaron procedimientos para determinar los pagos al Estado y los contratistas. También se elaboró en términos de contabilidad, riesgo, registro, recuperación de costos y gastos, así como procedimientos de inversión. Igualmente se engrosó la información sobre adquisición de bienes y servicios.

- Se profundizó en los procedimientos relacionados con el suministro de información y contribuciones al Fondo Mexicano del Petróleo.

Los principales cambios burocráticos:

- Se dará más tiempo para desarrollar y entregar los programas de trabajo. La fase de exploración de contratos pasó de 45 a 60 días, mientras que la fase de desarrollo, documentación y preparación de la oferta de licitación subió de 90 a 120 días, exceptuando para aguas profundas, que requieren más tiempo.

- Se modificó la cláusula de asociaciones. Ahora las empresas podrán ingresar al proceso de licitación de manera individual, y al recibir autorización podrán sumarse a otro licitante en calidad de socios inversionistas, mientras lo reporten al menos 15 días antes del cierre de la licitación. También las empresas tendrán más facilidad para aseguramiento entre ellas.

- Se simplificaron los procedimientos para autorizar el cambio de operador. Si el nuevo operador fue preautorizado se puede cambiar al operador en un par de días. Además, se le da a la autoridad un plazo límite para aprobar los cambios. En caso de que se rebase el periodo, los cambios se autorizarán automáticamente.

- Se modificaron las exigencias sobre los puntos de medición, que es el lugar donde el crudo es medido, usado o vendido. Ahora los operadores de los campos podrán tener instalaciones afuera de su área asignada para aprovechar las economías de escala y para integrar mejor las actividades de la cadena de valor.

- Se incrementó el acceso al cuarto de datos, para presentar mejores propuestas. Ahora quedará abierto por 7 meses, exceptuando para aguas profundas, que probablemente sea 9 meses.

- Precisiones en materia de contenido nacional. Cada compañía debe presentar un plan sobre cómo desarrollará el contenido nacional.

Lecturas finales de la Ronda 1

Al analizar los acontecimientos en su orden temporal y espacial podemos encontrar diversas conclusiones que nos dan pistas sobre qué será importante en las próximas semanas. Entre éstas podríamos destacar las siguientes seis:

- La velocidad de las autoridades en materia energética para hacer cambios sobre la marcha y la interlocución con inversionistas extranjeros es un nuevo paradigmas en las relaciones de agencias gubernamentales y el sector privado.

- A pesar de la adversidad, ha habido determinación para superar los obstáculos y continuar con los tiempos establecidos para la implementación. A pesar de ello existe asimetría en la cantidad de información y contenido de lo que se comunica a los diferentes actores.

- Los cambios que está haciendo el gobierno se deben principalmente a:

– Los comentarios y presiones de la iniciativa privada, cuya inversión tiene la llave para medir la reforma energética como exitosa o no.

– Las circunstancias del mercado, buscando atraer y mantener las intenciones de inversión.

– Los muchos flecos pendientes que dejó la legislación secundaria. Es la primera vez que se está haciendo este tipo de apertura, y eso se nota. Además, los flecos están siendo interpretados y resueltos para favorecer a la industria privada.

- Podemos confirmar que se ha tratado de incorporar las mejores prácticas a nivel internacional. Con todos los detalles, el marco energético mexicano será muy similar al de Estados Unidos.

- La necesidad de redefinir decisiones y algunas atribuciones nos dice que los reguladores aún no están listos con respecto a las capacidades que deben tener. El sistema de distribución de responsabilidades y contrapesos dejó huecos y algún desbalance en las atribuciones que se está calibrando sobre la marcha. Además deben apurar la capacitación de los recursos humanos, pues existe un incentivo subyacente para saturar de trabajo a los reguladores. Se necesitan reguladores más fuertes y con dientes, pues las litigaciones serán gigantescas en materia de intereses y dinero.

- La generación de una industria nacional que se vuelva parte de la cadena global dependerá mucho de las actividades a las que las empresas mexicanas contribuyan, pero también de la derrama económica, de los socios estratégicos y del acceso al crédito.

A estas alturas ya sabemos que definitivamente no llegaremos al crecimiento económico delineado para todo el sexenio. Aun así, el avance en el desarrollo e implementación de la reforma energética ha resultado relativamente positivo. Ésta se debe seguir cuidando y ajustando, para que los organismos no se contagien de lo que el

Financial Times ha llamado “las promesas que han sido bajadas a la tierra con estruendo”. (Webber, 2015)

Trabajos citados

– Webber, J. (7 de abril de 2015),

Mexico’s economic gloom hard to crack. Obtenido de

Financial Times.

– Comisión Nacional de Hidrocarburos (26 de marzo de 2015),

Ronda 1: Aguas Someras – Primera Convocatoria. Avances del Proceso de Licitación. Obtenido de Ronda 1.

– Iliff, L. (31 de marzo de 2015),

Oil Companies Show Active Interest in Mexican Energy Tracts. Obtenido de

The Wall Street Journal.

Contacto:

Correo:

[email protected]

Twitter:

@jarreolar

Facebook:

Javier Arreola

Página personal:

Javier Arreola

Página web:

AILUM

Las opiniones expresadas son sólo responsabilidad de sus autores y son completamente independientes de la postura y la línea editorial de Forbes México.