El crecimiento de entre 5 y 6% por las reformas estructurales no va a llegar. Dentro de la tormenta de circunstancias hay oportunidad de impulsar una diversidad de sectores, especialmente con ayuda del sector privado. El sector energético requerirá paciencia y, de una vez por todas, recalcular las expectativas para hacerlas más acordes a esta nueva época.

En la anterior entrega de este espacio se plantearon preguntas puntuales sobre la primera licitación de la Ronda 1 y sus magros resultados. En esta ocasión abordaré el tema del escenario actual y su impacto sobre México, por lo que cabe preguntarse:

¿Cuál es la dimensión de la Ronda 1 en el contexto internacional? ¿Cuál es la situación económico-energética actual y cómo llegamos hasta aquí? ¿Qué se puede prever para los próximos meses e inclusive el próximo año?

La Ronda 1 en el contexto internacional

El plan mexicano de licitaciones en materia energética contempla llevar al mercado 914 áreas en 4 Rondas que se llevarían a cabo entre 2015 y 2019. En total son 178,554 kilómetros cuadrados, una extensión mayor que el estado de Coahuila. Se trata de 244 campos petroleros, 379 bloques de exploración convencional y 291 bloques de exploración no convencional. (CNN Expansión, 2015)

La competencia a la que se enfrenta la Ronda 1 es dura. Como cualquier producto en el escaparate del mercado, esta licitación tiene que diferenciarse de otras similares. Los países petroleros están buscando inversión con mayor grado de desesperación que hace un año. Con el capital internacional escaso, la competencia por atracción de inversionistas se está poniendo más feroz. Desde que empezó la primera licitación, y durante los próximos meses, se estarán abriendo convocatorias para explotar unos dos mil bloques petroleros alrededor del mundo.

Con los precios bajos, la extracción en aguas profundas seguirá estando castigada, pues las compañías no se pueden plantear proyectos tan caros con estos precios. Lo único que les da respiración es que las estimaciones deben ser de muy largo plazo. México no es el único país que batalla en las licitaciones. Por ejemplo, la última convocatoria de bloques por parte de Estados Unidos atrajo el interés más bajo desde 1986. Las petroleras medianas mandaron ofertas, pero las corporaciones gigantes ni siquiera se molestaron en participar, pues están recortando costos y ahorrando efectivo para proteger sus dividendos. (Krauss, 2015)

La situación económico-energética actual y cómo llegamos hasta aquí

El bloque norteamericano

México está avanzando fuertemente para ser visto naturalmente como socio estratégico del bloque norteamericano en materia energética. Por ejemplo, consciente de que México tiene 8,850 km de gasoductos a lo largo de todo el territorio, mientras que Texas tiene 10 veces más en el propio, hay principios de acuerdo para que las compañías texanas inviertan 10,000 millones de dólares (mdd) en infraestructura. (Edwards, 2015) Por su parte, CFE invertirá entre 6,600 y 9,800 mdd en 5 gasoductos –incluido uno submarino entre Texas y Veracruz– y tres ramales para transporte de gas antes de 2018. (García, 2015) Esto es una muestra de cómo se puede tomar ventaja de que Texas es el centro energético del mundo.

En 2013 se aprobó el plan para construir un gasoducto que transporte combustible desde Eagle Ford a México. En 2014 se adjudicó la construcción del gasoducto que irá desde la cuenca del Pérmico –en Texas y Nuevo México– al sur de Chihuahua. Esto es parte de la estrategia para bajar los precios de la energía en el corto plazo a través de la compra de gas, como expliqué en este espacio. Como referencia, para el 2015 estamos produciendo 6 millones 628,000 pies cúbicos de gas por día. Asimismo, en 2014 se importó un promedio de 1,357 millones de pies cúbicos diarios, por lo que ya triplicamos la cantidad de gas que se importaba hace 10 años. (Lastiri, 2015) Igualmente, se está finalizando el plan por el cual el consorcio Refinerías Unidas construiría 6 refinerías en los próximos años, financiadas enteramente por el sector privado y con una capacidad de casi 360,000 barriles diarios. (Agencia Proceso, 2015)

México está también teniendo avances con respecto al proteccionismo estadounidense en materia energética. Recientemente, el Departamento de Comercio autorizó la venta a México de 100,000 barriles de crudo ligero por día para ser mezclados con crudo pesado mexicano, el cual se refinaría en Tula, Salamanca y Salina Cruz. El volumen autorizado es poco al compararlo con los casi 12 millones de barriles por día que producen ambos países, pero es muy significativo por la mayor apertura de la política energética estadounidense. Aunque se quiera mantener en perfil bajo, Estados Unidos se plantea ser un país exportador de petróleo por primera vez desde que su Congreso prohibió ejercer de vendedor después de la crisis petrolera de 1973. (Mandel, 2015)

Curiosamente, la relación Estados Unidos-Canadá sigue enfriándose por las diferencias proclamadas por el gobierno canadiense, al tiempo que México y Estados Unidos se están integrando mejor desde el punto de vista energético. México puede aspirar a exigir en el mediano plazo el mismo trato que los estadounidenses le dan a Canadá. Lograr una mejor homogeneización será fundamental para que los tres países vean materializadas sus aspiraciones de convertirse en la región más potente en materias de energía y de competitividad.

El bloque latinoamericano

Las economías petrolizadas de Latinoamérica ya están cancelando obras de sus planes de infraestructura, rehaciendo sus presupuestos y ajustando sus planes de inversión. Sus economías se han visto críticamente golpeadas por la turbulencia de los últimos meses.

Este año, la producción de Colombia caerá del millón de barriles por día. Mientras, Brasil está haciendo recortes de inversión en exploración y producción, al tiempo que el tema energético y la corrupción son eje del día a día nacional. Por otro lado, Venezuela evalúa disminuir su hostilidad hacia las petroleras internacionales.

En síntesis, los países latinoamericanos –incluyendo México– buscan optimizar sus marcos de trabajo para atraer inversión de trasnacionales. Estos países, de fuerte orgullo nacionalista, tendrán que abrirse más al mercado de lo que quisieran y de lo que pensaban hace un par de años. (The Economist, 2015)

La situación de la OPEP y los países del Medio Oriente

En el papel, la Organización de Países Exportadores de Petróleo (OPEP), con sus 31.5 millones de barriles de producción diaria y en guerra abierta contra el fracking estadounidense, todavía tiene algo que decir. El liderazgo árabe secundado por Kuwait y los Emiratos Árabes Unidos ha forzado a la OPEP a apostar por afianzar su cuota de mercado antes que a estabilizar los precios. Los árabes, apuntalados por su gran flexibilidad financiera, quieren conquistar el mercado asiático, que también empieza a interesarse en el petróleo estadounidense. (González, 2015)

La clave está en ver si los países de la OPEP, que les urge aumentar el precio del petróleo para que su frágil economía no sucumba –Venezuela, desesperadamente– pueden convencer a los árabes y nigerianos de disminuir su producción. El último antecedente es que en la conferencia de 2014 no lo lograron, lo cual plantea que si el grupo no está disuelto en la práctica, al menos está mortalmente fragmentado.

La inusual etapa de tensa paz de los últimos meses en el Medio Oriente permite prever que se introduzca más crudo al mercado ya inundado; la real amenaza es que avance el Estado Islámico en la toma forzosa de producción petrolera. Por otro lado, después del pacto nuclear con Estados Unidos, Irán ya no tendría las sanciones que carga desde 1984, y empezaría a introducir todo el petróleo que pueda al mercado, a priori, 1 millón de barriles por día. (Ibíd., 2015)

Los mercados financieros y la desaceleración china

La incertidumbre económica, especialmente la crisis por la deuda griega, ha lanzado al dólar en contra de los mercados emergentes, cuyas economías siguen creciendo tímidamente. Los mercados han reaccionado al temor de un freno abrupto del crecimiento mundial. Han caído las bolsas de Asia, Europa y Norteamérica. China devaluó su moneda y sus manufacturas tuvieron su peor rendimiento desde la crisis de 2008. Además, Grecia y Turquía convocaron a elecciones; la primera, abruptamente.

La estocada fue de la economía de China, que encabeza la depreciación de las economías emergentes, altamente dependientes de las materias primas. La desaceleración china afecta prácticamente a todos porque el país del dragón ha sido el principal motor de la economía mundial en los últimos años.

En este panorama, las compañías petroleras que cotizan en bolsa y que están cumpliendo contratos se enfrentan a una disyuntiva: cortar su producción petrolera, perdiendo en el corto plazo y poniendo presión para que el precio del crudo suba, o bien continuar el aumento en su producción, para pelear por ampliar su cuota de mercado conforme otras empresas ya no puedan aguantar los precios. Por ahora se están decantando por la segunda.

De acuerdo con el New York Times, “hasta ahora la mayoría de las compañías ha insistido en que no sacrificarán la producción en los años futuros, cuando comentaban que estaban seguros que el precio rebotaría fuertemente. Pero en las últimas semanas, los ejecutivos han expresado su preocupación de que los precios estén colapsados en 2016 e inclusive en 2017, por lo que será muy importante ajustarse el cinturón aún más. (Krauss, 2015)

El factor tecnológico

Los adelantos tecnológicos disminuyeron los costos de extracción y permitieron acceder a yacimientos que antes eran inexplotables. El mercado está en una situación sin precedentes, pues siempre existió la correlación ‘a más pozos extracción, más producción petrolera’. Hoy, esto ya no es verdad para Estados Unidos, pues el número de pozos abiertos ha disminuido, mientras que la producción sigue incrementándose. Con 11.6 millones de barriles diarios, ya es el primer productor de petróleo y gas en el mundo, superando a sus competidores árabes y rusos.

“En el pasado, las grandes compañías petroleras eran dueñas de los procesos y las tecnologías que permitían costos de producción eficientes y baratos, mientras que las pequeñas compañías tenían altas barreras de entrada… Como resultado, la producción de crudo continúa entrando al mercado, pues las pequeñas compañías que usan el fracking tienen la capacidad de producir petróleo de forma barata y cerrar los pozos rápidamente cuando ya no son utilizables o rentables… Así, a pesar de la caída masiva en el número de pozos actualmente en extracción, la producción continúa firme.” (Udland, 2015)

La tormenta perfecta sobre México y lo que podemos esperar del 2016

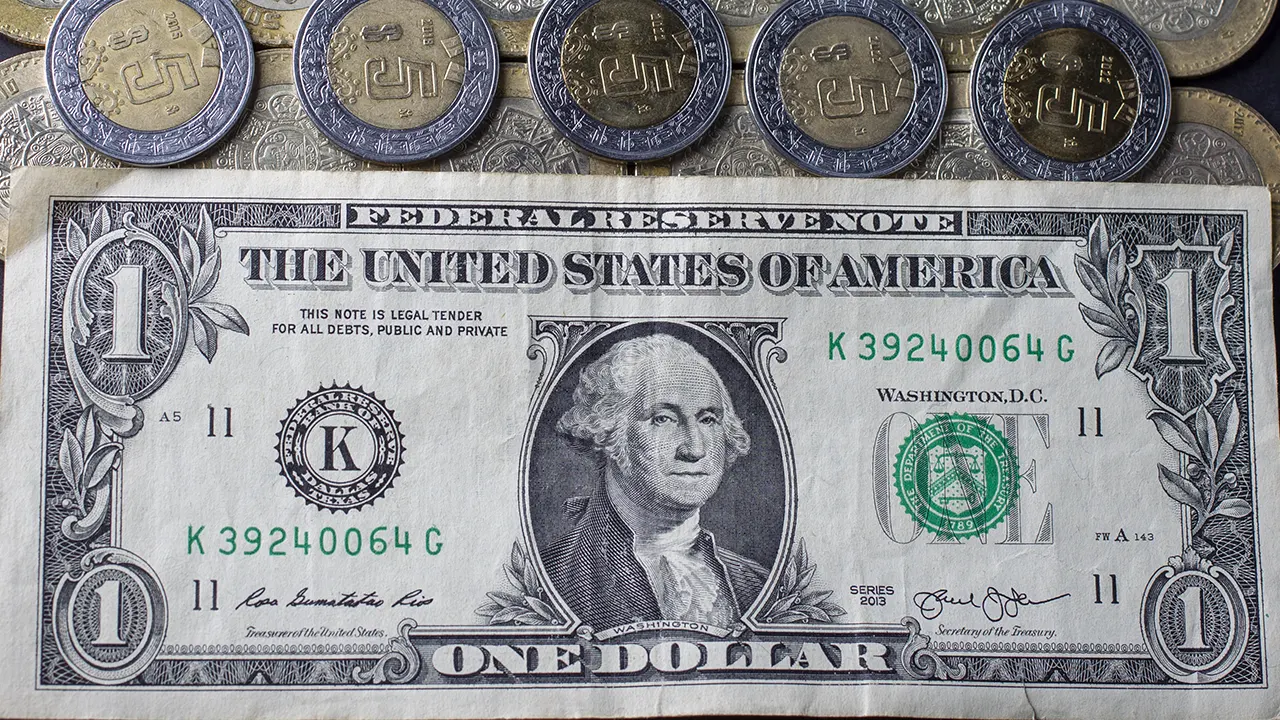

El precio del petróleo y sus coberturas

El precio del petróleo ha caído por muchos factores, pero el exceso de oferta de crudo que inunda el mercado es el rector. Este precio ha sangrado a las compañías petroleras y a los países altamente dependientes del energético. Los ingresos por la venta de petróleo en México han caído en 60% en el último año, pasando el crudo ligero de los 91 dólares a los 36 y por momentos a 33, su momento más bajo en los últimos seis años. (Oil and Gas Magazine, 2015)

El último reporte del Departamento de Energía de Estados Unidos proyectó precios aún más deprimidos por el notable aumento en la producción y el tímido incremento en la demanda. La Secretaría de Hacienda y Crédito Público (SHCP) ya ha contratado coberturas petroleras para el próximo año por 49 dólares. Sin embargo, contar con este blindaje no será una decisión económica. El año pasado se invirtieron 773 mdd en cubrir los ingresos a 74 dólares por barril, mientras que este año se gastarán 1,293 mdd, un 66% más. (El Financiero, 2015)

La cobertura pactada es satisfactoria para México, pero no está exenta de polémica internacional. De acuerdo con un análisis de Morgan Stanley, las coberturas mexicanas no provocaron la caída de los precios del crudo, pero aceleraron la tendencia a la baja. (Smith, 2015) México es el país del mundo que más invierte en coberturas u opciones de venta, que son contratos que le dan derecho a vender crudo a un precio predeterminado. Los bancos que venden estas coberturas, a su vez, buscan colocar petróleo más barato para poder cubrir sus compromisos, por lo que se genera una presión adicional en el mercado. (Bloomberg, 2015)

La situación del dólar

El peso está en su nivel más bajo frente al dólar en las últimas dos décadas, afectado principalmente por la posibilidad de la subida en las tasas de interés en Estados Unidos. Como ya se ha especulado por meses este tema, hay que agregar un círculo vicioso: cada vez que hay buenas noticias en EU, los mercados especulan que ahora sí se incrementará la tasa, por lo que aprecian el dólar y deprecian el resto de las monedas. Como el dólar es simultáneamente la moneda estadounidense y la principal divisa de reservas internacionales, los mercados piden que, ante la debilidad en el mercado internacional, se posponga el alza a las tasas de interés, lo cual da pie a otro ciclo especulativo. (Druck, 2015)

Analistas coinciden en que es inusual la desconexión entre la recuperación económica de Estados Unidos y la afectación económica a México, que es la economía más integrada a la primera potencia económica. Nuestro país tendría que poner un gran esfuerzo en diferenciarse de los países emergentes al hacer valer que depende en muy alto grado de la economía estadounidense. Probablemente, lo mejor que le podría pasar a México es que ya se anuncie en qué fecha futura se alzarán las tasas de interés.

El crecimiento de la economía

El Banco de México disminuyó por cuarta vez en el año su pronóstico de crecimiento. En los últimos tres años, nunca se han superado las expectativas establecidas al principio de año. Al tiempo que la economía se encamina hacia otro año que decepciona, la buena noticia es que los sectores de servicios, turismo, manufacturas y finanzas están creciendo lo que el sector energético no está logrando avanzar.

Conclusiones

Con los antecedentes expuestos se puede ver el vaso medio lleno o medio vacío. En el caso de Morgan Stanley, su análisis concluye que el mercado global está más sano de lo que parece y que la caída en los precios del petróleo ha ido demasiado lejos. (Smith, 2015) Simultáneamente, los resultados hasta el momento muestran que los incentivos por tomar riesgos hoy en el sector energético son bajos e insuficientes, por lo que el dinero busca cobijo en valores más seguros. La turbulencia económica en el mercado internacional afecta directamente a México, y con tantos factores en juego, vuelve más impredecible que antes el devenir de elementos como el precio del petróleo, la recuperación económica y el mercado de divisas.

Los factores externos e internos ya nos permiten ver que el crecimiento de entre 5 y 6% por las reformas estructurales no va a llegar. Dentro de esta tormenta de circunstancias hay oportunidad para impulsar una diversidad de sectores, especialmente con ayuda del sector privado. El sector energético requerirá paciencia y, de una vez por todas, recalcular las expectativas para hacerlas más acordes a esta nueva época.

La respuesta de México también llegará a través de la incorporación de valor agregado nacional en las actividades productivas con inherencia extranjera, especialmente en las industrias galopantes como servicios, turismo, exportaciones y manufacturas, de forma que efectivamente pese la integración económica con Estados Unidos y que también la economía nacional retenga mayor valor de los dólares caros que entran al país.

Trabajos citados

– Udland, M. (09 de agosto de 2015). What’s happening in the oil market right now is ‘unprecedented’. Obtenido de Business Insider.

– Agencia Proceso. (15 de junio de 2015). Consorcio México-EU busca construir seis refinerías en el país. Obtenido de Proceso.

– Bloomberg. (27 de agosto de 2015). Morgan Stanley culpa a México por caída en precios del petróleo. Obtenido de El Financiero.

– CNN Expansión. (01 de julio de 2015). México prevé licitar 914 áreas de hidrocarburos en 5 años. Obtenido de CNN Expansión.

– Edwards, S. (20 de agosto de 2015). Mexican energy reform brings big opportunities to Houston’s midstream companies. Obtenido de Houston Business Journal.

– El Financiero. (19 de agosto de 2015). Cuestan más coberturas petroleras para 2016. Obtenido de El Financiero.

– Druck, P. (18 de agosto de 2015). How does a strong dollar affect emerging economies? Obtenido de World Economic Forum Agenda.

– García, K. (23 de junio de 2015). Licitará la CFE 24 nuevos proyectos. Obtenido de El Economista.

– González, A. (03 de junio de 2015). La OPEP reorienta su estrategia bajo la batuta saudí. Obtenido de El País.

– Krauss, C. (19 de agosto de 2015). Oil Companies Sit on Hands at Auction for Leases. Obtenido de The New York Times.

– Lastiri, X. (17 de agosto de 2015). México triplicó la compra de gas natural a EU con Calderón y el repunte sigue con Peña. Obtenido de sin embargo.mx (http://www.sinembargo.mx/17-08-2015/1442143).

– Mandel, J. (20 de agosto de 2015). With Mexican crude swaps, Obama keeps exports debate at arm’s length. Obtenido de E&E News.

– Oil and Gas Magazine. (24 de agosto de 2015). Los ingresos petroleros de México enfrentan un negro panorama. Obtenido de Oil and Gas Magazine.

– Smith, G. (25 de agosto de 2015). Out in the Real World, Oil Market Is Much Better Than It Looks. Obtenido de Bloomberg.

– The Economist. (18 de julio de 2015). The good oil boys club. Obtenido de The Economist.

Contacto:

Correo: [email protected]

Twitter: @jarreolar

Facebook: Javier Arreola

LinkedIn: Javier Arreola

Página personal: Javier Arreola

Página web: AILUM

Las opiniones expresadas son sólo responsabilidad de sus autores y son completamente independientes de la postura y la línea editorial de Forbes México.

Cómo responde México al panorama económico-energético