Por Investing.com

El próximo 15 de septiembre se cumplen 10 años de la caída de Lehman Brothers, el que fuera el cuarto mayor banco de inversión en Estados Unidos, que desató una de las mayores crisis financieras de la historia.

¿Qué han aprendido los expertos qué hemos aprendido de esa quiebra?, ¿podríamos volver a caer en los mismos errores?

Aunque parezca extraño, la respuesta a ambas preguntas está bastante consensuada entre los analistas.

Los bancos centrales y el peligro de la deuda

“Poco hemos aprendido, puesto que entonces se trataban de salvar a bancos y ahora se trata de salvar a países. Los salvadores siguen siendo los mismos: Los bancos centrales. La pregunta que hay que hacerse ahora es quién podrá salvarles a ellos”, explica Eduardo Bolinches, director y fundador de Escuela de Trading y Forex.

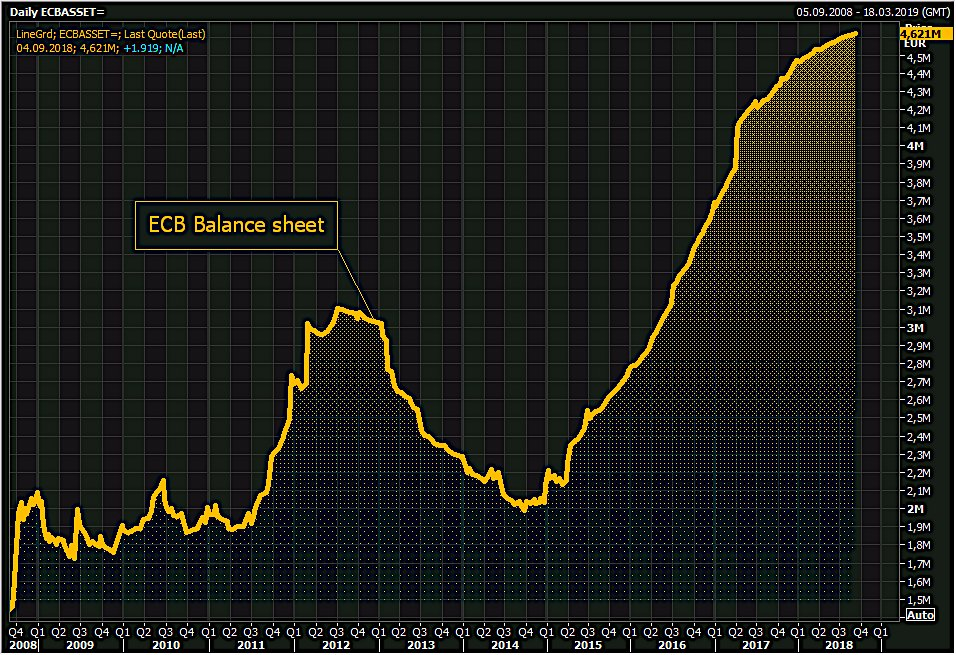

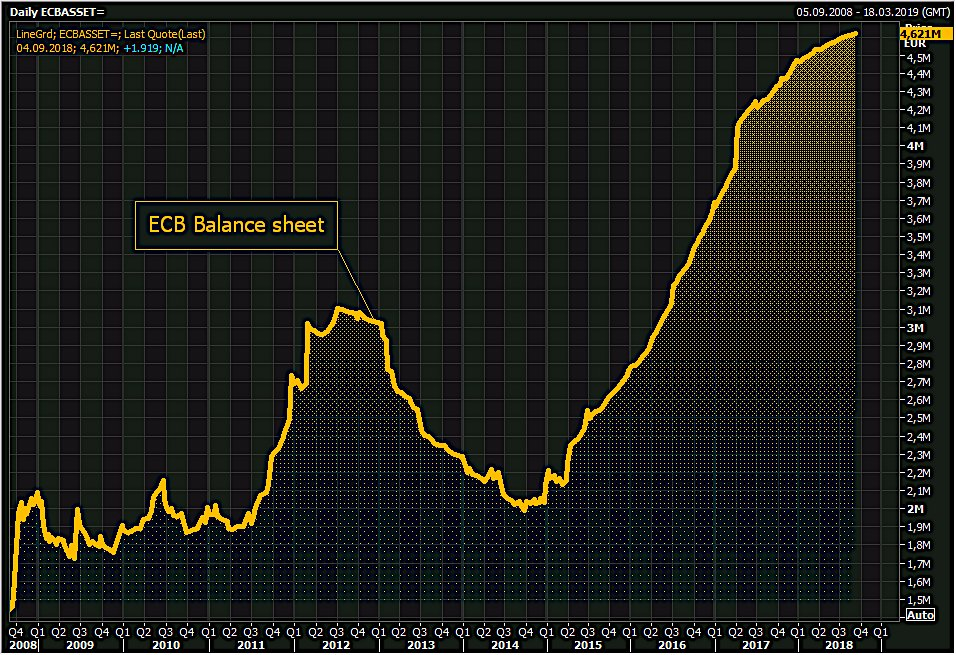

“Los balances de los bancos centrales son enormemente más grandes que lo eran entonces, están llenos de deuda tóxica sacada de las alcantarillas de las entidades financieras mientras que el nivel de deuda a nivel mundial sigue subiendo”, añade Bolinches.

Observando el gráfico de arriba, Boinches explica que, “ahora mismo tenemos al BCE con activos equivalentes al 41.4% del PIB de la Eurozona, mientras que la FED tiene el equivalente al 20.7%. Todo esto mientras la deuda mundial sube y sigue subiendo”.

De la misma opinión es Alfredo Alvarez-Pickman, Chief Economist & Fund Manager de Key Capital Partners.

“Creo que no hemos aprendido toda la lección. La intervención sobre los tipos de interés por parte de los bancos centrales manteniéndolos artificialmente bajos, ha hecho que la deuda (pública, corporativa y de los consumidores) se haya disparado en la última década. Esta fue la principal causa de estas crisis y, desgraciadamente, se sigue creyendo que los bancos centrales pueden controlar el ciclo con sus decisiones, cuando en realidad lo que hacen es distorsionar la estructura productiva en lugar de dejar que el mercado y sus actores actúen libremente”.

Daniel Lacalle, economista jefe de Tressis, coincidió: “La política que tomaron los bancos centrales a partir de la quiebra de Lehman ha sido la contraria: inflar la burbuja de activos financieros, y llevar a las economías y a las empresas a tener mucho más riesgo con mucha menor rentabilidad. Y después de esa represión financiera, nos hemos encontrado quiebras de bancos en España, Italia, Francia, etc. Los gobiernos y los bancos centrales incentivan una política orientada hacia el gasto y la deuda, en vez hacia la inversión prudente y el ahorro. Esto constantemente infla burbujas en los activos financieros, y cuando pinchan, ellos se presentan como la solución”, dijo en entrevista con

Investing.com.

Según Alvarez-Pickman, “estas políticas monetarias distorsionan los tipos de interés situándolos por debajo de la tasa que refleja las preferencias temporales de toda la sociedad (a igualdad de circunstancias, los bienes presentes siempre se prefieren a los bienes futuros). Esto distorsiona a su vez los precios relativos en la economía y pone en marcha una expansión que se caracteriza por una mala asignación generalizada de capital escaso y un consumo excesivo. En última instancia, la estructura de capital distorsionada resulta insostenible, los tipos de interés empiezan a subir y la expansión se convierte en depresión. Muchos de los proyectos de inversión aún no finalizados tienen que ser abandonados, ya que o bien resultan no ser rentables a un ritmo más elevado, o bien carecen de los recursos necesarios para llevarlos a cabo. Mientras esto siga así estaremos expuestos a episodios similares”.

Exceso de apalancamiento

Mark Nash, manager of the Old Mutual, comenta que, “en la última década, hemos visto una explosión en otro tipo de deuda: la deuda corporativa de los mercados emergentes denominada en dólares estadounidenses, atractiva por el QE y la búsqueda de rendimiento de los inversores. Sin embargo, como los bancos redujeron sus balances, son los fondos de inversión los que han adquirido una gran parte de la deuda”.

Según este experto, “mientras que los deudores y los acreedores pueden ser diferentes, los grifos de liquidez una vez más se apagan en un sector con exceso de apalancamiento”. Y se pregunta: “¿Podría ser este el comienzo del próximo mercado bajista?”

Efecto contagio

Diego Fernández Elices, director general de Inversiones de A&G Banca Privada, explica que “hay dos lecciones aprendidas principalmente: una es el riesgo de la deuda y otra, la complejidad de las interconexiones en el mundo financiero y la capacidad de contagio que tienen determinados eventos sistémicos”. Y añade: “Adicionalmente, aprendimos alguna lección algo más política sobre por qué cayó en ese momento Lehman y no cayeron otros, el famoso ‘too big to fail’ y alguna cosa más”.

Desde la caída de Lehman, según Fernández Elices,“se ha desapalancado mucho el sector privado y se han capitalizado los bancos con una regulación durísima. El sistema financiero global es mucho más solvente que en el pasado y consecuencia de eso, también es mucho menos rentable. La otra cara de la moneda es que eso se ha conseguido a base de endeudamiento del sector público y a través de unas políticas monetarias no convencionales que, a través de la represión financiera, han trasladado gran parte del riesgo del balance de los bancos a los inversores”.

El error de pensar en el mismo error

Diego Fernández Elices, de A&G Banca Privada, alerta de que “tomando tantas medidas para evitar los mismos errores, creemos que se consiguen evitar, pero el riesgo menos probable es siempre el que todo el mundo tiene en mente, que suele ser pensar que la próxima crisis se desencadenará por los mismo motivos que la anterior”.

“Los inversores y las autoridades han aprendido lecciones, pero podríamos estar mirando en la dirección equivocada en busca de las próximas turbulencias”, explica Paras Anand, director de Gestión de Activos para Asia-Pacífico de Fildeity. “No todos los mercados bajistas son iguales. Cuando la burbuja puntocom estalló en el año 2000 solo se vio afectada una parte relativamente pequeña de los inversores. Sin embargo, en 2008 la exposición a la caída de los precios de los activos fue generalizada, lo que provocó una destrucción de la demanda a una escala mucho mayor”.

“Los riesgos que estamos viviendo, cuando salten, van a ser bastante evidentes: Estados que financian a tipos completamente injustificados, los bonos soberanos cotizan con unas primas de riesgo sorprendentes… todo esto también es una burbuja. Lo único que hemos aprendido de Lehman es que el problema puntual de unos cuantos bancos no volverá a ocurrir igual, ocurrirá otro. Pero siempre vendrá de inflar artificialmente los activos de riesgo”, asegura Daniel Lacalle, de Tressis.

“Se ha cometido el mismo error de fondo (manipular los tipos de interés) y como dice la frase atribuida a Albert Einstein: Locura es hacer lo mismo una y otra vez esperando obtener resultados diferentes”, concluye Alfredo Alvarez-Pickman, de Key Capital Partners.

Observando el gráfico de arriba, Boinches explica que, “ahora mismo tenemos al BCE con activos equivalentes al 41.4% del PIB de la Eurozona, mientras que la FED tiene el equivalente al 20.7%. Todo esto mientras la deuda mundial sube y sigue subiendo”.

De la misma opinión es Alfredo Alvarez-Pickman, Chief Economist & Fund Manager de Key Capital Partners.

“Creo que no hemos aprendido toda la lección. La intervención sobre los tipos de interés por parte de los bancos centrales manteniéndolos artificialmente bajos, ha hecho que la deuda (pública, corporativa y de los consumidores) se haya disparado en la última década. Esta fue la principal causa de estas crisis y, desgraciadamente, se sigue creyendo que los bancos centrales pueden controlar el ciclo con sus decisiones, cuando en realidad lo que hacen es distorsionar la estructura productiva en lugar de dejar que el mercado y sus actores actúen libremente”.

Daniel Lacalle, economista jefe de Tressis, coincidió: “La política que tomaron los bancos centrales a partir de la quiebra de Lehman ha sido la contraria: inflar la burbuja de activos financieros, y llevar a las economías y a las empresas a tener mucho más riesgo con mucha menor rentabilidad. Y después de esa represión financiera, nos hemos encontrado quiebras de bancos en España, Italia, Francia, etc. Los gobiernos y los bancos centrales incentivan una política orientada hacia el gasto y la deuda, en vez hacia la inversión prudente y el ahorro. Esto constantemente infla burbujas en los activos financieros, y cuando pinchan, ellos se presentan como la solución”, dijo en entrevista con Investing.com.

Según Alvarez-Pickman, “estas políticas monetarias distorsionan los tipos de interés situándolos por debajo de la tasa que refleja las preferencias temporales de toda la sociedad (a igualdad de circunstancias, los bienes presentes siempre se prefieren a los bienes futuros). Esto distorsiona a su vez los precios relativos en la economía y pone en marcha una expansión que se caracteriza por una mala asignación generalizada de capital escaso y un consumo excesivo. En última instancia, la estructura de capital distorsionada resulta insostenible, los tipos de interés empiezan a subir y la expansión se convierte en depresión. Muchos de los proyectos de inversión aún no finalizados tienen que ser abandonados, ya que o bien resultan no ser rentables a un ritmo más elevado, o bien carecen de los recursos necesarios para llevarlos a cabo. Mientras esto siga así estaremos expuestos a episodios similares”.

Exceso de apalancamiento

Mark Nash, manager of the Old Mutual, comenta que, “en la última década, hemos visto una explosión en otro tipo de deuda: la deuda corporativa de los mercados emergentes denominada en dólares estadounidenses, atractiva por el QE y la búsqueda de rendimiento de los inversores. Sin embargo, como los bancos redujeron sus balances, son los fondos de inversión los que han adquirido una gran parte de la deuda”.

Según este experto, “mientras que los deudores y los acreedores pueden ser diferentes, los grifos de liquidez una vez más se apagan en un sector con exceso de apalancamiento”. Y se pregunta: “¿Podría ser este el comienzo del próximo mercado bajista?”

Efecto contagio

Diego Fernández Elices, director general de Inversiones de A&G Banca Privada, explica que “hay dos lecciones aprendidas principalmente: una es el riesgo de la deuda y otra, la complejidad de las interconexiones en el mundo financiero y la capacidad de contagio que tienen determinados eventos sistémicos”. Y añade: “Adicionalmente, aprendimos alguna lección algo más política sobre por qué cayó en ese momento Lehman y no cayeron otros, el famoso ‘too big to fail’ y alguna cosa más”.

Desde la caída de Lehman, según Fernández Elices,“se ha desapalancado mucho el sector privado y se han capitalizado los bancos con una regulación durísima. El sistema financiero global es mucho más solvente que en el pasado y consecuencia de eso, también es mucho menos rentable. La otra cara de la moneda es que eso se ha conseguido a base de endeudamiento del sector público y a través de unas políticas monetarias no convencionales que, a través de la represión financiera, han trasladado gran parte del riesgo del balance de los bancos a los inversores”.

El error de pensar en el mismo error

Diego Fernández Elices, de A&G Banca Privada, alerta de que “tomando tantas medidas para evitar los mismos errores, creemos que se consiguen evitar, pero el riesgo menos probable es siempre el que todo el mundo tiene en mente, que suele ser pensar que la próxima crisis se desencadenará por los mismo motivos que la anterior”.

“Los inversores y las autoridades han aprendido lecciones, pero podríamos estar mirando en la dirección equivocada en busca de las próximas turbulencias”, explica Paras Anand, director de Gestión de Activos para Asia-Pacífico de Fildeity. “No todos los mercados bajistas son iguales. Cuando la burbuja puntocom estalló en el año 2000 solo se vio afectada una parte relativamente pequeña de los inversores. Sin embargo, en 2008 la exposición a la caída de los precios de los activos fue generalizada, lo que provocó una destrucción de la demanda a una escala mucho mayor”.

“Los riesgos que estamos viviendo, cuando salten, van a ser bastante evidentes: Estados que financian a tipos completamente injustificados, los bonos soberanos cotizan con unas primas de riesgo sorprendentes… todo esto también es una burbuja. Lo único que hemos aprendido de Lehman es que el problema puntual de unos cuantos bancos no volverá a ocurrir igual, ocurrirá otro. Pero siempre vendrá de inflar artificialmente los activos de riesgo”, asegura Daniel Lacalle, de Tressis.

“Se ha cometido el mismo error de fondo (manipular los tipos de interés) y como dice la frase atribuida a Albert Einstein: Locura es hacer lo mismo una y otra vez esperando obtener resultados diferentes”, concluye Alfredo Alvarez-Pickman, de Key Capital Partners.

Observando el gráfico de arriba, Boinches explica que, “ahora mismo tenemos al BCE con activos equivalentes al 41.4% del PIB de la Eurozona, mientras que la FED tiene el equivalente al 20.7%. Todo esto mientras la deuda mundial sube y sigue subiendo”.

De la misma opinión es Alfredo Alvarez-Pickman, Chief Economist & Fund Manager de Key Capital Partners.

“Creo que no hemos aprendido toda la lección. La intervención sobre los tipos de interés por parte de los bancos centrales manteniéndolos artificialmente bajos, ha hecho que la deuda (pública, corporativa y de los consumidores) se haya disparado en la última década. Esta fue la principal causa de estas crisis y, desgraciadamente, se sigue creyendo que los bancos centrales pueden controlar el ciclo con sus decisiones, cuando en realidad lo que hacen es distorsionar la estructura productiva en lugar de dejar que el mercado y sus actores actúen libremente”.

Daniel Lacalle, economista jefe de Tressis, coincidió: “La política que tomaron los bancos centrales a partir de la quiebra de Lehman ha sido la contraria: inflar la burbuja de activos financieros, y llevar a las economías y a las empresas a tener mucho más riesgo con mucha menor rentabilidad. Y después de esa represión financiera, nos hemos encontrado quiebras de bancos en España, Italia, Francia, etc. Los gobiernos y los bancos centrales incentivan una política orientada hacia el gasto y la deuda, en vez hacia la inversión prudente y el ahorro. Esto constantemente infla burbujas en los activos financieros, y cuando pinchan, ellos se presentan como la solución”, dijo en entrevista con Investing.com.

Según Alvarez-Pickman, “estas políticas monetarias distorsionan los tipos de interés situándolos por debajo de la tasa que refleja las preferencias temporales de toda la sociedad (a igualdad de circunstancias, los bienes presentes siempre se prefieren a los bienes futuros). Esto distorsiona a su vez los precios relativos en la economía y pone en marcha una expansión que se caracteriza por una mala asignación generalizada de capital escaso y un consumo excesivo. En última instancia, la estructura de capital distorsionada resulta insostenible, los tipos de interés empiezan a subir y la expansión se convierte en depresión. Muchos de los proyectos de inversión aún no finalizados tienen que ser abandonados, ya que o bien resultan no ser rentables a un ritmo más elevado, o bien carecen de los recursos necesarios para llevarlos a cabo. Mientras esto siga así estaremos expuestos a episodios similares”.

Exceso de apalancamiento

Mark Nash, manager of the Old Mutual, comenta que, “en la última década, hemos visto una explosión en otro tipo de deuda: la deuda corporativa de los mercados emergentes denominada en dólares estadounidenses, atractiva por el QE y la búsqueda de rendimiento de los inversores. Sin embargo, como los bancos redujeron sus balances, son los fondos de inversión los que han adquirido una gran parte de la deuda”.

Según este experto, “mientras que los deudores y los acreedores pueden ser diferentes, los grifos de liquidez una vez más se apagan en un sector con exceso de apalancamiento”. Y se pregunta: “¿Podría ser este el comienzo del próximo mercado bajista?”

Efecto contagio

Diego Fernández Elices, director general de Inversiones de A&G Banca Privada, explica que “hay dos lecciones aprendidas principalmente: una es el riesgo de la deuda y otra, la complejidad de las interconexiones en el mundo financiero y la capacidad de contagio que tienen determinados eventos sistémicos”. Y añade: “Adicionalmente, aprendimos alguna lección algo más política sobre por qué cayó en ese momento Lehman y no cayeron otros, el famoso ‘too big to fail’ y alguna cosa más”.

Desde la caída de Lehman, según Fernández Elices,“se ha desapalancado mucho el sector privado y se han capitalizado los bancos con una regulación durísima. El sistema financiero global es mucho más solvente que en el pasado y consecuencia de eso, también es mucho menos rentable. La otra cara de la moneda es que eso se ha conseguido a base de endeudamiento del sector público y a través de unas políticas monetarias no convencionales que, a través de la represión financiera, han trasladado gran parte del riesgo del balance de los bancos a los inversores”.

El error de pensar en el mismo error

Diego Fernández Elices, de A&G Banca Privada, alerta de que “tomando tantas medidas para evitar los mismos errores, creemos que se consiguen evitar, pero el riesgo menos probable es siempre el que todo el mundo tiene en mente, que suele ser pensar que la próxima crisis se desencadenará por los mismo motivos que la anterior”.

“Los inversores y las autoridades han aprendido lecciones, pero podríamos estar mirando en la dirección equivocada en busca de las próximas turbulencias”, explica Paras Anand, director de Gestión de Activos para Asia-Pacífico de Fildeity. “No todos los mercados bajistas son iguales. Cuando la burbuja puntocom estalló en el año 2000 solo se vio afectada una parte relativamente pequeña de los inversores. Sin embargo, en 2008 la exposición a la caída de los precios de los activos fue generalizada, lo que provocó una destrucción de la demanda a una escala mucho mayor”.

“Los riesgos que estamos viviendo, cuando salten, van a ser bastante evidentes: Estados que financian a tipos completamente injustificados, los bonos soberanos cotizan con unas primas de riesgo sorprendentes… todo esto también es una burbuja. Lo único que hemos aprendido de Lehman es que el problema puntual de unos cuantos bancos no volverá a ocurrir igual, ocurrirá otro. Pero siempre vendrá de inflar artificialmente los activos de riesgo”, asegura Daniel Lacalle, de Tressis.

“Se ha cometido el mismo error de fondo (manipular los tipos de interés) y como dice la frase atribuida a Albert Einstein: Locura es hacer lo mismo una y otra vez esperando obtener resultados diferentes”, concluye Alfredo Alvarez-Pickman, de Key Capital Partners.