Un salvavidas

El Impuesto al Valor Agregado (IVA) en alimentos y medicinas es una tentación. Enrique Cárdenas, director ejecutivo del CEEY, dice que las autoridades se han mantenido “herméticas” para debatir este espinoso tema.

Pero en su opinión, la generalización del IVA es una opción para mejorar los ingresos del gobierno y refiere que “las exenciones, como la tasa cero en alimentos y medicinas, significan una recaudación muy importante que puede llegar a representar entre 2.5 y 3 puntos del PIB”.

Derivado de ello, el CEEY realizó una propuesta en la que manifiesta la necesidad de que se lleve a cabo una reforma a la Hacienda Pública en la que argumenta (con los datos antes mencionados) la necesidad de cobrar este impuesto en alimentos y medicinas. Ello, acompañado de una canasta básica exenta del impuesto, para no afectar a los sectores que perciben bajos ingresos.

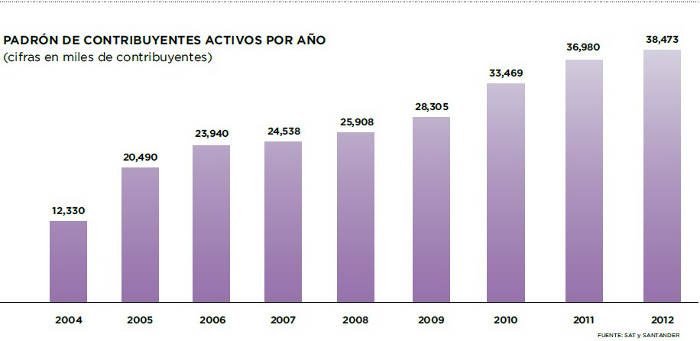

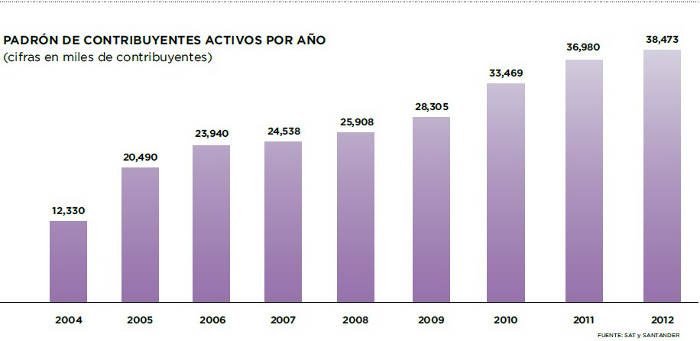

A juicio del CEEY, el gran reto para el gobierno es lograr una reforma equitativa, que no castigue a los contribuyentes cautivos y que se esmere por encontrar a quienes aún no están en el padrón tributario.

Punto polémico

Los regímenes especiales, y el posible aumento en el ISR, es uno de los puntos que generará más debate en las discusiones sobre la reforma fiscal que se espera para los próximos meses en el Congreso de la Unión.

Si bien Narváez considera que para lograr una reforma justa se debe “diseñar un ISR más justo y equitativo que elimine los regímenes preferenciales carentes de verdadero sustento social”, hay quienes ven una amenaza sobre las inversiones que llegarían al país.

Es el caso de Luis Liñero, de la consultora Deloitte, quien explica que uno de los aspectos más relevantes para los nuevos inversionistas o para quienes pretenden ampliar su monto de inversiones en México es el nivel de ganancia que les ofrece un país.

En este tema, Fred Barrett, de la Amcham, coincide. Dice que el ISR, que actualmente contempla un impuesto de 30% sobre la ganancia de las empresas (aunque también se cobra a personas físicas), está en un nivel competitivo. Frente a eso, la visión de esta Cámara, que representa a compañías de Estados Unidos, es que elevar la tasa implicaría restarle competitividad al país.

Las coincidencias

Dos cosas tienen en común los especialistas: invariablemente, la reforma fiscal debe integrar criterios de transparencia en el uso de los recursos. La rendición de cuentas es un elemento que a todas luces daría respaldo a cualquier incremento de impuestos. “Es una tarea pendiente”, dice Enrique Cárdenas.

Y la segunda: urge una reforma fiscal que le permita a México tener los recursos para aprovechar su potencial de crecimiento.

El Imco lo explica de la siguiente forma: “El gobierno mexicano ve limitada su capacidad de acción debido a un nivel bajo de recaudación tributaria, que le hace imposible invertir en la infraestructura necesaria para el crecimiento y para financiar programas destinados a mejorar el bienestar de la población”.

Bajo estas consideraciones, la reforma fiscal es importante. Es el aceite financiero que se requiere para mover la gran maquinaria llamada México.

Un salvavidas

El Impuesto al Valor Agregado (IVA) en alimentos y medicinas es una tentación. Enrique Cárdenas, director ejecutivo del CEEY, dice que las autoridades se han mantenido “herméticas” para debatir este espinoso tema.

Pero en su opinión, la generalización del IVA es una opción para mejorar los ingresos del gobierno y refiere que “las exenciones, como la tasa cero en alimentos y medicinas, significan una recaudación muy importante que puede llegar a representar entre 2.5 y 3 puntos del PIB”.

Derivado de ello, el CEEY realizó una propuesta en la que manifiesta la necesidad de que se lleve a cabo una reforma a la Hacienda Pública en la que argumenta (con los datos antes mencionados) la necesidad de cobrar este impuesto en alimentos y medicinas. Ello, acompañado de una canasta básica exenta del impuesto, para no afectar a los sectores que perciben bajos ingresos.

A juicio del CEEY, el gran reto para el gobierno es lograr una reforma equitativa, que no castigue a los contribuyentes cautivos y que se esmere por encontrar a quienes aún no están en el padrón tributario.

Punto polémico

Los regímenes especiales, y el posible aumento en el ISR, es uno de los puntos que generará más debate en las discusiones sobre la reforma fiscal que se espera para los próximos meses en el Congreso de la Unión.

Si bien Narváez considera que para lograr una reforma justa se debe “diseñar un ISR más justo y equitativo que elimine los regímenes preferenciales carentes de verdadero sustento social”, hay quienes ven una amenaza sobre las inversiones que llegarían al país.

Es el caso de Luis Liñero, de la consultora Deloitte, quien explica que uno de los aspectos más relevantes para los nuevos inversionistas o para quienes pretenden ampliar su monto de inversiones en México es el nivel de ganancia que les ofrece un país.

En este tema, Fred Barrett, de la Amcham, coincide. Dice que el ISR, que actualmente contempla un impuesto de 30% sobre la ganancia de las empresas (aunque también se cobra a personas físicas), está en un nivel competitivo. Frente a eso, la visión de esta Cámara, que representa a compañías de Estados Unidos, es que elevar la tasa implicaría restarle competitividad al país.

Las coincidencias

Dos cosas tienen en común los especialistas: invariablemente, la reforma fiscal debe integrar criterios de transparencia en el uso de los recursos. La rendición de cuentas es un elemento que a todas luces daría respaldo a cualquier incremento de impuestos. “Es una tarea pendiente”, dice Enrique Cárdenas.

Y la segunda: urge una reforma fiscal que le permita a México tener los recursos para aprovechar su potencial de crecimiento.

El Imco lo explica de la siguiente forma: “El gobierno mexicano ve limitada su capacidad de acción debido a un nivel bajo de recaudación tributaria, que le hace imposible invertir en la infraestructura necesaria para el crecimiento y para financiar programas destinados a mejorar el bienestar de la población”.

Bajo estas consideraciones, la reforma fiscal es importante. Es el aceite financiero que se requiere para mover la gran maquinaria llamada México. Economía informal, el monstruo invisible de la reforma fiscal

Mientras las autoridades encuentran la manera de ampliar la base tributaria, la próxima reforma fiscal apunta (nuevamente) a incrementar los impuestos a quienes ya los pagan. Sin embargo, la economía informal no es la protagonista de esta historia, por ello se mantendrán sin afectación los intereses de los grupos beneficiados con ésta.

Según una encuesta realizada por el Instituto Nacional de Geografía y Estadística (Inegi), 31% de los contribuyentes ha tenido que esperar horas en una fila para pagar sus impuestos y un 13% tienen que desfilar de una ventanilla a otra por este trámite.

Y las malas experiencias no paran ahí. Resulta que 65% de los ciudadanos que declaran impuestos ante el Servicio de Administración Tributaria (SAT) ha sido víctima de soborno, para que “alguien” le “agilice” su proceso de pago.

Dichas cifras son (en parte) el motivo por cual la recaudación en el país representa apenas 18% del Producto Interno Bruto (PIB), un nivel inferior al 33% que captan en promedio los países que integran la Organización para la Cooperación y el Desarrollo Económicos (OCDE ).

De acuerdo con un estudio del Tec de Monterrey, y que el Instituto Mexicano para la Competitividad (Imco) retoma, si se recaudara todo el potencial de IVA, ISR, IEPS, se podría aumentar la recaudación en 6.7 puntos porcentuales del PIB. Un gran avance, si esta cifra pudiera alcanzarse.

La eficiencia recaudatoria es, por tanto, un primer elemento que debería contemplar la próxima reforma fiscal. “Simplificar las reglas. Que sea fácil pagar impuestos”, opina Luis Liñero, socio de Impuestos y Servicios Legales de Deloitte.

Formalidad, ¿informal?

La forma en la que escapan los impuestos de las manos del fisco son varias.

Fred Barrett, presidente del comité de Asuntos Fiscales de la American Chamber (Amcham), sugiere uno al que hay que poner atención: la informalidad. Al menos, 50% de la población del país desempeña una labor dentro de la economía informal.

Es a ellos a quienes el especialista sugiere llegar. Incluso, Jorge Narváez, de Baker & McKenzie, critica que las autoridades no hayan encontrado ya un mecanismo para cobrarle impuestos a quienes realizan una actividad por la que obtienen ganancias.

La informalidad es, por lo visto, como un monstruo invisible cuya presencia todos la perciben, pero nadie tiene registro de los detalles de su identidad. Nadie sabe cómo capturarlo.

Otro ejemplo donde se esconde la informalidad, son las empresas formales que declaran a sus empleados con sueldos menores a los reales para así evitar pagar impuestos.

“Claramente la autoridad fiscal debe de verificar y castigar a las empresas que están cometiendo ese ilícito. El problema es que no existen los mecanismos para llevarlo a cabo”, dice el socio de grupo de Práctica Fiscal de B&M.

En apoyo a esta idea, el Centro de Estudios Espinosa Yglesias (CEEY) hizo una medición en la que concluyó que en realidad 65% de la evasión de este impuesto proviene del sector formal y 35% del informal.

Ante este escenario, el Imco considera que “estos datos nos dicen que no sólo es necesario centrar las políticas de recaudación en mecanismos para atraer al sector informal, sino también en cuidar que los contribuyentes que están inscritos paguen los impuestos que les corresponden”.

Según este Instituto, otra de las exenciones con mayor impacto son las fuentes de ingreso diferentes al salario. “Por ejemplo, ciertos porcentajes del aguinaldo, las horas extras y las primas vacacionales están exentas del pago del ISR. Por separado, parecen no tener un efecto significativo, pero en conjunto representan alrededor de 30% del ingreso de un trabajador, refiere en el estudio “Perspectivas para una Reforma Fiscal”, realizado en marzo de este año.

Una de las conclusiones del Imco, es que la reforma fiscal debe estar dirigida a ampliar la base tributaria y no a subir las tasas impositivas existentes.

Un salvavidas

El Impuesto al Valor Agregado (IVA) en alimentos y medicinas es una tentación. Enrique Cárdenas, director ejecutivo del CEEY, dice que las autoridades se han mantenido “herméticas” para debatir este espinoso tema.

Pero en su opinión, la generalización del IVA es una opción para mejorar los ingresos del gobierno y refiere que “las exenciones, como la tasa cero en alimentos y medicinas, significan una recaudación muy importante que puede llegar a representar entre 2.5 y 3 puntos del PIB”.

Derivado de ello, el CEEY realizó una propuesta en la que manifiesta la necesidad de que se lleve a cabo una reforma a la Hacienda Pública en la que argumenta (con los datos antes mencionados) la necesidad de cobrar este impuesto en alimentos y medicinas. Ello, acompañado de una canasta básica exenta del impuesto, para no afectar a los sectores que perciben bajos ingresos.

A juicio del CEEY, el gran reto para el gobierno es lograr una reforma equitativa, que no castigue a los contribuyentes cautivos y que se esmere por encontrar a quienes aún no están en el padrón tributario.

Punto polémico

Los regímenes especiales, y el posible aumento en el ISR, es uno de los puntos que generará más debate en las discusiones sobre la reforma fiscal que se espera para los próximos meses en el Congreso de la Unión.

Si bien Narváez considera que para lograr una reforma justa se debe “diseñar un ISR más justo y equitativo que elimine los regímenes preferenciales carentes de verdadero sustento social”, hay quienes ven una amenaza sobre las inversiones que llegarían al país.

Es el caso de Luis Liñero, de la consultora Deloitte, quien explica que uno de los aspectos más relevantes para los nuevos inversionistas o para quienes pretenden ampliar su monto de inversiones en México es el nivel de ganancia que les ofrece un país.

En este tema, Fred Barrett, de la Amcham, coincide. Dice que el ISR, que actualmente contempla un impuesto de 30% sobre la ganancia de las empresas (aunque también se cobra a personas físicas), está en un nivel competitivo. Frente a eso, la visión de esta Cámara, que representa a compañías de Estados Unidos, es que elevar la tasa implicaría restarle competitividad al país.

Las coincidencias

Dos cosas tienen en común los especialistas: invariablemente, la reforma fiscal debe integrar criterios de transparencia en el uso de los recursos. La rendición de cuentas es un elemento que a todas luces daría respaldo a cualquier incremento de impuestos. “Es una tarea pendiente”, dice Enrique Cárdenas.

Y la segunda: urge una reforma fiscal que le permita a México tener los recursos para aprovechar su potencial de crecimiento.

El Imco lo explica de la siguiente forma: “El gobierno mexicano ve limitada su capacidad de acción debido a un nivel bajo de recaudación tributaria, que le hace imposible invertir en la infraestructura necesaria para el crecimiento y para financiar programas destinados a mejorar el bienestar de la población”.

Bajo estas consideraciones, la reforma fiscal es importante. Es el aceite financiero que se requiere para mover la gran maquinaria llamada México.

Un salvavidas

El Impuesto al Valor Agregado (IVA) en alimentos y medicinas es una tentación. Enrique Cárdenas, director ejecutivo del CEEY, dice que las autoridades se han mantenido “herméticas” para debatir este espinoso tema.

Pero en su opinión, la generalización del IVA es una opción para mejorar los ingresos del gobierno y refiere que “las exenciones, como la tasa cero en alimentos y medicinas, significan una recaudación muy importante que puede llegar a representar entre 2.5 y 3 puntos del PIB”.

Derivado de ello, el CEEY realizó una propuesta en la que manifiesta la necesidad de que se lleve a cabo una reforma a la Hacienda Pública en la que argumenta (con los datos antes mencionados) la necesidad de cobrar este impuesto en alimentos y medicinas. Ello, acompañado de una canasta básica exenta del impuesto, para no afectar a los sectores que perciben bajos ingresos.

A juicio del CEEY, el gran reto para el gobierno es lograr una reforma equitativa, que no castigue a los contribuyentes cautivos y que se esmere por encontrar a quienes aún no están en el padrón tributario.

Punto polémico

Los regímenes especiales, y el posible aumento en el ISR, es uno de los puntos que generará más debate en las discusiones sobre la reforma fiscal que se espera para los próximos meses en el Congreso de la Unión.

Si bien Narváez considera que para lograr una reforma justa se debe “diseñar un ISR más justo y equitativo que elimine los regímenes preferenciales carentes de verdadero sustento social”, hay quienes ven una amenaza sobre las inversiones que llegarían al país.

Es el caso de Luis Liñero, de la consultora Deloitte, quien explica que uno de los aspectos más relevantes para los nuevos inversionistas o para quienes pretenden ampliar su monto de inversiones en México es el nivel de ganancia que les ofrece un país.

En este tema, Fred Barrett, de la Amcham, coincide. Dice que el ISR, que actualmente contempla un impuesto de 30% sobre la ganancia de las empresas (aunque también se cobra a personas físicas), está en un nivel competitivo. Frente a eso, la visión de esta Cámara, que representa a compañías de Estados Unidos, es que elevar la tasa implicaría restarle competitividad al país.

Las coincidencias

Dos cosas tienen en común los especialistas: invariablemente, la reforma fiscal debe integrar criterios de transparencia en el uso de los recursos. La rendición de cuentas es un elemento que a todas luces daría respaldo a cualquier incremento de impuestos. “Es una tarea pendiente”, dice Enrique Cárdenas.

Y la segunda: urge una reforma fiscal que le permita a México tener los recursos para aprovechar su potencial de crecimiento.

El Imco lo explica de la siguiente forma: “El gobierno mexicano ve limitada su capacidad de acción debido a un nivel bajo de recaudación tributaria, que le hace imposible invertir en la infraestructura necesaria para el crecimiento y para financiar programas destinados a mejorar el bienestar de la población”.

Bajo estas consideraciones, la reforma fiscal es importante. Es el aceite financiero que se requiere para mover la gran maquinaria llamada México.

Un salvavidas

El Impuesto al Valor Agregado (IVA) en alimentos y medicinas es una tentación. Enrique Cárdenas, director ejecutivo del CEEY, dice que las autoridades se han mantenido “herméticas” para debatir este espinoso tema.

Pero en su opinión, la generalización del IVA es una opción para mejorar los ingresos del gobierno y refiere que “las exenciones, como la tasa cero en alimentos y medicinas, significan una recaudación muy importante que puede llegar a representar entre 2.5 y 3 puntos del PIB”.

Derivado de ello, el CEEY realizó una propuesta en la que manifiesta la necesidad de que se lleve a cabo una reforma a la Hacienda Pública en la que argumenta (con los datos antes mencionados) la necesidad de cobrar este impuesto en alimentos y medicinas. Ello, acompañado de una canasta básica exenta del impuesto, para no afectar a los sectores que perciben bajos ingresos.

A juicio del CEEY, el gran reto para el gobierno es lograr una reforma equitativa, que no castigue a los contribuyentes cautivos y que se esmere por encontrar a quienes aún no están en el padrón tributario.

Punto polémico

Los regímenes especiales, y el posible aumento en el ISR, es uno de los puntos que generará más debate en las discusiones sobre la reforma fiscal que se espera para los próximos meses en el Congreso de la Unión.

Si bien Narváez considera que para lograr una reforma justa se debe “diseñar un ISR más justo y equitativo que elimine los regímenes preferenciales carentes de verdadero sustento social”, hay quienes ven una amenaza sobre las inversiones que llegarían al país.

Es el caso de Luis Liñero, de la consultora Deloitte, quien explica que uno de los aspectos más relevantes para los nuevos inversionistas o para quienes pretenden ampliar su monto de inversiones en México es el nivel de ganancia que les ofrece un país.

En este tema, Fred Barrett, de la Amcham, coincide. Dice que el ISR, que actualmente contempla un impuesto de 30% sobre la ganancia de las empresas (aunque también se cobra a personas físicas), está en un nivel competitivo. Frente a eso, la visión de esta Cámara, que representa a compañías de Estados Unidos, es que elevar la tasa implicaría restarle competitividad al país.

Las coincidencias

Dos cosas tienen en común los especialistas: invariablemente, la reforma fiscal debe integrar criterios de transparencia en el uso de los recursos. La rendición de cuentas es un elemento que a todas luces daría respaldo a cualquier incremento de impuestos. “Es una tarea pendiente”, dice Enrique Cárdenas.

Y la segunda: urge una reforma fiscal que le permita a México tener los recursos para aprovechar su potencial de crecimiento.

El Imco lo explica de la siguiente forma: “El gobierno mexicano ve limitada su capacidad de acción debido a un nivel bajo de recaudación tributaria, que le hace imposible invertir en la infraestructura necesaria para el crecimiento y para financiar programas destinados a mejorar el bienestar de la población”.

Bajo estas consideraciones, la reforma fiscal es importante. Es el aceite financiero que se requiere para mover la gran maquinaria llamada México.

Un salvavidas

El Impuesto al Valor Agregado (IVA) en alimentos y medicinas es una tentación. Enrique Cárdenas, director ejecutivo del CEEY, dice que las autoridades se han mantenido “herméticas” para debatir este espinoso tema.

Pero en su opinión, la generalización del IVA es una opción para mejorar los ingresos del gobierno y refiere que “las exenciones, como la tasa cero en alimentos y medicinas, significan una recaudación muy importante que puede llegar a representar entre 2.5 y 3 puntos del PIB”.

Derivado de ello, el CEEY realizó una propuesta en la que manifiesta la necesidad de que se lleve a cabo una reforma a la Hacienda Pública en la que argumenta (con los datos antes mencionados) la necesidad de cobrar este impuesto en alimentos y medicinas. Ello, acompañado de una canasta básica exenta del impuesto, para no afectar a los sectores que perciben bajos ingresos.

A juicio del CEEY, el gran reto para el gobierno es lograr una reforma equitativa, que no castigue a los contribuyentes cautivos y que se esmere por encontrar a quienes aún no están en el padrón tributario.

Punto polémico

Los regímenes especiales, y el posible aumento en el ISR, es uno de los puntos que generará más debate en las discusiones sobre la reforma fiscal que se espera para los próximos meses en el Congreso de la Unión.

Si bien Narváez considera que para lograr una reforma justa se debe “diseñar un ISR más justo y equitativo que elimine los regímenes preferenciales carentes de verdadero sustento social”, hay quienes ven una amenaza sobre las inversiones que llegarían al país.

Es el caso de Luis Liñero, de la consultora Deloitte, quien explica que uno de los aspectos más relevantes para los nuevos inversionistas o para quienes pretenden ampliar su monto de inversiones en México es el nivel de ganancia que les ofrece un país.

En este tema, Fred Barrett, de la Amcham, coincide. Dice que el ISR, que actualmente contempla un impuesto de 30% sobre la ganancia de las empresas (aunque también se cobra a personas físicas), está en un nivel competitivo. Frente a eso, la visión de esta Cámara, que representa a compañías de Estados Unidos, es que elevar la tasa implicaría restarle competitividad al país.

Las coincidencias

Dos cosas tienen en común los especialistas: invariablemente, la reforma fiscal debe integrar criterios de transparencia en el uso de los recursos. La rendición de cuentas es un elemento que a todas luces daría respaldo a cualquier incremento de impuestos. “Es una tarea pendiente”, dice Enrique Cárdenas.

Y la segunda: urge una reforma fiscal que le permita a México tener los recursos para aprovechar su potencial de crecimiento.

El Imco lo explica de la siguiente forma: “El gobierno mexicano ve limitada su capacidad de acción debido a un nivel bajo de recaudación tributaria, que le hace imposible invertir en la infraestructura necesaria para el crecimiento y para financiar programas destinados a mejorar el bienestar de la población”.

Bajo estas consideraciones, la reforma fiscal es importante. Es el aceite financiero que se requiere para mover la gran maquinaria llamada México.