La aplicación del impuesto GILTI en tu empresa

De acuerdo a la inclusión del impuesto GILTI, realizamos la siguiente pregunta ¿Qué es lo que sucede con las corporaciones americanas, cuál es el objetivo y ante quién se dirige ésta?

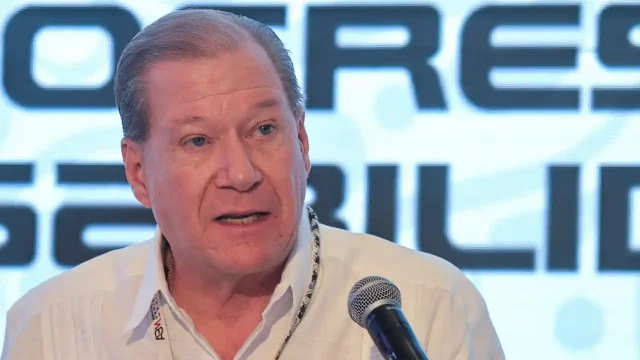

Por Graciela Nichols Martínez*

El (Ingreso Global de impuestos bajos intangibles) (por sus siglas en ingles “GILTI”) donde se reforma en la sección 951 A del U.S. Code, es el nuevo régimen de transparencia fiscal sobre los ingresos cativos de corporaciones extranjeras controladas (por sus siglas “CFCs”). Es un cambio en el que se tiene que implementar una adecuada estructura fiscal para que a la corporación no se vea afectada en los activos intangibles ya que, la reducción en la tasa corporativa es del 35% al 21%.

Los cambios que se tendrá hacia los accionistas corporativos con la llegada de GILTI.

Con respecto a los beneficios de estructurar la adquisición como una compra de activos, en este habrá revaluación del costo fiscal de activos tangibles e incremento del retorno externo, la provisión opera atribuyendo cualquier rendimiento que exceda del 10% de los activos tangibles de las corporaciones, a los activos intangibles de los activos tangibles de las de corporaciones extranjeras controladas (que serían amortizables si fueran propiedad de una entidad de EU.)

Del ingreso intangible derivado del extranjero (por sus siglas en inglés “FDII”) está sujeto a un tipo impositivo inferior al tipo general del 21 %, pero el FDII se aplica a las empresas estadounidenses. A los considerados intangibles y luego gravándolos en manos del accionista de EU. (el GILTI se grava de accionista a accionista tras sumar los ingresos de las CFC de propiedad de dicho accionista). Si en dado caso se tiene más de una compañía: el impuesto GILTI se basa en el valor neto de todos los ingresos relacionados con corporaciones extranjeras controladas. El excedente de gravado a tasa efectiva del 10.5%, crédito fiscal de hasta 80% de los impuestos pagados. Las empresas pueden eliminar potencialmente el impuesto residual estadounidense sobre el GILTI si la Tasa efectiva de impuestos extranjeros (“ETR” por sus siglas en inglés) sobre el GILTI es de al menos un 13.125%. si no hay un impuesto extranjero asociado al GILTI, la tasa efectiva sería del 10.5%.

En conclusión

Con el impuesto GILTI tanto las corporaciones como las personas físicas, tienen que determinar una estrategia fiscal ya que es la única solución con el fin de no sentir el cambio de la modificación del impuesto, dado que existen diferentes tipos de ingresos que se encuentran excluidos de GILTI.

Si eres accionista estadounidense una sociedad anónima extranjera controlada, quizás tenga una inclusión GILTI relacionada a esa participación aun si usted no es un accionista estadounidense de una sociedad anónima extranjera controlada, como ejemplo lo siguiente: Si fuera el caso de contar con una participación mayor 50% sobre las acciones de una entidad extranjera se le obligará a contribuir fiscalmente con casi 15% sobre el rendimiento neto de los ingresos acumulados. Realizando un estudio a fondo es que se pueden encontrar los beneficios de la misma, todo esto llevado con un profesional en el tema de plan de negocios, asesoría fiscal Nacional e internacional, de acuerdo a las necesidades de la persona tanto física como moral para las estrategias Fiscales en U.S.A.

*Licenciada en Derecho y con Maestría en Derecho Comercial Internacional, especialista y asesora en la gestión y consultoría internacional de impuestos.

Contacto:

Correo: [email protected]

Facebook: facebook.com/nicholsdv

Pagina web: nichols-velazquez.com

Las opiniones expresadas son sólo responsabilidad de sus autores y son completamente independientes de la postura y la línea editorial de Forbes México.