México ocupa el podio de los países latinoamericanos con más fintechs; su ecosistema incluso es más grande que el de España. Pero no todo lo que brilla es oro. La mayoría de estos servicios financieros digitales se encuentran en una etapa embrionaria. Este boom, sin embargo, plantea al Estado, al mercado y a la sociedad transformaciones que, de realizarse, pueden democratizar la vida financiera de los mexicanos.

De entre el vasto universo fintech -seguros, pagos y remesas, gestión financiera empresarial, entre otras categorías-, aquí nos centraremos en algunos de los productos más básicos de la banca de consumo: cuentas de depósito, tarjetas de crédito y de débito y préstamos personales.

En este subsector, los servicios financieros digitales en México deben atender con más prisa que pausa cuatro frentes inexorables: (1) una batalla cultural, (2) un límite estructural, (3) duras exigencias regulatorias y (4) la endémica escasez de capitales. Vayamos punto por punto.

1. La sociedad de los billetes. La utilización de efectivo en el país es demasiado alta. Según Banxico, nueve de cada diez mexicanos usa billetes y monedas para cubrir sus gastos diarios. Parte de esto es ocasionado por la informalidad y miedo a la fiscalización – a finales de 2018, la población ocupada en el sector informal en México era del 57%, lo que representaba cerca de un cuarto del PIB.

Por otro lado, está la desconfianza en las instituciones financieras. Es común que el trabajador elija el colchón sobre la caja de ahorro. La inseguridad, el engaño y la mala atención al cliente son valores tristemente asociados a los bancos en el territorio nacional. También es cierto que esta percepción está siendo revertida con los vínculos nacientes entre la banca digital y las nuevas generaciones, que están habituadas a lidiar con la vida digitalizada en todo su espectro. En México son mayoría: el 50% de la población tiene menos de 24 años.

Pero en cualquier caso, hoy en el país el uso del dinero es la principal competencia de los medios digitales, aunque sea más inseguro, ineficiente y caro.

2. Un desfiladero angosto. Es muy difícil para un nuevo jugador entrar en el mercado financiero mexicano. Seis bancos son los que concentran más del 80% de los activos: BBVA, Santander, Citibanamex, Banorte, HSBC y Scotiabank. Las cámaras de compensación, que históricamente han sido dos, Prosa y E-Global, son propiedad de estas empresas. Entonces, para procesar los pagos, hasta hace poco había que hacerlo pasando obligatoriamente por el peaje de aquel binomio. Una alta barrera tecnológica para los nuevos competidores.

Luego, en un sentido similar, también ha sido muy particular el negocio de la información crediticia. Los datos provistos por las sociedades de información crediticia -una creada por los bancos, el otro por tiendas departamentales- se ajustan a sus negocios. Entonces, si quieres democratizar el crédito hacia personas no bancarizadas, es difícil acceder a un buen análisis.

Así, es interesante notar que la penetración de las tarjetas de crédito en Brasil -que tiene un PIB similar al nuestro- es casi tres veces la de México. Y no creo que haya tres veces más brasileños que mexicanos a los que se les pueda otorgar un crédito.

3. La carrera de la ley contra la tecnología. No es ningún secreto: los servicios financieros en México están altamente regulados. Existen razones claras para esto; es importante cuidar la salud del sistema financiero y mantener la confianza de la gente en él, proteger los ahorros de las personas, y prevenir crímenes como el lavado de dinero. Sin embargo, esta regulación resulta en un costo alto de cumplimiento, y para poder justificar este costo se requiere tener gran escala, algo difícil para una startup. Lo bueno para las fintechs es que la tecnología tiene el potencial de hacer más eficientes muchos de los procesos necesarios para cumplir con la regulación. Lo malo, es que todavía no queda claro cómo se va a permitir el uso de muchas de estas tecnologías. Hay señales alentadoras de que nos estamos moviendo en el camino correcto -la Ley Fintech es un claro ejemplo. Pero aún queda trabajo por hacer. Y las fintechs tienen obligación de apoyar a los reguladores a entender las nuevas tecnologías y proponer cómo se pueden utilizar para ofrecer una mejor experiencia al cliente, manteniendo la seguridad y salud del sistema financiero.

4. La escala del capital. En México, han habido pocas historias de éxito de startups. Si bien podemos presumir de ser el país del continente con mayor número de fintechs (de acuerdo al “Fintech Radar” de Finnovista eran 441 hacia fines de marzo pasado), la mayoría aún no tienen escala y se encuentran en etapas muy tempranas de levantamiento de capital. En créditos al consumo, que es en lo que Nu México se especializa, hasta ahora no hay un caso que haya roto el techo de cristal.

La buena noticia es que, según el Reporte Fintech 100 de la consultora KPMG, a fines de 2019 unas 214 empresas de tecnología financiera habían atraído fondos de capital extranjero. La mala o, mejor dicho, la dificultad medular, es que hacer un negocio rentable de servicios financieros digitales en México requiere mucha escala y, por ende, mucho capital, antes de que pueda empezar a generarse un flujo.

Por lo visto, hay barreras considerables para los servicios financieros digitales en México. Pero eso no impide tomar nota de lo evidente: la oportunidad es gigante. Su desarrollo se reflejará en una defensa más categórica de los consumidores, que podrán tener un control más justo de sus finanzas. Como mexicano, me apremia que tengamos mejores servicios financieros por eso mismo. Para librarnos de las burocracias prehistóricas, las tarifas que aparecen de la nada y los malos tratos, una cultura añeja a la que merecemos ponerle punto final.

Contacto:

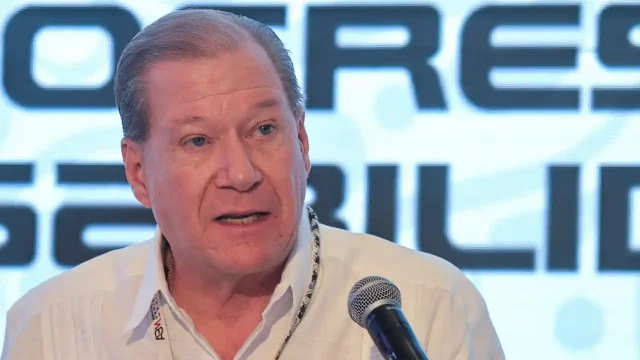

Emilio González es director General de Nu México*

Las opiniones expresadas son sólo responsabilidad de sus autores y son completamente independientes de la postura y la línea editorial de Forbes México.