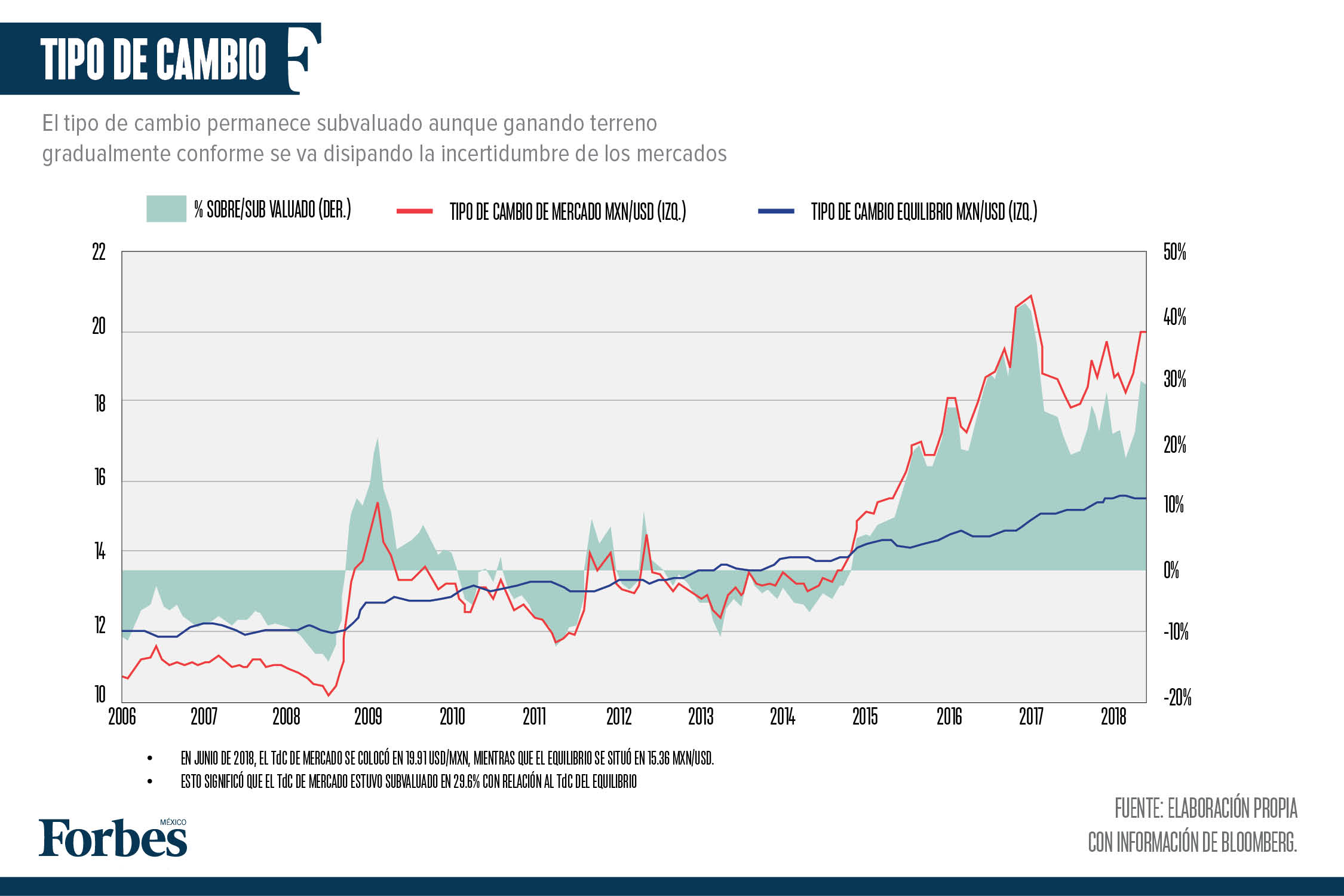

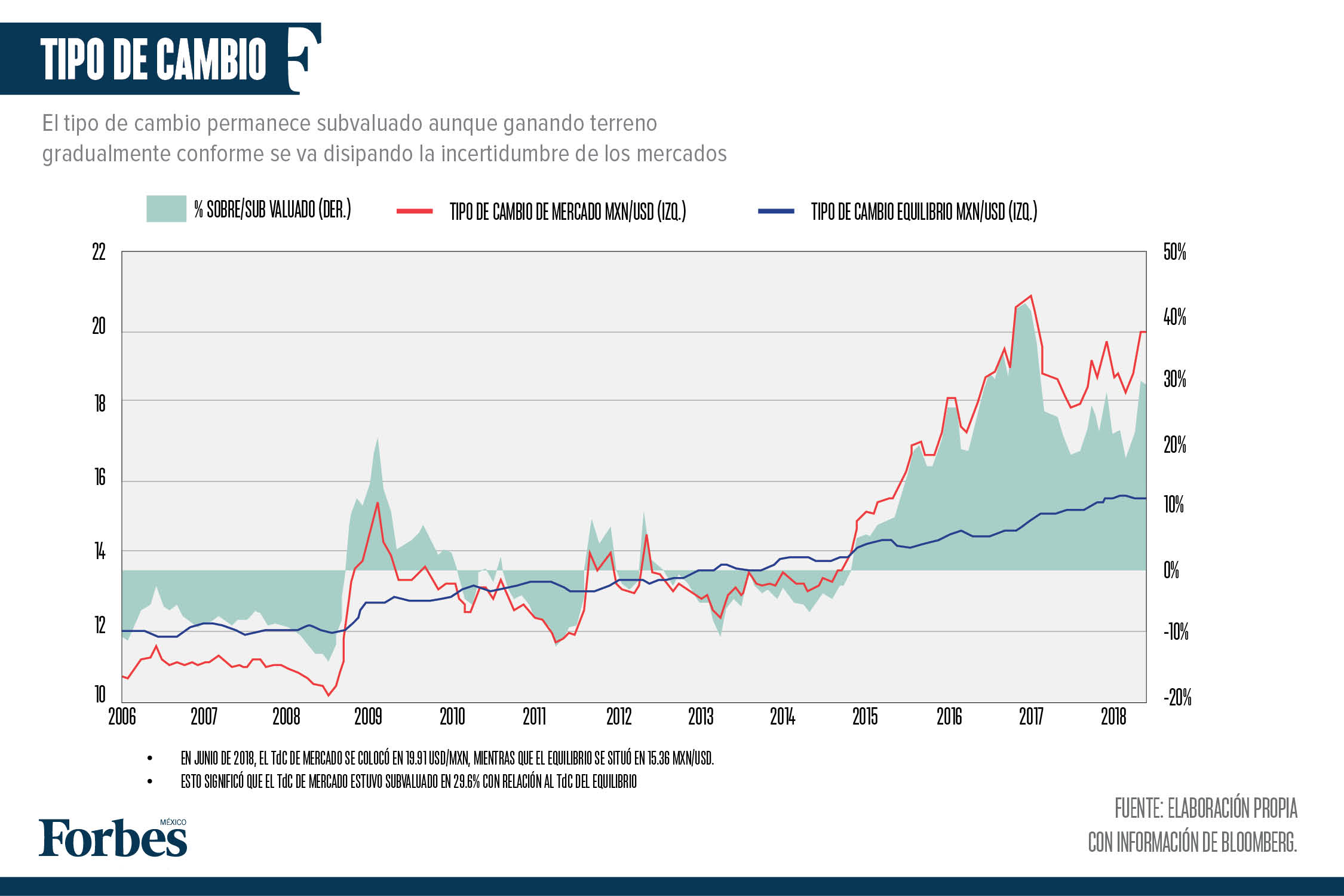

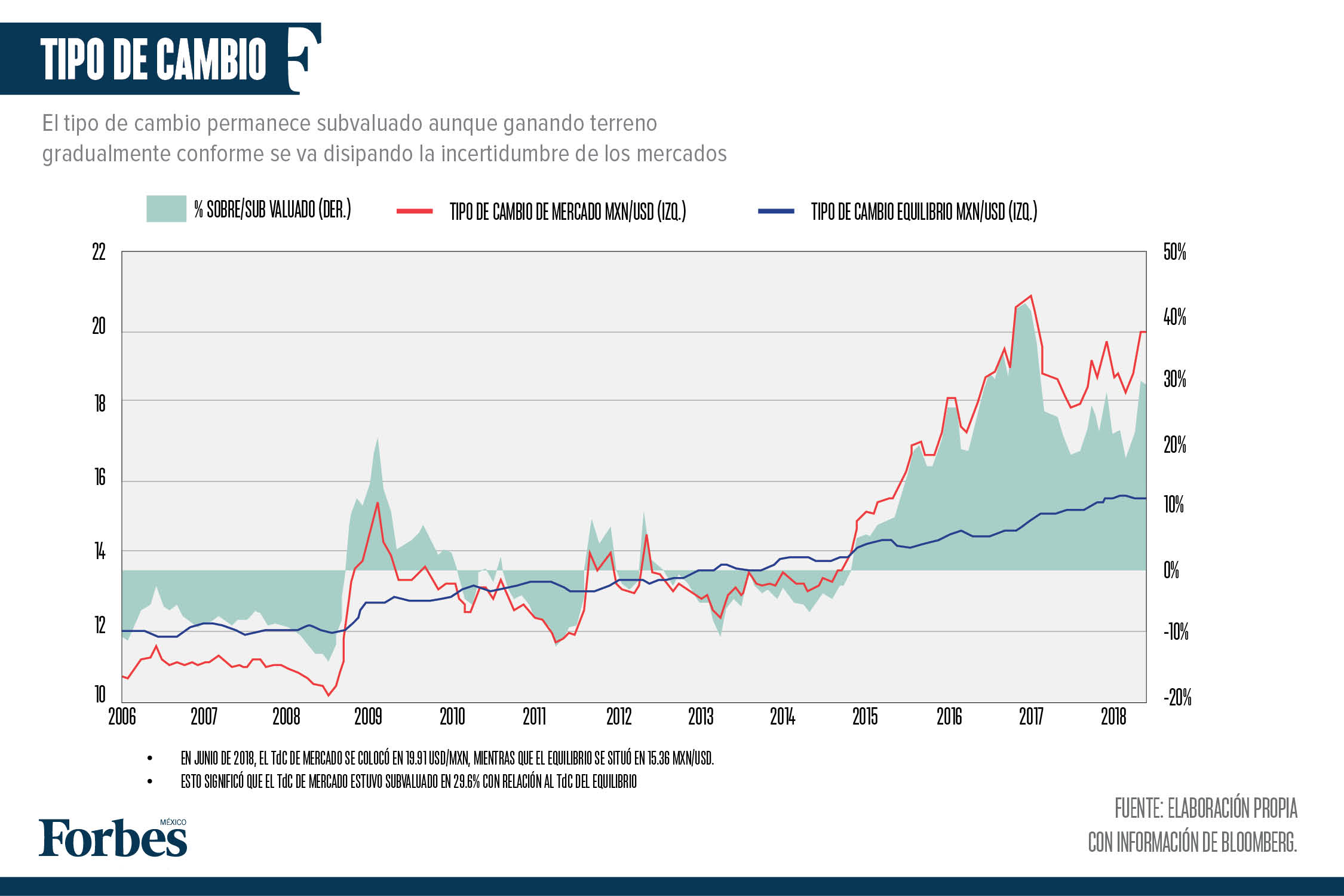

Midiendo el tipo de cambio de equilibrio (es decir, el precio justo de acuerdo a las tres canastas anteriores) utilizando una metodología de anclas móviles mensuales y sacando promedios de ellas que respeten cierto número de desviaciones estándar (para descartar mediciones muy extremas hacia arriba o abajo), se llega a un modelo que arroja actualmente alrededor de 15.6 pesos por dólar, es decir que, el precio actual de 19.13 lo subvalúa por un 22.6%. Hace poco Banxico mencionaba una subvaluación similar y en Bloomberg aparece el índice REER (siglas para Real Effective Exchange Rate), que lo reportaba con una subvaluación de casi 25%.

Pero ¿qué significa esto? ¿Quiere decir que necesariamente el tipo de cambio del peso regresará a 15 o 16 pesos por dólar? No necesariamente, sólo marca que hay una inconsistencia en el mercado cambiario y que esto puede traer también inconsistencias en otros mercados (el turismo en México tendrá, como ya ha tenido por los últimos años, un atractivo especial para los extranjeros, así como la demanda de servicios médicos en la frontera con EU, por lo barato que resulta para los que viven del lado americano).

Cuando se aplica esta medición al peso desde los años 60, se muestra un patrón en el que nuestra moneda queda cara y luego barata por ciclos de 16 a 20 meses de 2008 a hoy y ciclos aún mayores en el período previo al 2008 (debido a que, antes de 1994, el tipo de cambio era semifijo contra el dólar) hasta de cuatro años. Esto quiere decir que a un período de subvaluación como el de ahora, le ha seguido uno de sobrevaluación (el régimen conocido como súper peso, como el que se dio recientemente del 2012 al 2015) y le precedió otro igual.

Si este patrón continuara, el tipo de cambio pasaría a quedar sobrevaluado por unos 15 meses (es decir, por debajo de su equilibrio, mismo que se va moviendo hacia arriba por los diferenciales de inflación), después de que terminara el ciclo actual de subvaluación que lleva casi tres años, aunque para ello, tendría que darse la constelación de muchas variables a favor: Un TLC que se aprueba sin contratiempos; un AMLO que es conciliador con la iniciativa privada y la inversión extranjera; una economía interna que responde positivamente al gasto público sin grandes costos a la deuda pública ni el déficit y, una economía global sin graves sobresaltos.

Como esta combinación no es tan probable, quizás veríamos un peso que fluctúa entre los rangos que ha manejado por los últimos meses, entre 17.80 y 20.5 pesos por dólar, antes que un régimen populista exacerbe la mala opinión del consenso financiero internacional, se degrade nuestra calificación de riesgo país y una depreciación mayor a esto nos oprima.

Razones del comportamiento del peso

¿Pero que es los que ha llevado al tipo de cambio mexicano a estar en este nivel de subvaluación? Básicamente, han sido tres elementos fundamentales: El primero es la amenaza que ha representado para el comercio de México la elección del presidente Donald Trump; la segunda, es la amenaza que representa para las cuentas públicas y la deuda mexicana la elección de AMLO y, la tercera, es una apreciación que se ha extendido más de lo normal de parte del dólar estadounidense contra casi todas las monedas del globo.

Antes de analizar con detalle cada una de ellas, vale la pena establecer las principales convicciones en el consenso del mercado de analistas en cuanto al futuro de corto y medio plazos del tipo de cambio mexicano:

1. El tipo de cambio se mantendrá en un rango amplio durante el resto de 2018, entre los 17.90 y los 19.70 pesos, con aumentos de volatilidad repentinos, especialmente ante giros drásticos en la renegociación del TLCAN y el discurso de AMLO.

2. El escenario en el que, con los riesgos alineados hacia lo bueno para México lleven al tipo de cambio hacia los medios 18 e incluso los altos 17, ha subido en probabilidad quizá mayor al 40%, pues en el corto plazo los factores están muy cargados a su favor.

3. De la misma forma, esos mismos riesgos que giren hacia lo negativo, podrían llevar al peso hacia los niveles vistos en octubre 2016, es decir 19.90 o más, incluso tocando de nuevo los 21 pesos, con la probabilidad de esa combinación mucho más baja que la de apreciación, por debajo de 30%.

4. Los cortos (es decir venta del peso a futuro) de Chicago, que al cierre del año pasado presionaron al peso hacia arriba son, no solo son menores ahora, sino contrarios (es decir, hacia lo largo o la compra de pesos), y mantienen al peso debajo de un techo técnico de 19.35 MXN/USD.

5. Existen siete riesgos cardinales que explicarán gran parte del comportamiento cambiario en el mercado del Peso en los próximos 10 meses, a saber, en orden de gravedad:

A. El proceso de toma de poderes —y riendas de la economía— del Presidente Electo mexicano: Aún es temprano para leer su versión final de proyecto nación; los mercados lo han validado por lo pronto; su discurso ha sido conciliatorio hasta ahora y prácticamente tendría el Congreso, salvo en mayoría calificada —para efectos de cambios constitucionales—.

B. La certera política de la Fed y la reacción del Banco de México, misma que, a la luz del ciclo del dólar —que retomó hace tres meses una senda de revalorización debido al recorte impositivo de Trump— tiene el potencial de ahuyentar los flujos extranjeros de activos emergentes y redirigirlos hacia activos americanos, en detrimento del Peso. Es previsible que Banxico se ‘destete’ de la Fed, pues con más grados de libertad, debe mantener un ritmo propio debido a una inflación que se ha comportado bondadosamente hasta ahora en 2018, pero que resentirá la depreciación eventualmente.

C. Los desatinos geopolíticos de EU (Trump) en la arena global (NATO, G-7, Rusia, UK, Corea del Norte, China, Israel, Turquía y media docena más) son eventos de muy alta disrupción económica y comercial, completamente fuera del control de cualquier ente político nacional o en la esfera de la supranación.

D. Desempeño de la economía China sin sobresaltos: La dinámica ha sorprendido hacia lo bueno, y los riesgos bancarios, así como los inmobiliarios están por lo pronto bajo control, con lo cual la demanda agregada china seguirá apoyando al precio de los commodities.

E. Flujos netos de cuenta corriente en México y la expectativa con la renegociación del TLCAN: Automotriz es el sector que sigue creciendo de forma sólida en flujos hacia México; el precio del petróleo se mantendrá en rangos muy favorables para México (60 – 80) y la retórica en contra del TLCAN —un boomerang de directrices durante el último año— ha ido tomando tonos más suaves, incluso como para acariciar un cierre antes de la salida de EPN.

F. Eventos políticos en Europa: Apuntan hacia lo malo por ahora (después de haber recibido una brisa de hermandad a crédito de la retórica de Trump en su contra), cortesía de la mala influencia del nacionalismo en Italia, Polonia, Hungría y otras nacientes asperezas. La crisis en Turquía añade a este caldo aún más volatilidad.

G. Las cuentas fiscales en México y la calificación del UMS: La deuda ha ido incrementando preocupantemente, pero mucho está ya “priceado” en el CDS (credit default swap), con todo, si una calificadora degradara al UMS (United Mexican States), sin duda habría un ajuste temporal hacia la depreciación del peso.

6. En modelos internos propios tanto como en la opinión de analistas y el propio Banxico, el peso se encuentra subvaluado al menos por otro 15%, es decir, hacia un precio de equilibrio de 16.60 MXN/USD. Otros rangos aún posibles en las estimaciones de largo plazo, pueden situarlo hasta en 15.60 pesos por dólar cuando, después de que se aclare el panorama comercial con el TLCAN, un “súper-peso” se instalare por un año y medio al menos, como ha sido su costumbre en ciclos anteriores.

7. Cualquiera que sea el caso para el tipo de cambio de equilibrio, un ciclo de sub/sobrevaluación en el peso ha durado en promedio tres años desde los 70´s y podemos esperar que, con cierta tolerancia, vuelva un período de “super-peso” (como ocurrió en 2011 por casi tres años) es decir, cotizaciones por debajo del equilibrio, suponiendo que los riesgos mostraran un tono favorable.

8. En eventos que ocurrirán en el corto-mediano plazos, los riesgos de recesión en EEUU (dentro de los próximos 16 meses) también inyectan volatilidad en el escenario base, pues confirman el fin del ciclo apreciatorio del USD y trasminan a México casi con absoluta certeza.

9. A pesar de un sentimiento mayormente bullish que prevalece entre analistas en el corto plazo a la toma de posesión del equipo de Morena en la presidencia de México, y la apreciación del peso en los últimos meses, sí hay un deterioro de indicadores internos en las finanzas mexicanas: Los saldos de las reservas en meses de importaciones (a penas en 5 meses), la cuenta corriente presionada, el déficit primario en al menos medio punto porcentual por debajo del requerido para estabilizar la deuda pública en 50% del PIB, un segundo trimestre de 2018 menos dinámico que el primero y, por último, la economía americana podría ya heredarnos una desaceleración a fines de este año. Una mala combinación de factores puede llevar al peso por encima de los 20 pesos dentro de un año o menos, y este escenario debe factorizarse en la estrategia de inversión en activos en pesos.

También puedes leer: Economía de EU crecerá al menos 3% durante cuatro años: Mnuchin

En cuanto a las tres causas de nuestra subvaluación, el efecto Trump ha sido y seguirá siendo mucho mayor de lo que muchos analistas consideraban hace dos años. Dejando a un lado la (ruina de la) dignidad de su posición y el débil carácter en su persona, sus políticas tanto económicas como internacionales son destructivas al extremo para todas sus contrapartes y México no es el único (como se ha presenciado en los mercados desde hace unos días en Turquía) que ha sufrido sus embates. Su iniciativa de recortes de impuestas es extemporánea y ha traída en parte buenos resultados en las utilidades de las compañías de la Bolsa, ahorros en la población y aumentos en la valoración del dólar, pero a la larga causará mayores déficit, depreciación de la moneda y una recesión más profunda de lo necesario. Para México ha significado un elemento de riesgo que al menos se traduce en un peso más en la cotización justa.

El segundo elemento es la expectativa para la economía mexicana bajo Lopez Obrador. Desde entonces, los mercados han liberado casi completamente la rabiosa tensión que guardaban (exactamente igual que como lo hicieron en su tiempo, en elecciones de otros candidatos populistas de izquierda en Latam y de nuestro país también en 2006 y 2012) y tanto la Bolsa, como bonos y especialmente divisas, han expresado el respiro que los actores financieros siente al terminar su primera lectura de los discursos —leídos y hablados— del Presidente electo.

Al parecer, los mercados aprueban, quizá ilusoriamente, al Presidente electo, pero aún nos preguntamos muchos si AMLO se moverá en un extremista autoritarismo o en la sensatez fiscal; si tendrá oídos sordos, o bien, se abrirá a un verdadero diálogo, y nadie, ni listo ni simple, ni cercano ni remoto, sabe o puede predecirlo.

Un diáfano trazo nos deja ver nuestro futuro a través de su regencia en la Ciudad de México, pero su discurso de campaña dista mucho del despliegue práctico que ejerció entonces (sin tener mayoría en Congreso, como la tiene ahora) y por ello, nuestra confusión es absoluta. Sus primeras palabras en la madrugada de ese día fueron reconfortantes, pero luego, así lo fueron también las de Hugo Chávez, las de Humala, las de Alan García y tantos otros que pronto transformaron su actuar en variadas versiones dictatoriales de inclemencia.

El destino de México entonces, bien podría tomar el camino que cruzó en los 70, en el escenario más probable, o bien podría con la mejor suerte, llevarnos a algo parecido a lo que ocurrió en Brasil con Lula hace 15 años (que tuvo una primera mitad muy vigorosa y una segunda devastadora). El sendero más oscuro (el que llevó a Venezuela a ser ya hoy un Estado fallido), si bien con la más baja probabilidad, podría estar al final del tercer dedo del tenedor en el que estamos los mexicanos. Así que, en una practicidad taxonómica y rústica, seremos Echeverría en un 55%, Lula en un 35% y Chávez en el 10% restante. El resultado ponderado nos produce, visto desde un ángulo muy general, unos tres primeros años de relativa calma.

El tercer elemento es el dólar, que es el vehículo transaccional y almacén de valor más importante desde los años 50. La libra lo fue hasta entonces, contabilizando casi un 60% del comercio global y, aún 50 años después de que Gran Bretaña dejara de ser hegemónica, el poder de la libra siguió imperando, hasta que las dos guerras la hirieron de muerte.

El dólar, no obstante, tiene a dos que le pisan los talones: El Euro (pero la balcanización fiscal en los países de la zona y la comunidad, impiden una libre determinación de valor, como ente único, a la atribulada moneda), y el Yuan (pero los controles para la libre flotación en el mercado y la falta de una oferta profunda de papel gubernamental a plazos mayores de cinco años, le impiden tener el músculo para denominar las transacciones de comercio internacional de manera confiable a largo plazo), pero parece haber un entendimiento tácito entre jugadores de las finanzas globales, por las razones mencionadas, de que su abdicación al poder dista aún años en ocurrir.

Lo que el dólar presenta pues, es un fenómeno que en la jerga económica se llama network externalities, esto es, el valor de un activo viene porque entre más gente lo usa, más útil se vuelve para el resto de los jugadores. La Fed conoce muy bien este efecto, así como las consecuencias en la economía mundial de los movimientos que efectúa en las tasas de interés y por lo mismo, el valor del dólar y por lo que está siempre entre la espada y la pared al realizar su estrategia monetaria. Al anunciar Bernanke el “taper tantrum” en verano de 2013 (la estrategia de ir disminuyendo la compra de bonos a los bancos, por parte de la Fed), hubo un salto en los yields de todos los instrumentos de renta finja en el mundo y una retirada general en la inversión en países emergentes —con su consecuente depreciación de monedas entre ellas el peso mexicano— que afectó los retornos de todos los portafolios globales. Algo muy parecido ocurrió en navidad de 2015, al anunciar la Fed el aumento en tasas por primera vez en este ciclo.

El aumento de hace un mes en las tasas (hacia 2%) fue el séptimo desde entonces, entre nueve y 12 que se esperan en total, para llegar a un aumento total de 300 puntos básicos, que es el promedio de los incrementos hechos en las últimas décadas (quedando entonces la tasa de los fondos federales futura cerca de 3.25% en 2020, muy por debajo de 4.5% que ha exhibido en grandes promedios).

Aunque la Fed no puede tener miramientos (el daño que haría a emergentes) para llevar a cabo su política monetaria en adelanto al ciclo inflacionario (que empieza a dar visos de aparecer en EEUU, mas no en el resto de los países, al menos aún), si es muy consiente de los llamados “loop effects”, es decir, las consecuencias negativas sobre las variables que pretende la Fed cuidar, al realizar su estrategia en primer lugar: Al subir la Fed sus tasas, causa cambios relativos en el valor del dólar (apreciándolo) y en el resto de las monedas, esto a su vez, afecta el valor de activos riesgosos en los balances de los bancos, quienes deberán cambiar su postura de inversión al cambiar sus ratios de adecuación de capital.

Segundo, el precio de los activos de bajo riesgo cambiará también, entre ellos el crédito, modificando su dinámica y el crecimiento económico que depende de él; tercero, la tolerancia al riesgo cambiará, no sólo de los jugadores privados, sino de los bancos centrales y la autoridad fiscal, quienes perderán cierta independencia en su política, teniéndose que adecuar al paso que marcó la Fed.

Tercero, el precio de activos que bancos americanos guardan podría caer, así como el valor de las acciones de las empresas multinacionales y los precios de colocación de IPO´s nuevos, lo cual, por efecto riqueza, finalmente le hace daño al crecimiento económico en el propio EEUU.

Concluyendo, el mundo se ha integrado más, se nota en las correlaciones entre activos de Bolsa, créditos y valor de las casas; las inversiones foráneas como porcentaje del PIB global se han triplicado los últimos 20 años y bancos de Wall Street encuentran una muy alta correlación (86%) entre un dólar fuerte y una caída en el apetito por riesgo a nivel global.

Así que tenemos frente a nosotros una doble tijera: Un dólar fuerte que hace daño a inversiones de emergentes, y un aumento en tasas (que fortalece al dólar) que hacen daño a la inversión global —y duplican la labor del dólar—, todo sobre un mercado global de bonos muy endeudado ya y de menores calidades y bolsas demasiado caras igualmente. Sumemos un betún de riesgo político en Latam, Europa y EU y tenemos entonces un pastel de riesgo que no tarda en derretirse, cualquiera que sea la vela que soples.

En cuanto al peso, la incertidumbre que estos tres elementos aportan es muy grande, y aunque el dólar debió haber abandonado ya su ciclo apreciatorio que comenzó en 2014 (pero el recorto de impuestos de Trump lo truncó), lo cual sería favorable al peso, por el momento parece mantener firmeza, aunque podría perderla. Trump mismo podría perder el poder ya sea por un juicio político o por una recesión temprana, causada por su guerra comercial, y en cuanto a AMLO, la hostoria más creíble es un inicio con fuerzas a favor del peso, pero un desenlace con nuevas depreciaciones, por el deterioro de las cuentas de balance y los efectos que éstas tengan en la inversión y otras tantas variables.

El tipo de cambio es el indicador más importante en la economía, pero todos los demás lo influyen a él y él a su vez los retroalimenta a todos, en un círculo económico que, en palabras de Lawrence Klein, premio Nóbel de economía: “Te quedará mal, no importa cómo lo pronostiques”.

*El autor es Director de la Maestría en Finances de EGADE Business School Monterrey; Socio de MG-RISK Consulting, y Consejero Independiente de BanBajío.

Midiendo el tipo de cambio de equilibrio (es decir, el precio justo de acuerdo a las tres canastas anteriores) utilizando una metodología de anclas móviles mensuales y sacando promedios de ellas que respeten cierto número de desviaciones estándar (para descartar mediciones muy extremas hacia arriba o abajo), se llega a un modelo que arroja actualmente alrededor de 15.6 pesos por dólar, es decir que, el precio actual de 19.13 lo subvalúa por un 22.6%. Hace poco Banxico mencionaba una subvaluación similar y en Bloomberg aparece el índice REER (siglas para Real Effective Exchange Rate), que lo reportaba con una subvaluación de casi 25%.

Pero ¿qué significa esto? ¿Quiere decir que necesariamente el tipo de cambio del peso regresará a 15 o 16 pesos por dólar? No necesariamente, sólo marca que hay una inconsistencia en el mercado cambiario y que esto puede traer también inconsistencias en otros mercados (el turismo en México tendrá, como ya ha tenido por los últimos años, un atractivo especial para los extranjeros, así como la demanda de servicios médicos en la frontera con EU, por lo barato que resulta para los que viven del lado americano).

Cuando se aplica esta medición al peso desde los años 60, se muestra un patrón en el que nuestra moneda queda cara y luego barata por ciclos de 16 a 20 meses de 2008 a hoy y ciclos aún mayores en el período previo al 2008 (debido a que, antes de 1994, el tipo de cambio era semifijo contra el dólar) hasta de cuatro años. Esto quiere decir que a un período de subvaluación como el de ahora, le ha seguido uno de sobrevaluación (el régimen conocido como súper peso, como el que se dio recientemente del 2012 al 2015) y le precedió otro igual.

Si este patrón continuara, el tipo de cambio pasaría a quedar sobrevaluado por unos 15 meses (es decir, por debajo de su equilibrio, mismo que se va moviendo hacia arriba por los diferenciales de inflación), después de que terminara el ciclo actual de subvaluación que lleva casi tres años, aunque para ello, tendría que darse la constelación de muchas variables a favor: Un TLC que se aprueba sin contratiempos; un AMLO que es conciliador con la iniciativa privada y la inversión extranjera; una economía interna que responde positivamente al gasto público sin grandes costos a la deuda pública ni el déficit y, una economía global sin graves sobresaltos.

Como esta combinación no es tan probable, quizás veríamos un peso que fluctúa entre los rangos que ha manejado por los últimos meses, entre 17.80 y 20.5 pesos por dólar, antes que un régimen populista exacerbe la mala opinión del consenso financiero internacional, se degrade nuestra calificación de riesgo país y una depreciación mayor a esto nos oprima.

Razones del comportamiento del peso

¿Pero que es los que ha llevado al tipo de cambio mexicano a estar en este nivel de subvaluación? Básicamente, han sido tres elementos fundamentales: El primero es la amenaza que ha representado para el comercio de México la elección del presidente Donald Trump; la segunda, es la amenaza que representa para las cuentas públicas y la deuda mexicana la elección de AMLO y, la tercera, es una apreciación que se ha extendido más de lo normal de parte del dólar estadounidense contra casi todas las monedas del globo.

Antes de analizar con detalle cada una de ellas, vale la pena establecer las principales convicciones en el consenso del mercado de analistas en cuanto al futuro de corto y medio plazos del tipo de cambio mexicano:

1. El tipo de cambio se mantendrá en un rango amplio durante el resto de 2018, entre los 17.90 y los 19.70 pesos, con aumentos de volatilidad repentinos, especialmente ante giros drásticos en la renegociación del TLCAN y el discurso de AMLO.

2. El escenario en el que, con los riesgos alineados hacia lo bueno para México lleven al tipo de cambio hacia los medios 18 e incluso los altos 17, ha subido en probabilidad quizá mayor al 40%, pues en el corto plazo los factores están muy cargados a su favor.

3. De la misma forma, esos mismos riesgos que giren hacia lo negativo, podrían llevar al peso hacia los niveles vistos en octubre 2016, es decir 19.90 o más, incluso tocando de nuevo los 21 pesos, con la probabilidad de esa combinación mucho más baja que la de apreciación, por debajo de 30%.

4. Los cortos (es decir venta del peso a futuro) de Chicago, que al cierre del año pasado presionaron al peso hacia arriba son, no solo son menores ahora, sino contrarios (es decir, hacia lo largo o la compra de pesos), y mantienen al peso debajo de un techo técnico de 19.35 MXN/USD.

5. Existen siete riesgos cardinales que explicarán gran parte del comportamiento cambiario en el mercado del Peso en los próximos 10 meses, a saber, en orden de gravedad:

A. El proceso de toma de poderes —y riendas de la economía— del Presidente Electo mexicano: Aún es temprano para leer su versión final de proyecto nación; los mercados lo han validado por lo pronto; su discurso ha sido conciliatorio hasta ahora y prácticamente tendría el Congreso, salvo en mayoría calificada —para efectos de cambios constitucionales—.

B. La certera política de la Fed y la reacción del Banco de México, misma que, a la luz del ciclo del dólar —que retomó hace tres meses una senda de revalorización debido al recorte impositivo de Trump— tiene el potencial de ahuyentar los flujos extranjeros de activos emergentes y redirigirlos hacia activos americanos, en detrimento del Peso. Es previsible que Banxico se ‘destete’ de la Fed, pues con más grados de libertad, debe mantener un ritmo propio debido a una inflación que se ha comportado bondadosamente hasta ahora en 2018, pero que resentirá la depreciación eventualmente.

C. Los desatinos geopolíticos de EU (Trump) en la arena global (NATO, G-7, Rusia, UK, Corea del Norte, China, Israel, Turquía y media docena más) son eventos de muy alta disrupción económica y comercial, completamente fuera del control de cualquier ente político nacional o en la esfera de la supranación.

D. Desempeño de la economía China sin sobresaltos: La dinámica ha sorprendido hacia lo bueno, y los riesgos bancarios, así como los inmobiliarios están por lo pronto bajo control, con lo cual la demanda agregada china seguirá apoyando al precio de los commodities.

E. Flujos netos de cuenta corriente en México y la expectativa con la renegociación del TLCAN: Automotriz es el sector que sigue creciendo de forma sólida en flujos hacia México; el precio del petróleo se mantendrá en rangos muy favorables para México (60 – 80) y la retórica en contra del TLCAN —un boomerang de directrices durante el último año— ha ido tomando tonos más suaves, incluso como para acariciar un cierre antes de la salida de EPN.

F. Eventos políticos en Europa: Apuntan hacia lo malo por ahora (después de haber recibido una brisa de hermandad a crédito de la retórica de Trump en su contra), cortesía de la mala influencia del nacionalismo en Italia, Polonia, Hungría y otras nacientes asperezas. La crisis en Turquía añade a este caldo aún más volatilidad.

G. Las cuentas fiscales en México y la calificación del UMS: La deuda ha ido incrementando preocupantemente, pero mucho está ya “priceado” en el CDS (credit default swap), con todo, si una calificadora degradara al UMS (United Mexican States), sin duda habría un ajuste temporal hacia la depreciación del peso.

6. En modelos internos propios tanto como en la opinión de analistas y el propio Banxico, el peso se encuentra subvaluado al menos por otro 15%, es decir, hacia un precio de equilibrio de 16.60 MXN/USD. Otros rangos aún posibles en las estimaciones de largo plazo, pueden situarlo hasta en 15.60 pesos por dólar cuando, después de que se aclare el panorama comercial con el TLCAN, un “súper-peso” se instalare por un año y medio al menos, como ha sido su costumbre en ciclos anteriores.

7. Cualquiera que sea el caso para el tipo de cambio de equilibrio, un ciclo de sub/sobrevaluación en el peso ha durado en promedio tres años desde los 70´s y podemos esperar que, con cierta tolerancia, vuelva un período de “super-peso” (como ocurrió en 2011 por casi tres años) es decir, cotizaciones por debajo del equilibrio, suponiendo que los riesgos mostraran un tono favorable.

8. En eventos que ocurrirán en el corto-mediano plazos, los riesgos de recesión en EEUU (dentro de los próximos 16 meses) también inyectan volatilidad en el escenario base, pues confirman el fin del ciclo apreciatorio del USD y trasminan a México casi con absoluta certeza.

9. A pesar de un sentimiento mayormente bullish que prevalece entre analistas en el corto plazo a la toma de posesión del equipo de Morena en la presidencia de México, y la apreciación del peso en los últimos meses, sí hay un deterioro de indicadores internos en las finanzas mexicanas: Los saldos de las reservas en meses de importaciones (a penas en 5 meses), la cuenta corriente presionada, el déficit primario en al menos medio punto porcentual por debajo del requerido para estabilizar la deuda pública en 50% del PIB, un segundo trimestre de 2018 menos dinámico que el primero y, por último, la economía americana podría ya heredarnos una desaceleración a fines de este año. Una mala combinación de factores puede llevar al peso por encima de los 20 pesos dentro de un año o menos, y este escenario debe factorizarse en la estrategia de inversión en activos en pesos.

También puedes leer: Economía de EU crecerá al menos 3% durante cuatro años: Mnuchin

En cuanto a las tres causas de nuestra subvaluación, el efecto Trump ha sido y seguirá siendo mucho mayor de lo que muchos analistas consideraban hace dos años. Dejando a un lado la (ruina de la) dignidad de su posición y el débil carácter en su persona, sus políticas tanto económicas como internacionales son destructivas al extremo para todas sus contrapartes y México no es el único (como se ha presenciado en los mercados desde hace unos días en Turquía) que ha sufrido sus embates. Su iniciativa de recortes de impuestas es extemporánea y ha traída en parte buenos resultados en las utilidades de las compañías de la Bolsa, ahorros en la población y aumentos en la valoración del dólar, pero a la larga causará mayores déficit, depreciación de la moneda y una recesión más profunda de lo necesario. Para México ha significado un elemento de riesgo que al menos se traduce en un peso más en la cotización justa.

El segundo elemento es la expectativa para la economía mexicana bajo Lopez Obrador. Desde entonces, los mercados han liberado casi completamente la rabiosa tensión que guardaban (exactamente igual que como lo hicieron en su tiempo, en elecciones de otros candidatos populistas de izquierda en Latam y de nuestro país también en 2006 y 2012) y tanto la Bolsa, como bonos y especialmente divisas, han expresado el respiro que los actores financieros siente al terminar su primera lectura de los discursos —leídos y hablados— del Presidente electo.

Al parecer, los mercados aprueban, quizá ilusoriamente, al Presidente electo, pero aún nos preguntamos muchos si AMLO se moverá en un extremista autoritarismo o en la sensatez fiscal; si tendrá oídos sordos, o bien, se abrirá a un verdadero diálogo, y nadie, ni listo ni simple, ni cercano ni remoto, sabe o puede predecirlo.

Un diáfano trazo nos deja ver nuestro futuro a través de su regencia en la Ciudad de México, pero su discurso de campaña dista mucho del despliegue práctico que ejerció entonces (sin tener mayoría en Congreso, como la tiene ahora) y por ello, nuestra confusión es absoluta. Sus primeras palabras en la madrugada de ese día fueron reconfortantes, pero luego, así lo fueron también las de Hugo Chávez, las de Humala, las de Alan García y tantos otros que pronto transformaron su actuar en variadas versiones dictatoriales de inclemencia.

El destino de México entonces, bien podría tomar el camino que cruzó en los 70, en el escenario más probable, o bien podría con la mejor suerte, llevarnos a algo parecido a lo que ocurrió en Brasil con Lula hace 15 años (que tuvo una primera mitad muy vigorosa y una segunda devastadora). El sendero más oscuro (el que llevó a Venezuela a ser ya hoy un Estado fallido), si bien con la más baja probabilidad, podría estar al final del tercer dedo del tenedor en el que estamos los mexicanos. Así que, en una practicidad taxonómica y rústica, seremos Echeverría en un 55%, Lula en un 35% y Chávez en el 10% restante. El resultado ponderado nos produce, visto desde un ángulo muy general, unos tres primeros años de relativa calma.

El tercer elemento es el dólar, que es el vehículo transaccional y almacén de valor más importante desde los años 50. La libra lo fue hasta entonces, contabilizando casi un 60% del comercio global y, aún 50 años después de que Gran Bretaña dejara de ser hegemónica, el poder de la libra siguió imperando, hasta que las dos guerras la hirieron de muerte.

El dólar, no obstante, tiene a dos que le pisan los talones: El Euro (pero la balcanización fiscal en los países de la zona y la comunidad, impiden una libre determinación de valor, como ente único, a la atribulada moneda), y el Yuan (pero los controles para la libre flotación en el mercado y la falta de una oferta profunda de papel gubernamental a plazos mayores de cinco años, le impiden tener el músculo para denominar las transacciones de comercio internacional de manera confiable a largo plazo), pero parece haber un entendimiento tácito entre jugadores de las finanzas globales, por las razones mencionadas, de que su abdicación al poder dista aún años en ocurrir.

Lo que el dólar presenta pues, es un fenómeno que en la jerga económica se llama network externalities, esto es, el valor de un activo viene porque entre más gente lo usa, más útil se vuelve para el resto de los jugadores. La Fed conoce muy bien este efecto, así como las consecuencias en la economía mundial de los movimientos que efectúa en las tasas de interés y por lo mismo, el valor del dólar y por lo que está siempre entre la espada y la pared al realizar su estrategia monetaria. Al anunciar Bernanke el “taper tantrum” en verano de 2013 (la estrategia de ir disminuyendo la compra de bonos a los bancos, por parte de la Fed), hubo un salto en los yields de todos los instrumentos de renta finja en el mundo y una retirada general en la inversión en países emergentes —con su consecuente depreciación de monedas entre ellas el peso mexicano— que afectó los retornos de todos los portafolios globales. Algo muy parecido ocurrió en navidad de 2015, al anunciar la Fed el aumento en tasas por primera vez en este ciclo.

El aumento de hace un mes en las tasas (hacia 2%) fue el séptimo desde entonces, entre nueve y 12 que se esperan en total, para llegar a un aumento total de 300 puntos básicos, que es el promedio de los incrementos hechos en las últimas décadas (quedando entonces la tasa de los fondos federales futura cerca de 3.25% en 2020, muy por debajo de 4.5% que ha exhibido en grandes promedios).

Aunque la Fed no puede tener miramientos (el daño que haría a emergentes) para llevar a cabo su política monetaria en adelanto al ciclo inflacionario (que empieza a dar visos de aparecer en EEUU, mas no en el resto de los países, al menos aún), si es muy consiente de los llamados “loop effects”, es decir, las consecuencias negativas sobre las variables que pretende la Fed cuidar, al realizar su estrategia en primer lugar: Al subir la Fed sus tasas, causa cambios relativos en el valor del dólar (apreciándolo) y en el resto de las monedas, esto a su vez, afecta el valor de activos riesgosos en los balances de los bancos, quienes deberán cambiar su postura de inversión al cambiar sus ratios de adecuación de capital.

Segundo, el precio de los activos de bajo riesgo cambiará también, entre ellos el crédito, modificando su dinámica y el crecimiento económico que depende de él; tercero, la tolerancia al riesgo cambiará, no sólo de los jugadores privados, sino de los bancos centrales y la autoridad fiscal, quienes perderán cierta independencia en su política, teniéndose que adecuar al paso que marcó la Fed.

Tercero, el precio de activos que bancos americanos guardan podría caer, así como el valor de las acciones de las empresas multinacionales y los precios de colocación de IPO´s nuevos, lo cual, por efecto riqueza, finalmente le hace daño al crecimiento económico en el propio EEUU.

Concluyendo, el mundo se ha integrado más, se nota en las correlaciones entre activos de Bolsa, créditos y valor de las casas; las inversiones foráneas como porcentaje del PIB global se han triplicado los últimos 20 años y bancos de Wall Street encuentran una muy alta correlación (86%) entre un dólar fuerte y una caída en el apetito por riesgo a nivel global.

Así que tenemos frente a nosotros una doble tijera: Un dólar fuerte que hace daño a inversiones de emergentes, y un aumento en tasas (que fortalece al dólar) que hacen daño a la inversión global —y duplican la labor del dólar—, todo sobre un mercado global de bonos muy endeudado ya y de menores calidades y bolsas demasiado caras igualmente. Sumemos un betún de riesgo político en Latam, Europa y EU y tenemos entonces un pastel de riesgo que no tarda en derretirse, cualquiera que sea la vela que soples.

En cuanto al peso, la incertidumbre que estos tres elementos aportan es muy grande, y aunque el dólar debió haber abandonado ya su ciclo apreciatorio que comenzó en 2014 (pero el recorto de impuestos de Trump lo truncó), lo cual sería favorable al peso, por el momento parece mantener firmeza, aunque podría perderla. Trump mismo podría perder el poder ya sea por un juicio político o por una recesión temprana, causada por su guerra comercial, y en cuanto a AMLO, la hostoria más creíble es un inicio con fuerzas a favor del peso, pero un desenlace con nuevas depreciaciones, por el deterioro de las cuentas de balance y los efectos que éstas tengan en la inversión y otras tantas variables.

El tipo de cambio es el indicador más importante en la economía, pero todos los demás lo influyen a él y él a su vez los retroalimenta a todos, en un círculo económico que, en palabras de Lawrence Klein, premio Nóbel de economía: “Te quedará mal, no importa cómo lo pronostiques”.

*El autor es Director de la Maestría en Finances de EGADE Business School Monterrey; Socio de MG-RISK Consulting, y Consejero Independiente de BanBajío. Los escenarios posibles de una economía bajo fuego cruzado

Seguir la pista al tipo de cambio será crucial para visualizar hacia dónde apunta la economía mexicana en los siguientes años.

Por Jorge A. Martínez-González* en colaboración con Federico Garza Bueron

El tipo de cambio mexicano ha respondido a la devaluación en Turquía con una depreciación de 3.76% desde su mínimo en julio, similar a como respondió a la elección en Estados Unidos en la que salió triunfante Donald Trump hace casi dos años, a la crisis en Grecia de 2012, a la Gran Recesión en 2008 y a los eventos de riesgo sistémico que se dieron en 2001, en 1998 y la gran crisis cambiaria mexicana de 1994.

El tipo de cambio es la principal variable de la economía, como la temperatura lo es en la meteorología. Todos los cambios en el desempeño de un país, ya sea que provengan de efectos internos o de riesgos sistémicos, van a desembocar en el tipo de cambio.

El tipo de cambio en su expresión más básica, debiera igualar las canastas de bienes consumibles de dos países que comercian entre sí. En la medida que estas canastas cambian de valor por la inflación de cada país, el tipo de cambio debe ajustarse para reflejar la nueva realidad, pues los consumidores al encontrar oportunidades de ahorro (por ejemplo, que el país vecino mostrara menor inflación en su canasta, llevaría a los nacionales a lanzarse a comprarlo todo en el exterior), demandan mayores volúmenes de la divisa y la empujan hacia arriba hasta que se diluye el ahorro.

Este indicador refleja las canastas de bienes intermedios que busca la industria (acero, plástico, maquinaria) y el mecanismo del mercado funciona igual. El tipo de cambio refleja también la búsqueda de igualdad en los precios (y en este caso más bien retornos) de dos canastas de productos financieros y de inversión que, moviéndose también con la inflación y las tasas reales de interés, pierden la paridad hasta que la demanda de extranjeros o de nacionales en sendos países, empuja el tipo de cambio para reflejar réditos en igualdad.

Los métodos para llegar a ese tipo de cambio de equilibrio en los tres mercados que se mencionaron, son muy variados y no hay un solo consenso, porque numerosas complicaciones dificultan una sola conclusión. Las canastas de bienes no son iguales nunca en dos países, y aún si lo fueran, ambas canastas cambian su composición y difieren en su calidad, y las canastas de servicios sufren peores objeciones. Las canastas financieras sufren también del efecto de la calidad porque los riesgos de pérdida en un país contrastan diametralmente contra los del otro.

Midiendo el tipo de cambio de equilibrio (es decir, el precio justo de acuerdo a las tres canastas anteriores) utilizando una metodología de anclas móviles mensuales y sacando promedios de ellas que respeten cierto número de desviaciones estándar (para descartar mediciones muy extremas hacia arriba o abajo), se llega a un modelo que arroja actualmente alrededor de 15.6 pesos por dólar, es decir que, el precio actual de 19.13 lo subvalúa por un 22.6%. Hace poco Banxico mencionaba una subvaluación similar y en Bloomberg aparece el índice REER (siglas para Real Effective Exchange Rate), que lo reportaba con una subvaluación de casi 25%.

Pero ¿qué significa esto? ¿Quiere decir que necesariamente el tipo de cambio del peso regresará a 15 o 16 pesos por dólar? No necesariamente, sólo marca que hay una inconsistencia en el mercado cambiario y que esto puede traer también inconsistencias en otros mercados (el turismo en México tendrá, como ya ha tenido por los últimos años, un atractivo especial para los extranjeros, así como la demanda de servicios médicos en la frontera con EU, por lo barato que resulta para los que viven del lado americano).

Cuando se aplica esta medición al peso desde los años 60, se muestra un patrón en el que nuestra moneda queda cara y luego barata por ciclos de 16 a 20 meses de 2008 a hoy y ciclos aún mayores en el período previo al 2008 (debido a que, antes de 1994, el tipo de cambio era semifijo contra el dólar) hasta de cuatro años. Esto quiere decir que a un período de subvaluación como el de ahora, le ha seguido uno de sobrevaluación (el régimen conocido como súper peso, como el que se dio recientemente del 2012 al 2015) y le precedió otro igual.

Si este patrón continuara, el tipo de cambio pasaría a quedar sobrevaluado por unos 15 meses (es decir, por debajo de su equilibrio, mismo que se va moviendo hacia arriba por los diferenciales de inflación), después de que terminara el ciclo actual de subvaluación que lleva casi tres años, aunque para ello, tendría que darse la constelación de muchas variables a favor: Un TLC que se aprueba sin contratiempos; un AMLO que es conciliador con la iniciativa privada y la inversión extranjera; una economía interna que responde positivamente al gasto público sin grandes costos a la deuda pública ni el déficit y, una economía global sin graves sobresaltos.

Como esta combinación no es tan probable, quizás veríamos un peso que fluctúa entre los rangos que ha manejado por los últimos meses, entre 17.80 y 20.5 pesos por dólar, antes que un régimen populista exacerbe la mala opinión del consenso financiero internacional, se degrade nuestra calificación de riesgo país y una depreciación mayor a esto nos oprima.

Razones del comportamiento del peso

¿Pero que es los que ha llevado al tipo de cambio mexicano a estar en este nivel de subvaluación? Básicamente, han sido tres elementos fundamentales: El primero es la amenaza que ha representado para el comercio de México la elección del presidente Donald Trump; la segunda, es la amenaza que representa para las cuentas públicas y la deuda mexicana la elección de AMLO y, la tercera, es una apreciación que se ha extendido más de lo normal de parte del dólar estadounidense contra casi todas las monedas del globo.

Antes de analizar con detalle cada una de ellas, vale la pena establecer las principales convicciones en el consenso del mercado de analistas en cuanto al futuro de corto y medio plazos del tipo de cambio mexicano:

1. El tipo de cambio se mantendrá en un rango amplio durante el resto de 2018, entre los 17.90 y los 19.70 pesos, con aumentos de volatilidad repentinos, especialmente ante giros drásticos en la renegociación del TLCAN y el discurso de AMLO.

2. El escenario en el que, con los riesgos alineados hacia lo bueno para México lleven al tipo de cambio hacia los medios 18 e incluso los altos 17, ha subido en probabilidad quizá mayor al 40%, pues en el corto plazo los factores están muy cargados a su favor.

3. De la misma forma, esos mismos riesgos que giren hacia lo negativo, podrían llevar al peso hacia los niveles vistos en octubre 2016, es decir 19.90 o más, incluso tocando de nuevo los 21 pesos, con la probabilidad de esa combinación mucho más baja que la de apreciación, por debajo de 30%.

4. Los cortos (es decir venta del peso a futuro) de Chicago, que al cierre del año pasado presionaron al peso hacia arriba son, no solo son menores ahora, sino contrarios (es decir, hacia lo largo o la compra de pesos), y mantienen al peso debajo de un techo técnico de 19.35 MXN/USD.

5. Existen siete riesgos cardinales que explicarán gran parte del comportamiento cambiario en el mercado del Peso en los próximos 10 meses, a saber, en orden de gravedad:

A. El proceso de toma de poderes —y riendas de la economía— del Presidente Electo mexicano: Aún es temprano para leer su versión final de proyecto nación; los mercados lo han validado por lo pronto; su discurso ha sido conciliatorio hasta ahora y prácticamente tendría el Congreso, salvo en mayoría calificada —para efectos de cambios constitucionales—.

B. La certera política de la Fed y la reacción del Banco de México, misma que, a la luz del ciclo del dólar —que retomó hace tres meses una senda de revalorización debido al recorte impositivo de Trump— tiene el potencial de ahuyentar los flujos extranjeros de activos emergentes y redirigirlos hacia activos americanos, en detrimento del Peso. Es previsible que Banxico se ‘destete’ de la Fed, pues con más grados de libertad, debe mantener un ritmo propio debido a una inflación que se ha comportado bondadosamente hasta ahora en 2018, pero que resentirá la depreciación eventualmente.

C. Los desatinos geopolíticos de EU (Trump) en la arena global (NATO, G-7, Rusia, UK, Corea del Norte, China, Israel, Turquía y media docena más) son eventos de muy alta disrupción económica y comercial, completamente fuera del control de cualquier ente político nacional o en la esfera de la supranación.

D. Desempeño de la economía China sin sobresaltos: La dinámica ha sorprendido hacia lo bueno, y los riesgos bancarios, así como los inmobiliarios están por lo pronto bajo control, con lo cual la demanda agregada china seguirá apoyando al precio de los commodities.

E. Flujos netos de cuenta corriente en México y la expectativa con la renegociación del TLCAN: Automotriz es el sector que sigue creciendo de forma sólida en flujos hacia México; el precio del petróleo se mantendrá en rangos muy favorables para México (60 – 80) y la retórica en contra del TLCAN —un boomerang de directrices durante el último año— ha ido tomando tonos más suaves, incluso como para acariciar un cierre antes de la salida de EPN.

F. Eventos políticos en Europa: Apuntan hacia lo malo por ahora (después de haber recibido una brisa de hermandad a crédito de la retórica de Trump en su contra), cortesía de la mala influencia del nacionalismo en Italia, Polonia, Hungría y otras nacientes asperezas. La crisis en Turquía añade a este caldo aún más volatilidad.

G. Las cuentas fiscales en México y la calificación del UMS: La deuda ha ido incrementando preocupantemente, pero mucho está ya “priceado” en el CDS (credit default swap), con todo, si una calificadora degradara al UMS (United Mexican States), sin duda habría un ajuste temporal hacia la depreciación del peso.

6. En modelos internos propios tanto como en la opinión de analistas y el propio Banxico, el peso se encuentra subvaluado al menos por otro 15%, es decir, hacia un precio de equilibrio de 16.60 MXN/USD. Otros rangos aún posibles en las estimaciones de largo plazo, pueden situarlo hasta en 15.60 pesos por dólar cuando, después de que se aclare el panorama comercial con el TLCAN, un “súper-peso” se instalare por un año y medio al menos, como ha sido su costumbre en ciclos anteriores.

7. Cualquiera que sea el caso para el tipo de cambio de equilibrio, un ciclo de sub/sobrevaluación en el peso ha durado en promedio tres años desde los 70´s y podemos esperar que, con cierta tolerancia, vuelva un período de “super-peso” (como ocurrió en 2011 por casi tres años) es decir, cotizaciones por debajo del equilibrio, suponiendo que los riesgos mostraran un tono favorable.

8. En eventos que ocurrirán en el corto-mediano plazos, los riesgos de recesión en EEUU (dentro de los próximos 16 meses) también inyectan volatilidad en el escenario base, pues confirman el fin del ciclo apreciatorio del USD y trasminan a México casi con absoluta certeza.

9. A pesar de un sentimiento mayormente bullish que prevalece entre analistas en el corto plazo a la toma de posesión del equipo de Morena en la presidencia de México, y la apreciación del peso en los últimos meses, sí hay un deterioro de indicadores internos en las finanzas mexicanas: Los saldos de las reservas en meses de importaciones (a penas en 5 meses), la cuenta corriente presionada, el déficit primario en al menos medio punto porcentual por debajo del requerido para estabilizar la deuda pública en 50% del PIB, un segundo trimestre de 2018 menos dinámico que el primero y, por último, la economía americana podría ya heredarnos una desaceleración a fines de este año. Una mala combinación de factores puede llevar al peso por encima de los 20 pesos dentro de un año o menos, y este escenario debe factorizarse en la estrategia de inversión en activos en pesos.

También puedes leer: Economía de EU crecerá al menos 3% durante cuatro años: Mnuchin

En cuanto a las tres causas de nuestra subvaluación, el efecto Trump ha sido y seguirá siendo mucho mayor de lo que muchos analistas consideraban hace dos años. Dejando a un lado la (ruina de la) dignidad de su posición y el débil carácter en su persona, sus políticas tanto económicas como internacionales son destructivas al extremo para todas sus contrapartes y México no es el único (como se ha presenciado en los mercados desde hace unos días en Turquía) que ha sufrido sus embates. Su iniciativa de recortes de impuestas es extemporánea y ha traída en parte buenos resultados en las utilidades de las compañías de la Bolsa, ahorros en la población y aumentos en la valoración del dólar, pero a la larga causará mayores déficit, depreciación de la moneda y una recesión más profunda de lo necesario. Para México ha significado un elemento de riesgo que al menos se traduce en un peso más en la cotización justa.

El segundo elemento es la expectativa para la economía mexicana bajo Lopez Obrador. Desde entonces, los mercados han liberado casi completamente la rabiosa tensión que guardaban (exactamente igual que como lo hicieron en su tiempo, en elecciones de otros candidatos populistas de izquierda en Latam y de nuestro país también en 2006 y 2012) y tanto la Bolsa, como bonos y especialmente divisas, han expresado el respiro que los actores financieros siente al terminar su primera lectura de los discursos —leídos y hablados— del Presidente electo.

Al parecer, los mercados aprueban, quizá ilusoriamente, al Presidente electo, pero aún nos preguntamos muchos si AMLO se moverá en un extremista autoritarismo o en la sensatez fiscal; si tendrá oídos sordos, o bien, se abrirá a un verdadero diálogo, y nadie, ni listo ni simple, ni cercano ni remoto, sabe o puede predecirlo.

Un diáfano trazo nos deja ver nuestro futuro a través de su regencia en la Ciudad de México, pero su discurso de campaña dista mucho del despliegue práctico que ejerció entonces (sin tener mayoría en Congreso, como la tiene ahora) y por ello, nuestra confusión es absoluta. Sus primeras palabras en la madrugada de ese día fueron reconfortantes, pero luego, así lo fueron también las de Hugo Chávez, las de Humala, las de Alan García y tantos otros que pronto transformaron su actuar en variadas versiones dictatoriales de inclemencia.

El destino de México entonces, bien podría tomar el camino que cruzó en los 70, en el escenario más probable, o bien podría con la mejor suerte, llevarnos a algo parecido a lo que ocurrió en Brasil con Lula hace 15 años (que tuvo una primera mitad muy vigorosa y una segunda devastadora). El sendero más oscuro (el que llevó a Venezuela a ser ya hoy un Estado fallido), si bien con la más baja probabilidad, podría estar al final del tercer dedo del tenedor en el que estamos los mexicanos. Así que, en una practicidad taxonómica y rústica, seremos Echeverría en un 55%, Lula en un 35% y Chávez en el 10% restante. El resultado ponderado nos produce, visto desde un ángulo muy general, unos tres primeros años de relativa calma.

El tercer elemento es el dólar, que es el vehículo transaccional y almacén de valor más importante desde los años 50. La libra lo fue hasta entonces, contabilizando casi un 60% del comercio global y, aún 50 años después de que Gran Bretaña dejara de ser hegemónica, el poder de la libra siguió imperando, hasta que las dos guerras la hirieron de muerte.

El dólar, no obstante, tiene a dos que le pisan los talones: El Euro (pero la balcanización fiscal en los países de la zona y la comunidad, impiden una libre determinación de valor, como ente único, a la atribulada moneda), y el Yuan (pero los controles para la libre flotación en el mercado y la falta de una oferta profunda de papel gubernamental a plazos mayores de cinco años, le impiden tener el músculo para denominar las transacciones de comercio internacional de manera confiable a largo plazo), pero parece haber un entendimiento tácito entre jugadores de las finanzas globales, por las razones mencionadas, de que su abdicación al poder dista aún años en ocurrir.

Lo que el dólar presenta pues, es un fenómeno que en la jerga económica se llama network externalities, esto es, el valor de un activo viene porque entre más gente lo usa, más útil se vuelve para el resto de los jugadores. La Fed conoce muy bien este efecto, así como las consecuencias en la economía mundial de los movimientos que efectúa en las tasas de interés y por lo mismo, el valor del dólar y por lo que está siempre entre la espada y la pared al realizar su estrategia monetaria. Al anunciar Bernanke el “taper tantrum” en verano de 2013 (la estrategia de ir disminuyendo la compra de bonos a los bancos, por parte de la Fed), hubo un salto en los yields de todos los instrumentos de renta finja en el mundo y una retirada general en la inversión en países emergentes —con su consecuente depreciación de monedas entre ellas el peso mexicano— que afectó los retornos de todos los portafolios globales. Algo muy parecido ocurrió en navidad de 2015, al anunciar la Fed el aumento en tasas por primera vez en este ciclo.

El aumento de hace un mes en las tasas (hacia 2%) fue el séptimo desde entonces, entre nueve y 12 que se esperan en total, para llegar a un aumento total de 300 puntos básicos, que es el promedio de los incrementos hechos en las últimas décadas (quedando entonces la tasa de los fondos federales futura cerca de 3.25% en 2020, muy por debajo de 4.5% que ha exhibido en grandes promedios).

Aunque la Fed no puede tener miramientos (el daño que haría a emergentes) para llevar a cabo su política monetaria en adelanto al ciclo inflacionario (que empieza a dar visos de aparecer en EEUU, mas no en el resto de los países, al menos aún), si es muy consiente de los llamados “loop effects”, es decir, las consecuencias negativas sobre las variables que pretende la Fed cuidar, al realizar su estrategia en primer lugar: Al subir la Fed sus tasas, causa cambios relativos en el valor del dólar (apreciándolo) y en el resto de las monedas, esto a su vez, afecta el valor de activos riesgosos en los balances de los bancos, quienes deberán cambiar su postura de inversión al cambiar sus ratios de adecuación de capital.

Segundo, el precio de los activos de bajo riesgo cambiará también, entre ellos el crédito, modificando su dinámica y el crecimiento económico que depende de él; tercero, la tolerancia al riesgo cambiará, no sólo de los jugadores privados, sino de los bancos centrales y la autoridad fiscal, quienes perderán cierta independencia en su política, teniéndose que adecuar al paso que marcó la Fed.

Tercero, el precio de activos que bancos americanos guardan podría caer, así como el valor de las acciones de las empresas multinacionales y los precios de colocación de IPO´s nuevos, lo cual, por efecto riqueza, finalmente le hace daño al crecimiento económico en el propio EEUU.

Concluyendo, el mundo se ha integrado más, se nota en las correlaciones entre activos de Bolsa, créditos y valor de las casas; las inversiones foráneas como porcentaje del PIB global se han triplicado los últimos 20 años y bancos de Wall Street encuentran una muy alta correlación (86%) entre un dólar fuerte y una caída en el apetito por riesgo a nivel global.

Así que tenemos frente a nosotros una doble tijera: Un dólar fuerte que hace daño a inversiones de emergentes, y un aumento en tasas (que fortalece al dólar) que hacen daño a la inversión global —y duplican la labor del dólar—, todo sobre un mercado global de bonos muy endeudado ya y de menores calidades y bolsas demasiado caras igualmente. Sumemos un betún de riesgo político en Latam, Europa y EU y tenemos entonces un pastel de riesgo que no tarda en derretirse, cualquiera que sea la vela que soples.

En cuanto al peso, la incertidumbre que estos tres elementos aportan es muy grande, y aunque el dólar debió haber abandonado ya su ciclo apreciatorio que comenzó en 2014 (pero el recorto de impuestos de Trump lo truncó), lo cual sería favorable al peso, por el momento parece mantener firmeza, aunque podría perderla. Trump mismo podría perder el poder ya sea por un juicio político o por una recesión temprana, causada por su guerra comercial, y en cuanto a AMLO, la hostoria más creíble es un inicio con fuerzas a favor del peso, pero un desenlace con nuevas depreciaciones, por el deterioro de las cuentas de balance y los efectos que éstas tengan en la inversión y otras tantas variables.

El tipo de cambio es el indicador más importante en la economía, pero todos los demás lo influyen a él y él a su vez los retroalimenta a todos, en un círculo económico que, en palabras de Lawrence Klein, premio Nóbel de economía: “Te quedará mal, no importa cómo lo pronostiques”.

*El autor es Director de la Maestría en Finances de EGADE Business School Monterrey; Socio de MG-RISK Consulting, y Consejero Independiente de BanBajío.

Midiendo el tipo de cambio de equilibrio (es decir, el precio justo de acuerdo a las tres canastas anteriores) utilizando una metodología de anclas móviles mensuales y sacando promedios de ellas que respeten cierto número de desviaciones estándar (para descartar mediciones muy extremas hacia arriba o abajo), se llega a un modelo que arroja actualmente alrededor de 15.6 pesos por dólar, es decir que, el precio actual de 19.13 lo subvalúa por un 22.6%. Hace poco Banxico mencionaba una subvaluación similar y en Bloomberg aparece el índice REER (siglas para Real Effective Exchange Rate), que lo reportaba con una subvaluación de casi 25%.

Pero ¿qué significa esto? ¿Quiere decir que necesariamente el tipo de cambio del peso regresará a 15 o 16 pesos por dólar? No necesariamente, sólo marca que hay una inconsistencia en el mercado cambiario y que esto puede traer también inconsistencias en otros mercados (el turismo en México tendrá, como ya ha tenido por los últimos años, un atractivo especial para los extranjeros, así como la demanda de servicios médicos en la frontera con EU, por lo barato que resulta para los que viven del lado americano).

Cuando se aplica esta medición al peso desde los años 60, se muestra un patrón en el que nuestra moneda queda cara y luego barata por ciclos de 16 a 20 meses de 2008 a hoy y ciclos aún mayores en el período previo al 2008 (debido a que, antes de 1994, el tipo de cambio era semifijo contra el dólar) hasta de cuatro años. Esto quiere decir que a un período de subvaluación como el de ahora, le ha seguido uno de sobrevaluación (el régimen conocido como súper peso, como el que se dio recientemente del 2012 al 2015) y le precedió otro igual.

Si este patrón continuara, el tipo de cambio pasaría a quedar sobrevaluado por unos 15 meses (es decir, por debajo de su equilibrio, mismo que se va moviendo hacia arriba por los diferenciales de inflación), después de que terminara el ciclo actual de subvaluación que lleva casi tres años, aunque para ello, tendría que darse la constelación de muchas variables a favor: Un TLC que se aprueba sin contratiempos; un AMLO que es conciliador con la iniciativa privada y la inversión extranjera; una economía interna que responde positivamente al gasto público sin grandes costos a la deuda pública ni el déficit y, una economía global sin graves sobresaltos.

Como esta combinación no es tan probable, quizás veríamos un peso que fluctúa entre los rangos que ha manejado por los últimos meses, entre 17.80 y 20.5 pesos por dólar, antes que un régimen populista exacerbe la mala opinión del consenso financiero internacional, se degrade nuestra calificación de riesgo país y una depreciación mayor a esto nos oprima.

Razones del comportamiento del peso

¿Pero que es los que ha llevado al tipo de cambio mexicano a estar en este nivel de subvaluación? Básicamente, han sido tres elementos fundamentales: El primero es la amenaza que ha representado para el comercio de México la elección del presidente Donald Trump; la segunda, es la amenaza que representa para las cuentas públicas y la deuda mexicana la elección de AMLO y, la tercera, es una apreciación que se ha extendido más de lo normal de parte del dólar estadounidense contra casi todas las monedas del globo.

Antes de analizar con detalle cada una de ellas, vale la pena establecer las principales convicciones en el consenso del mercado de analistas en cuanto al futuro de corto y medio plazos del tipo de cambio mexicano:

1. El tipo de cambio se mantendrá en un rango amplio durante el resto de 2018, entre los 17.90 y los 19.70 pesos, con aumentos de volatilidad repentinos, especialmente ante giros drásticos en la renegociación del TLCAN y el discurso de AMLO.

2. El escenario en el que, con los riesgos alineados hacia lo bueno para México lleven al tipo de cambio hacia los medios 18 e incluso los altos 17, ha subido en probabilidad quizá mayor al 40%, pues en el corto plazo los factores están muy cargados a su favor.

3. De la misma forma, esos mismos riesgos que giren hacia lo negativo, podrían llevar al peso hacia los niveles vistos en octubre 2016, es decir 19.90 o más, incluso tocando de nuevo los 21 pesos, con la probabilidad de esa combinación mucho más baja que la de apreciación, por debajo de 30%.

4. Los cortos (es decir venta del peso a futuro) de Chicago, que al cierre del año pasado presionaron al peso hacia arriba son, no solo son menores ahora, sino contrarios (es decir, hacia lo largo o la compra de pesos), y mantienen al peso debajo de un techo técnico de 19.35 MXN/USD.

5. Existen siete riesgos cardinales que explicarán gran parte del comportamiento cambiario en el mercado del Peso en los próximos 10 meses, a saber, en orden de gravedad:

A. El proceso de toma de poderes —y riendas de la economía— del Presidente Electo mexicano: Aún es temprano para leer su versión final de proyecto nación; los mercados lo han validado por lo pronto; su discurso ha sido conciliatorio hasta ahora y prácticamente tendría el Congreso, salvo en mayoría calificada —para efectos de cambios constitucionales—.

B. La certera política de la Fed y la reacción del Banco de México, misma que, a la luz del ciclo del dólar —que retomó hace tres meses una senda de revalorización debido al recorte impositivo de Trump— tiene el potencial de ahuyentar los flujos extranjeros de activos emergentes y redirigirlos hacia activos americanos, en detrimento del Peso. Es previsible que Banxico se ‘destete’ de la Fed, pues con más grados de libertad, debe mantener un ritmo propio debido a una inflación que se ha comportado bondadosamente hasta ahora en 2018, pero que resentirá la depreciación eventualmente.

C. Los desatinos geopolíticos de EU (Trump) en la arena global (NATO, G-7, Rusia, UK, Corea del Norte, China, Israel, Turquía y media docena más) son eventos de muy alta disrupción económica y comercial, completamente fuera del control de cualquier ente político nacional o en la esfera de la supranación.

D. Desempeño de la economía China sin sobresaltos: La dinámica ha sorprendido hacia lo bueno, y los riesgos bancarios, así como los inmobiliarios están por lo pronto bajo control, con lo cual la demanda agregada china seguirá apoyando al precio de los commodities.

E. Flujos netos de cuenta corriente en México y la expectativa con la renegociación del TLCAN: Automotriz es el sector que sigue creciendo de forma sólida en flujos hacia México; el precio del petróleo se mantendrá en rangos muy favorables para México (60 – 80) y la retórica en contra del TLCAN —un boomerang de directrices durante el último año— ha ido tomando tonos más suaves, incluso como para acariciar un cierre antes de la salida de EPN.

F. Eventos políticos en Europa: Apuntan hacia lo malo por ahora (después de haber recibido una brisa de hermandad a crédito de la retórica de Trump en su contra), cortesía de la mala influencia del nacionalismo en Italia, Polonia, Hungría y otras nacientes asperezas. La crisis en Turquía añade a este caldo aún más volatilidad.

G. Las cuentas fiscales en México y la calificación del UMS: La deuda ha ido incrementando preocupantemente, pero mucho está ya “priceado” en el CDS (credit default swap), con todo, si una calificadora degradara al UMS (United Mexican States), sin duda habría un ajuste temporal hacia la depreciación del peso.

6. En modelos internos propios tanto como en la opinión de analistas y el propio Banxico, el peso se encuentra subvaluado al menos por otro 15%, es decir, hacia un precio de equilibrio de 16.60 MXN/USD. Otros rangos aún posibles en las estimaciones de largo plazo, pueden situarlo hasta en 15.60 pesos por dólar cuando, después de que se aclare el panorama comercial con el TLCAN, un “súper-peso” se instalare por un año y medio al menos, como ha sido su costumbre en ciclos anteriores.

7. Cualquiera que sea el caso para el tipo de cambio de equilibrio, un ciclo de sub/sobrevaluación en el peso ha durado en promedio tres años desde los 70´s y podemos esperar que, con cierta tolerancia, vuelva un período de “super-peso” (como ocurrió en 2011 por casi tres años) es decir, cotizaciones por debajo del equilibrio, suponiendo que los riesgos mostraran un tono favorable.

8. En eventos que ocurrirán en el corto-mediano plazos, los riesgos de recesión en EEUU (dentro de los próximos 16 meses) también inyectan volatilidad en el escenario base, pues confirman el fin del ciclo apreciatorio del USD y trasminan a México casi con absoluta certeza.

9. A pesar de un sentimiento mayormente bullish que prevalece entre analistas en el corto plazo a la toma de posesión del equipo de Morena en la presidencia de México, y la apreciación del peso en los últimos meses, sí hay un deterioro de indicadores internos en las finanzas mexicanas: Los saldos de las reservas en meses de importaciones (a penas en 5 meses), la cuenta corriente presionada, el déficit primario en al menos medio punto porcentual por debajo del requerido para estabilizar la deuda pública en 50% del PIB, un segundo trimestre de 2018 menos dinámico que el primero y, por último, la economía americana podría ya heredarnos una desaceleración a fines de este año. Una mala combinación de factores puede llevar al peso por encima de los 20 pesos dentro de un año o menos, y este escenario debe factorizarse en la estrategia de inversión en activos en pesos.

También puedes leer: Economía de EU crecerá al menos 3% durante cuatro años: Mnuchin

En cuanto a las tres causas de nuestra subvaluación, el efecto Trump ha sido y seguirá siendo mucho mayor de lo que muchos analistas consideraban hace dos años. Dejando a un lado la (ruina de la) dignidad de su posición y el débil carácter en su persona, sus políticas tanto económicas como internacionales son destructivas al extremo para todas sus contrapartes y México no es el único (como se ha presenciado en los mercados desde hace unos días en Turquía) que ha sufrido sus embates. Su iniciativa de recortes de impuestas es extemporánea y ha traída en parte buenos resultados en las utilidades de las compañías de la Bolsa, ahorros en la población y aumentos en la valoración del dólar, pero a la larga causará mayores déficit, depreciación de la moneda y una recesión más profunda de lo necesario. Para México ha significado un elemento de riesgo que al menos se traduce en un peso más en la cotización justa.

El segundo elemento es la expectativa para la economía mexicana bajo Lopez Obrador. Desde entonces, los mercados han liberado casi completamente la rabiosa tensión que guardaban (exactamente igual que como lo hicieron en su tiempo, en elecciones de otros candidatos populistas de izquierda en Latam y de nuestro país también en 2006 y 2012) y tanto la Bolsa, como bonos y especialmente divisas, han expresado el respiro que los actores financieros siente al terminar su primera lectura de los discursos —leídos y hablados— del Presidente electo.

Al parecer, los mercados aprueban, quizá ilusoriamente, al Presidente electo, pero aún nos preguntamos muchos si AMLO se moverá en un extremista autoritarismo o en la sensatez fiscal; si tendrá oídos sordos, o bien, se abrirá a un verdadero diálogo, y nadie, ni listo ni simple, ni cercano ni remoto, sabe o puede predecirlo.

Un diáfano trazo nos deja ver nuestro futuro a través de su regencia en la Ciudad de México, pero su discurso de campaña dista mucho del despliegue práctico que ejerció entonces (sin tener mayoría en Congreso, como la tiene ahora) y por ello, nuestra confusión es absoluta. Sus primeras palabras en la madrugada de ese día fueron reconfortantes, pero luego, así lo fueron también las de Hugo Chávez, las de Humala, las de Alan García y tantos otros que pronto transformaron su actuar en variadas versiones dictatoriales de inclemencia.

El destino de México entonces, bien podría tomar el camino que cruzó en los 70, en el escenario más probable, o bien podría con la mejor suerte, llevarnos a algo parecido a lo que ocurrió en Brasil con Lula hace 15 años (que tuvo una primera mitad muy vigorosa y una segunda devastadora). El sendero más oscuro (el que llevó a Venezuela a ser ya hoy un Estado fallido), si bien con la más baja probabilidad, podría estar al final del tercer dedo del tenedor en el que estamos los mexicanos. Así que, en una practicidad taxonómica y rústica, seremos Echeverría en un 55%, Lula en un 35% y Chávez en el 10% restante. El resultado ponderado nos produce, visto desde un ángulo muy general, unos tres primeros años de relativa calma.

El tercer elemento es el dólar, que es el vehículo transaccional y almacén de valor más importante desde los años 50. La libra lo fue hasta entonces, contabilizando casi un 60% del comercio global y, aún 50 años después de que Gran Bretaña dejara de ser hegemónica, el poder de la libra siguió imperando, hasta que las dos guerras la hirieron de muerte.

El dólar, no obstante, tiene a dos que le pisan los talones: El Euro (pero la balcanización fiscal en los países de la zona y la comunidad, impiden una libre determinación de valor, como ente único, a la atribulada moneda), y el Yuan (pero los controles para la libre flotación en el mercado y la falta de una oferta profunda de papel gubernamental a plazos mayores de cinco años, le impiden tener el músculo para denominar las transacciones de comercio internacional de manera confiable a largo plazo), pero parece haber un entendimiento tácito entre jugadores de las finanzas globales, por las razones mencionadas, de que su abdicación al poder dista aún años en ocurrir.

Lo que el dólar presenta pues, es un fenómeno que en la jerga económica se llama network externalities, esto es, el valor de un activo viene porque entre más gente lo usa, más útil se vuelve para el resto de los jugadores. La Fed conoce muy bien este efecto, así como las consecuencias en la economía mundial de los movimientos que efectúa en las tasas de interés y por lo mismo, el valor del dólar y por lo que está siempre entre la espada y la pared al realizar su estrategia monetaria. Al anunciar Bernanke el “taper tantrum” en verano de 2013 (la estrategia de ir disminuyendo la compra de bonos a los bancos, por parte de la Fed), hubo un salto en los yields de todos los instrumentos de renta finja en el mundo y una retirada general en la inversión en países emergentes —con su consecuente depreciación de monedas entre ellas el peso mexicano— que afectó los retornos de todos los portafolios globales. Algo muy parecido ocurrió en navidad de 2015, al anunciar la Fed el aumento en tasas por primera vez en este ciclo.

El aumento de hace un mes en las tasas (hacia 2%) fue el séptimo desde entonces, entre nueve y 12 que se esperan en total, para llegar a un aumento total de 300 puntos básicos, que es el promedio de los incrementos hechos en las últimas décadas (quedando entonces la tasa de los fondos federales futura cerca de 3.25% en 2020, muy por debajo de 4.5% que ha exhibido en grandes promedios).

Aunque la Fed no puede tener miramientos (el daño que haría a emergentes) para llevar a cabo su política monetaria en adelanto al ciclo inflacionario (que empieza a dar visos de aparecer en EEUU, mas no en el resto de los países, al menos aún), si es muy consiente de los llamados “loop effects”, es decir, las consecuencias negativas sobre las variables que pretende la Fed cuidar, al realizar su estrategia en primer lugar: Al subir la Fed sus tasas, causa cambios relativos en el valor del dólar (apreciándolo) y en el resto de las monedas, esto a su vez, afecta el valor de activos riesgosos en los balances de los bancos, quienes deberán cambiar su postura de inversión al cambiar sus ratios de adecuación de capital.

Segundo, el precio de los activos de bajo riesgo cambiará también, entre ellos el crédito, modificando su dinámica y el crecimiento económico que depende de él; tercero, la tolerancia al riesgo cambiará, no sólo de los jugadores privados, sino de los bancos centrales y la autoridad fiscal, quienes perderán cierta independencia en su política, teniéndose que adecuar al paso que marcó la Fed.

Tercero, el precio de activos que bancos americanos guardan podría caer, así como el valor de las acciones de las empresas multinacionales y los precios de colocación de IPO´s nuevos, lo cual, por efecto riqueza, finalmente le hace daño al crecimiento económico en el propio EEUU.

Concluyendo, el mundo se ha integrado más, se nota en las correlaciones entre activos de Bolsa, créditos y valor de las casas; las inversiones foráneas como porcentaje del PIB global se han triplicado los últimos 20 años y bancos de Wall Street encuentran una muy alta correlación (86%) entre un dólar fuerte y una caída en el apetito por riesgo a nivel global.

Así que tenemos frente a nosotros una doble tijera: Un dólar fuerte que hace daño a inversiones de emergentes, y un aumento en tasas (que fortalece al dólar) que hacen daño a la inversión global —y duplican la labor del dólar—, todo sobre un mercado global de bonos muy endeudado ya y de menores calidades y bolsas demasiado caras igualmente. Sumemos un betún de riesgo político en Latam, Europa y EU y tenemos entonces un pastel de riesgo que no tarda en derretirse, cualquiera que sea la vela que soples.

En cuanto al peso, la incertidumbre que estos tres elementos aportan es muy grande, y aunque el dólar debió haber abandonado ya su ciclo apreciatorio que comenzó en 2014 (pero el recorto de impuestos de Trump lo truncó), lo cual sería favorable al peso, por el momento parece mantener firmeza, aunque podría perderla. Trump mismo podría perder el poder ya sea por un juicio político o por una recesión temprana, causada por su guerra comercial, y en cuanto a AMLO, la hostoria más creíble es un inicio con fuerzas a favor del peso, pero un desenlace con nuevas depreciaciones, por el deterioro de las cuentas de balance y los efectos que éstas tengan en la inversión y otras tantas variables.

El tipo de cambio es el indicador más importante en la economía, pero todos los demás lo influyen a él y él a su vez los retroalimenta a todos, en un círculo económico que, en palabras de Lawrence Klein, premio Nóbel de economía: “Te quedará mal, no importa cómo lo pronostiques”.

*El autor es Director de la Maestría en Finances de EGADE Business School Monterrey; Socio de MG-RISK Consulting, y Consejero Independiente de BanBajío.

Midiendo el tipo de cambio de equilibrio (es decir, el precio justo de acuerdo a las tres canastas anteriores) utilizando una metodología de anclas móviles mensuales y sacando promedios de ellas que respeten cierto número de desviaciones estándar (para descartar mediciones muy extremas hacia arriba o abajo), se llega a un modelo que arroja actualmente alrededor de 15.6 pesos por dólar, es decir que, el precio actual de 19.13 lo subvalúa por un 22.6%. Hace poco Banxico mencionaba una subvaluación similar y en Bloomberg aparece el índice REER (siglas para Real Effective Exchange Rate), que lo reportaba con una subvaluación de casi 25%.

Pero ¿qué significa esto? ¿Quiere decir que necesariamente el tipo de cambio del peso regresará a 15 o 16 pesos por dólar? No necesariamente, sólo marca que hay una inconsistencia en el mercado cambiario y que esto puede traer también inconsistencias en otros mercados (el turismo en México tendrá, como ya ha tenido por los últimos años, un atractivo especial para los extranjeros, así como la demanda de servicios médicos en la frontera con EU, por lo barato que resulta para los que viven del lado americano).

Cuando se aplica esta medición al peso desde los años 60, se muestra un patrón en el que nuestra moneda queda cara y luego barata por ciclos de 16 a 20 meses de 2008 a hoy y ciclos aún mayores en el período previo al 2008 (debido a que, antes de 1994, el tipo de cambio era semifijo contra el dólar) hasta de cuatro años. Esto quiere decir que a un período de subvaluación como el de ahora, le ha seguido uno de sobrevaluación (el régimen conocido como súper peso, como el que se dio recientemente del 2012 al 2015) y le precedió otro igual.

Si este patrón continuara, el tipo de cambio pasaría a quedar sobrevaluado por unos 15 meses (es decir, por debajo de su equilibrio, mismo que se va moviendo hacia arriba por los diferenciales de inflación), después de que terminara el ciclo actual de subvaluación que lleva casi tres años, aunque para ello, tendría que darse la constelación de muchas variables a favor: Un TLC que se aprueba sin contratiempos; un AMLO que es conciliador con la iniciativa privada y la inversión extranjera; una economía interna que responde positivamente al gasto público sin grandes costos a la deuda pública ni el déficit y, una economía global sin graves sobresaltos.

Como esta combinación no es tan probable, quizás veríamos un peso que fluctúa entre los rangos que ha manejado por los últimos meses, entre 17.80 y 20.5 pesos por dólar, antes que un régimen populista exacerbe la mala opinión del consenso financiero internacional, se degrade nuestra calificación de riesgo país y una depreciación mayor a esto nos oprima.

Razones del comportamiento del peso