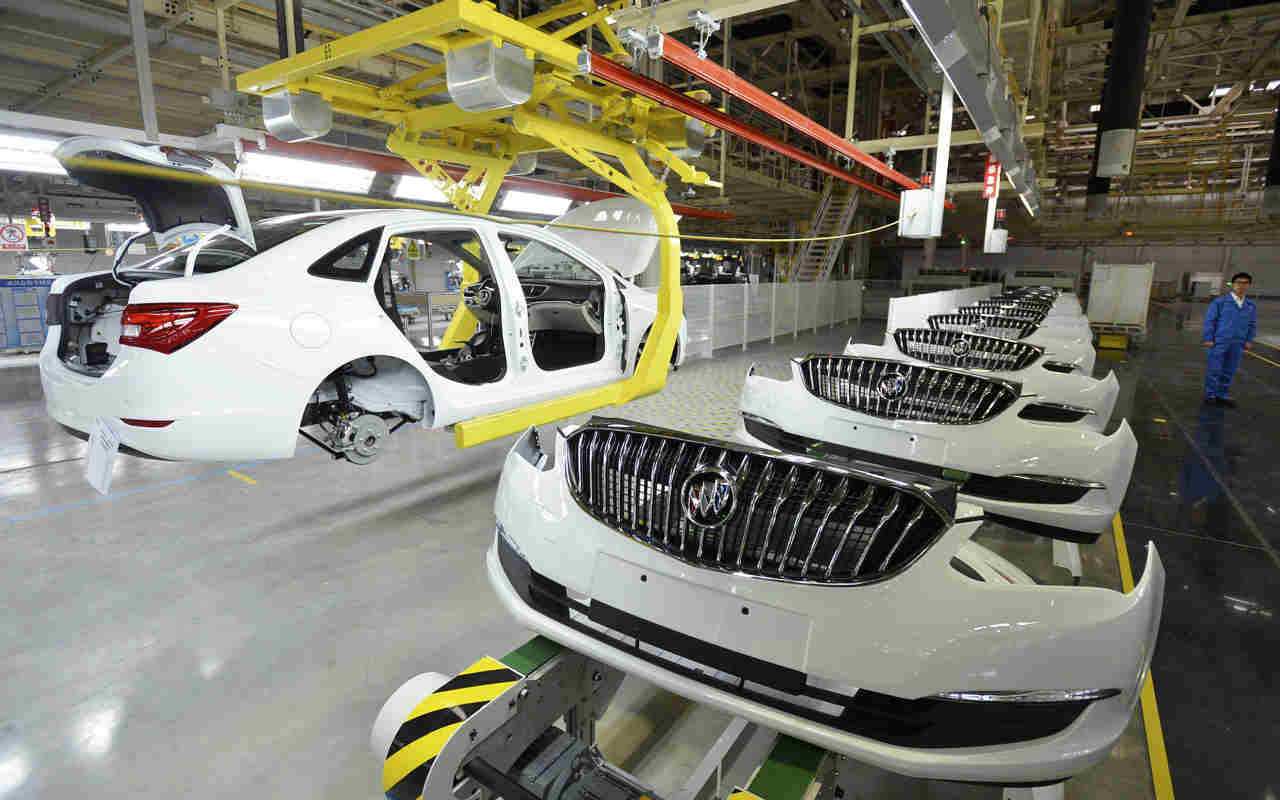

Rassini lanza oferta secundaria de acciones

La empresa emitió la operación por 43.5 millones de títulos, la cual se tiene prevista a realizarse el 25 de marzo y el cruce en bolsa al día siguiente.

Reuters

La fabricante mexicana de partes para autos Rassini lanzó el martes una oferta secundaria por hasta 43.5 millones de acciones que actualmente están en manos del grupo financiero local GBM.

Rassini detalló en un aviso que la oferta está compuesta por 18,150,000 acciones serie “A” que serán vendidas a un precio de entre 27 y 32 pesos, así como de 12,675,000 Certificados de Participación Ordinaria (CPO) que amparan cada uno una acción serie “B” y una acción serie “C”.

“En términos del plan de distribución, el precio del CPO será el doble de aquél de las acciones serie “A””, agregó la compañía en el aviso.

GBM dijo a principios del mes que vendería 13.6% de las acciones representativas del capital de Rassini.

Se espera que el cierre del libro de la oferta, de la cual la empresa no recibirá recursos, se realice el 25 de marzo y el cruce en bolsa al día siguiente.

Las acciones serie “A” de Rassini caían 0.40% en la Bolsa Mexicana de Valores a 30.03 pesos, mientras los CPO ganaban 0.02% a 60 pesos, a las 11:55 hora local.