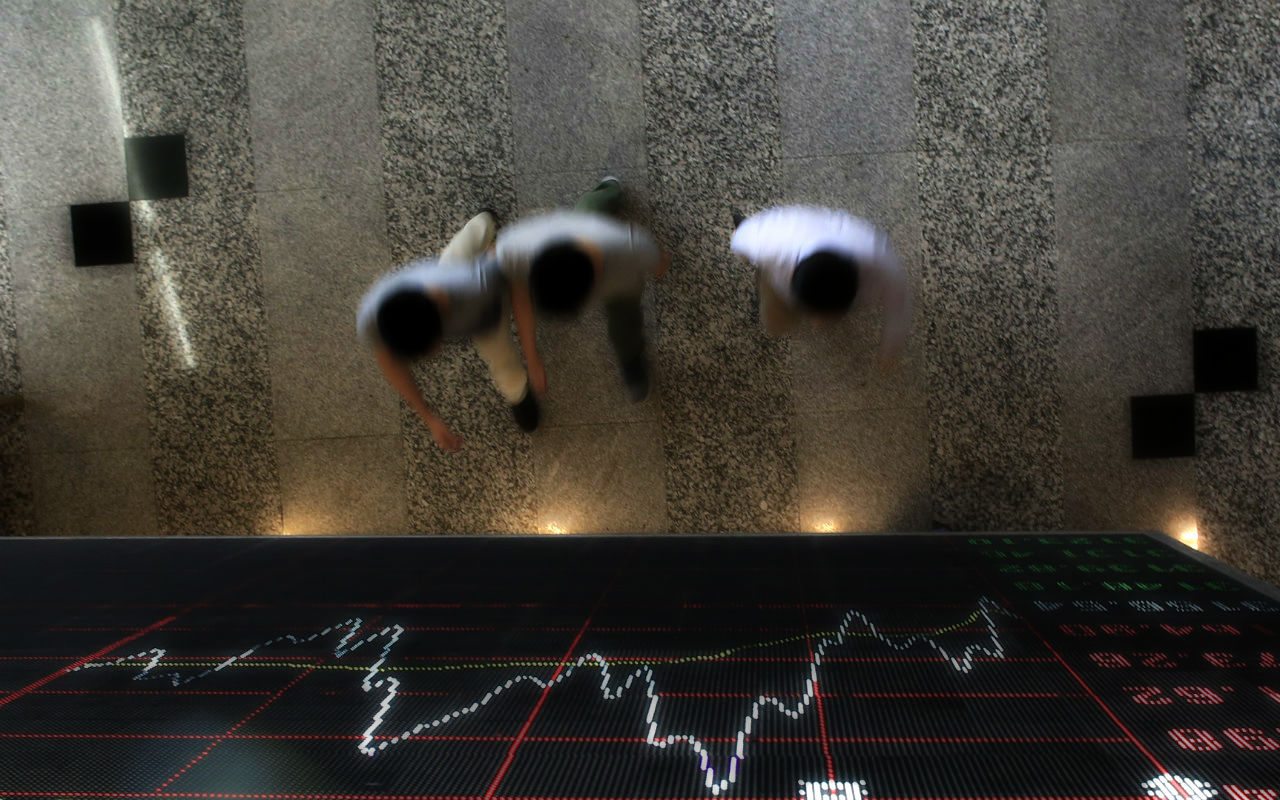

Sacudida al poder de los bancos centrales

Al aumentar el número de bancos centrales que influyen en la evolución del crecimiento mundial, los inversores exigen una prima de riesgo más alta. Cabe esperar que continúe la fragilidad de los mercados, a la espera de los datos de crecimiento económico.

Desde la crisis financiera, los bancos centrales han hecho aportaciones colosales para impulsar el crecimiento mundial y los mercados —una suerte de evocación al mítico Atlas griego que fue condenado a cargar sobre sus hombros los pilares que separaban a la tierra del cielo—. En los últimos meses, sin embargo, la confianza en el poder de los responsables de la política monetaria se ha visto sacudida.

Las autoridades chinas han sufrido derrotas tácticas en sus esfuerzos por impulsar el mercado de renta variable local y fijar la paridad de su moneda. Actualmente, los inversores se muestran muy escépticos respecto de la capacidad del Banco de Japón de alcanzar las metas de inflación sin nuevas medidas de estímulo. Y la decisión de la Reserva Federal de EU de mantener los tipos de interés en mínimos históricos confundió a los mercados al añadir nuevos comentarios en torno de la preocupación del crecimiento mundial. Al aumentar el número de bancos centrales que influyen en la evolución del crecimiento mundial, los inversores exigen una prima de riesgo más alta hasta que mejore el panorama de crecimiento.

Ante los movimientos recientes del mercado, los inversores cuestionan la eficacia del impacto alcista de la expansión cuantitativa en los mercados de renta variable. Cabe esperar que continúe la fragilidad de los mercados, a la espera de los datos de crecimiento económico, que todavía tardarán en publicarse algunas semanas.

Pero no creemos que los bancos centrales hayan agotado sus esfuerzos. Tampoco pensamos que los datos débiles de la economía constituyan algo más que una desaceleración de mitad de ciclo. Gran parte de la debilidad reciente en todo el mundo se ha centrado en el sector de manufacturas, mientras que los sectores de servicios siguen creciendo. Por otra parte, las economías desarrolladas se han mantenido firmes, a pesar de la caída de los mercados emergentes. Dado que las próximas cifras que se den a conocer previsiblemente reflejen un crecimiento sostenido de la economía y de los beneficios, esperamos que las acciones de mercados desarrollados suban en los próximos seis meses. Por ese motivo tenemos una posición sobreponderada en activos de riesgo.

¿Qué ha sucedido durante el último mes?

El gobierno chino continuó con sus esfuerzos relativamente ingentes por atenuar la desaceleración del crecimiento y el nerviosismo en el mercado bursátil. El gasto fiscal aumentó más de un 25% interanual en agosto, y los movimientos de precios poco habituales en las horas de cierre de la bolsa de Shanghái sugieren que han continuado las intervenciones en el mercado bursátil. A pesar de las ambiciosas medidas de estímulo del gobierno chino, los datos económicos y los mercados han mantenido su debilidad. Según el último indicador preliminar del PMI Caixin, correspondiente a septiembre, la actividad de manufactura ha caído a su nivel más bajo en seis años y medio debido a una débil demanda.

En la zona euro, la política de expansión cuantitativa aún no ha logrado acelerar el crecimiento. El optimismo en que las medidas de expansión cuantitativa del BCE podrían impulsar al alza los mercados de renta variable se ha visto debilitado por la desaceleración del crecimiento económico en los mercados emergentes y los efectos indirectos de recortes de las inversiones en bienes de capital en sectores relacionados con las materias primas. Las mediciones de inflación dentro de la zona euro pusieron de manifiesto que la amenaza de deflación no ha desaparecido.

Las mediciones de inflación y crecimiento de la economía japonesa aún no reaccionan, como se espera, a los paquetes de estímulo del Banco de Japón. Crecen las dudas sobre la capacidad de la autoridad monetaria nipona de vigorizar el crecimiento. La economía comenzó el año con fortaleza, ya que el PIB creció a una tasa anualizada del 4.5% en el primer trimestre, pero volvió a caer en el segundo trimestre, cuando una menor inversión empresarial y un gasto de consumo decepcionante contribuyeron a una contracción del 1.2%. La inflación sigue siendo excepcionalmente baja.

Los datos de EU se mantienen firmes y la tasa de desempleo ha descendido a 5.1%, pero aún no basta para dar a la Reserva Federal confianza suficiente para subir los tipos de interés. El índice ISM de manufacturas cayó a 51.1, su nivel más bajo en dos años, debido a temores en torno de las exportaciones y al bajo nivel de inversión en bienes de capital. En los próximos meses, el índice manufacturero podría caer en territorio de contracción, por debajo de 50, si bien esperamos que las mediciones en servicios sigan siendo sólidas. En respuesta a un crecimiento más débil en China y a la volatilidad del mercado financiero, la Reserva Federal optó por mantener los tipos de interés en mínimos sin precedentes. No obstante, los mercados siguieron bajando, y el S&P 500 ha perdido un 4% desde que se conoció la decisión de la Reserva Federal.

Contacto:

Correo: [email protected]

Microsite: UBS Platiquemos

Microsite: UBS

Consideraciones legales. El presente artículo ha sido preparado por el equipo de análisis de Wealth Management Research de “UBS A.G.” y adaptado por Adolfo Acebras, Analista para México de UBS Asesores México, S.A. de C.V. (en adelante, “UBS Asesores” y en conjunto con UBS AG, “UBS”).

UBS expresamente rechaza cualquier responsabilidad derivada del uso del presente artículo y no garantiza de manera expresa o tácita, la fiabilidad o integridad de la información, así como tampoco garantiza que estas estimaciones o proyecciones serán cumplidas. Los resultados finales variarán de las proyecciones y dichas variaciones podrían ser sustanciales. La información contenida en el presente artículo no es ni debe ser considerada como una promesa o garantía con respecto al pasado o al futuro. Toda la información, opiniones y precios establecidos en este documento, son actuales únicamente al momento de su publicación y pueden ser alteradas sin previo aviso. UBS expresamente rechaza cualquier responsabilidad derivada del uso del presente documento. Es importante destacar que los valores referidos en este artículo por los autores fueron valuados sobre la base de precios aproximados y de mercado utilizados comúnmente por la banca. Esos valores deberán considerarse como únicamente indicativos y UBS no está obligado para con ellos. Este artículo no debe ser interpretado como una oferta de adquisición o venta de valores o instrumentos financieros relacionados por parte de UBS, ha sido preparado exclusivamente con fines informativos y su contenido no debería interpretarse como una recomendación o asesoría legal, tributaria, contable o de inversión para persona determinada. Ningún acto o decisión de inversión, enajenación u otro acto o decisión financiera, debería basarse exclusivamente en la información contenida en el presente artículo. Por lo anterior, este documento no substituye el análisis de riesgo que cualquier persona debe hacer antes de tomar una decisión de inversión UBS Asesores México, S.A. de C.V. es una subsidiaria indirecta de UBS AG Suiza.

UBS Asesores México, S.A. de C.V. es un asesor en inversión constituido de conformidad con la Ley de Mercado de Valores, no es una institución de crédito y se encuentra impedido a recibir depósitos o mantener valores en custodia.

UBS Asesores México, S.A. de C.V. no forma parte de UBS Grupo Financiero, S.A. de C.V. ni de ningún otro Grupo Financiero Mexicano y sus obligaciones no se encuentran garantizadas por ninguna tercera parte.

UBS Asesores México, S.A. de C.V. no ofrece rendimientos garantizados.

Las opiniones expresadas son sólo responsabilidad de sus autores y son completamente independientes de la postura y la línea editorial de Forbes México.