Apple, Google, Oracle, Cisco, Yahoo!, LinkedIn, WhatsApp, Airbnb, Dropbox. Sequoia Capital es el motor de búsqueda de Silicon Valley para generar disrupción y millonarios. Es por esto que la firma domina la Lista Midas de Forbes 2014, y ha hecho ricos tanto a sus directivos como a los emprendedores a quienes promueve.

Por George Anders y Alex Konrad

Cuando Doug Leone de 11 años llegó a Mount Vernon, Nueva York, en 1968, el inmigrante italiano no tenía idea de dónde estaba. Pocos años después, Leone comenzó a trabajar en un barco. “Estaba sudando como cerdo durante el receso escolar de verano”, recuerda. “Al frente, en el club, había una alberca y veía a los niños disfrutando. Los más grandes platicaban con las niñas. Y yo me decía: ‘No falta mucho para que nos encontremos en el mundo de los negocios. Han cometido un gran error al dejarme entrar a su país’.”

Ambición, vulnerabilidad, reivindicación. Muchos inmigrantes reprimen estos sentimientos a medida que se hacen más poderosos. No es el caso de Leone. Aun desde su encumbrada posición de socio director del fondo de capital de riesgo Sequoia Capital sigue comportándose como un luchador sacrificado.

Al ingresar a las oficinas de

Sequoia en Sand Hill Road, capital del capital de Silicon Valley, se puede ver qué sucede cuando un grupo de perfeccionistas hambrientos como Leone deciden trabajar en equipo. La lista de éxitos comienza con la oferta pública inicial de Apple en 1980; incluye las de Oracle, Cisco, Yahoo!, Google y LinkedIn. Son todos hijos de Sequoia. Desde su fundación en 1972, Sequoia ha respaldado lanzamientos de empresas que actualmente controlan la impresionante cifra de 1.4 billones de dólares en valor de mercado bursátil conjunto, equivalente a 22% del índice Nasdaq.

El año pasado, los métodos rudimentarios de Sequoia produjeron las mayores ganancias de la empresa en su historia. Un número récord de nueve socios de Sequoia aparecen en la Lista Midas de

Forbes de los capitalistas de riesgo más exitosos del mundo, gracias a la lucrativa inversión de la empresa en compañías tales como Airbnb, Dropbox, FireEye, Palo Alto Networks, Stripe, Square y WhatsApp.

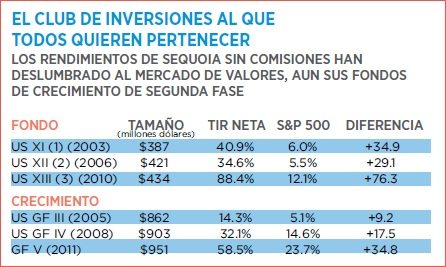

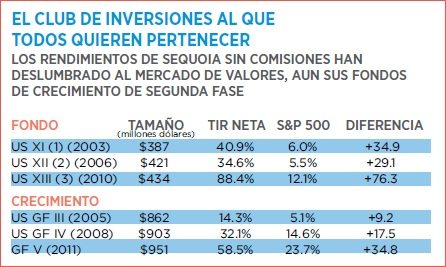

Analicemos el Fondo Sequoia, Venture XI, que en 2003 recaudó 387 mdd de aproximadamente 40 socios limitados, principalmente universidades y fundaciones. Once años después, Venture XI ha registrado 3,600 mdd de ganancias, o un 41% de rendimiento anual libre de comisiones. Los socios de Sequoia recaudan un 30% o 1,100 mdd, mientras que los socios limitados obtienen un 70%, u otros 2,500 mdd. Otros de sus fondos, como Venture XIII (2010), logran ganancias aún mayores: más de un 88% al año hasta ahora. Venture XIV (2012) generará unos 3,000 mdd para Sequoia gracias al acuerdo de WhatsApp. Si se suman todas estas cifras, Sequoia está convirtiendo a sus socios en multimillonarios y dejando perplejos a los inversionistas que aportan a otros fondos.

El talento

Sequoia inició sus actividades empresariales en 1972, cuando Don Valentine, un hosco ejecutivo de ventas y mercadotecnia de la industria de chips de Silicon Valley, decidió probar suerte con los fondos de capital de riesgo. Valentine cedió el control de la dirección de Sequoia a mediados de la década de 1990, Michael Moritz y Doug Leone asumieron el control de la empresa de manera conjunta.

Ambos encajan perfectamente en el molde de Sequoia: determinados, guerreros y dispuestos a apoyar a quienes “rompen esquemas” en el mundo. “Cada vez que invertimos en una empresa pequeña es una batalla contra todo”, explica Moritz.

Los socios de Sequoia reciben unas 200 propuestas por mes de empresas que inician su negocio; generalmente financian sólo dos. Independientemente de un “sí” o “no” por respuesta, los fundadores de las empresas que intentan hacer negocio con Sequoia describen su hora de entrevista como una de las experiencias más intensas de sus vidas. Leone disfruta retando a los fundadores para ver quién es lo suficientemente duro como para lograr el éxito. Tony Zingale, experimentado ejecutivo de Silicon Valley, recuerda una reunión en los noventa con Leone: él tomó su currículum, lo revoleó sobre el escritorio y mostrándole los dientes le dijo: “¿Qué sabes tú sobre cómo dirigir un emprendimiento?” Riñeron unos 10 minutos hasta que finalmente Leone dijo: “OK, ahora sabemos que eres inteligente. Ahora sí podemos dar comienzo a esta reunión.”

Parte del gusto de

Sequoia por los emprendedores proviene de su deseo de hacer progresar rápidamente a los mejores. Un fundador con un buen proyecto puede reunirse con Sequoia un lunes por la mañana, explicarles su proyecto de negocio y, si todo va bien, esa misma tarde pueden estar acordando el contrato de financiamiento. Si el fundador les pide un detalle de los términos del acuerdo, le entregarán los fundamentos del mismo en una página y no en memos firmados por algún estudio de abogados. Entre los fans de la velocidad de Sequoia se encuentran Elon Musk, CEO de Tesla Motors, quien recuerda que en 1999, cuando estaba creando lo que después sería PayPal, Sequoia le hizo una transferencia por cinco mdd para que lanzara el negocio, aun antes de que los abogados terminaran con todos los aspectos del contrato.

Un análisis de

Forbes muestra que 59% de los emprendimientos que subyacen en los cálculos de la Lista Midas de Sequoia fueron iniciados por, al menos, un cofundador extranjero. Si pusiéramos banderas en un mapa del mundo veríamos a Sequoia conectado con empresarios nacidos en Ucrania, Irlanda, Finlandia, Grecia, India, Paquistán, Venezuela y en otros países (en contraste, los datos de la Fundación Kauffman muestran que casi un cuarto de todos los emprendimientos lanzados en Estados Unidos tienen al menos un cofundador inmigrante).

Por esto los socios de Sequoia no tienen problema en buscar grandes emprendimientos en cafeterías de mala muerte, o en oficinas poco elegantes, lugares donde a menudo nacen estas empresas. Otros capitalistas de riesgo buscan clientes en los torneos de golf de Pebble Beach o en pláticas informales en centros de esquí exclusivos como Davos y Aspen. “Nosotros no vamos a esos lugares”, dice Leone. “Ahí no están los próximos fundadores”.

Soluciones

Soluciones

El negocio de capital de riesgo a menudo es muy conflictivo. Los socios jóvenes y ambiciosos tienen disputas con las generaciones anteriores. Aunque Sequoia es la excepción a esta regla. Gracias a algunas peculiaridades en los hábitos de contratación, en las prácticas laborales cotidianas, al igual que en el esquema de pagos, Sequoia ha sido capaz de mantenerse en armonía y de rejuvenecer su liderazgo sin conflictos cada vez que ha sido necesario.

La empresa funciona según la idea de Leone de la

gran familia italiana: mucha personalidad en cada miembro, peleas y reconciliaciones,pero la determinación de mantenerse unidos pase lo que pase. “Queremos personas de origen humilde con necesidad de ganar”, dice Leone. “Y queremos una cultura en la cual las personas constantemente compartan los logros.”

Sequoia contrata a recién graduados de escuelas de negocios como socios

junior sin derecho al voto. Pero gran parte de los socios son ejecutivos expertos en tecnología como Alfred Lin (Zappos), Bryan Schreier (Google) u Omar Hamoui (AdMob). Estos hombres son confiables: han trabajado durante años en alguna de las empresas que forman parte del portafolio de Sequoia.

Cada lunes a las 8:00 horas los socios de Sequoia se reúnen para debatir posibles inversiones y revisar la situación de las empresas que ya integran su portafolio. Las reglas no escritas de la casa premian al humilde. “Se trata de llegar a la decisión correcta y no de tener razón”, dice Goetz, socio Sequoia. “Si hablas por más de 90 segundos sin parar, posiblemente te has extendido demasiado”, agrega Aaref Hilaly, nuevo socio (ex Clearwell).

Cuando los socios de

Sequoia trabajan arduamente en los detalles con los fundadores de los emprendimientos, parte de la charla gira en torno a pequeñas anécdotas, producto de su “conocimiento tribal” luego de 42 años de historia de la empresa. Dropbox, por ejemplo, invita regularmente al socio de Sequoia, Bill Coughran, ex director de ingeniería de Google, para compartir visiones sobre cómo seguirse expandiendo sin generar enredos complejos.

Hay fundadores que dan un paso atrás cuando Sequoia intenta darles demasiados consejos. Nir Zuk, fundador de la empresa de ciberseguridad Palo Alto Networks, dice que le dijo a Goetz: “Si quieres trabajar para mí como director de productos, te contrato inmediatamente. Pero no puedes venir cada seis semanas a las reuniones de la junta directiva y decirme que sabes más que todos nuestros directores de producto. Simplemente las cosas no funcionan así.” A pesar de esto, Zuk señala que lo que más le gusta de Sequoia es que sus socios son también emprendedores que “han pasado por lo que estamos pasando nosotros. Nos entienden”.

Sequoia no siempre tiene la razón

Durante el auge de las puntocom de 2000, la empresa tuvo grandes pérdidas con empresas como eToys y Webvan, una tienda de abarrotes en línea. Después, perdió 25 mdd con Color, una app de fotografía, que terminó vendiendo a pérdida a Apple. Las pérdidas de inversiones son parte del juego con cierta regularidad.

En 2007, Sequoia tuvo la oportunidad de adquirir una participación de 10% en Twitter, cuando el incipiente sitio estaba valuado en apenas 20 mdd (hoy, la capitalización de mercado de Twitter es más de 1,000 veces superior). Ya en 2011, los inversionistas de Sequoia se abocaron a identificar dónde estuvo el error en el análisis de Twitter y cómo repararlo. Su conclusión: habían sido muy tercos en su meta de lograr 20 o 30% de participación en los emprendimientos. Jack Dorsey, CEO de Twitter, quería vender una participación más pequeña. En retrospectiva, dice Botha, Sequoia debería haber aceptado. En perspectiva, los socios ahora están dispuestos a aceptar participaciones menores, a precios más altos de los habituales, cada vez que lo que esté en juego sea un emprendimiento extraordinario.

El peor desacierto ocurrió en 2006, cuando Mark Zuckerberg, fundador de Facebook, provocó a Sequoia llegando tarde a una reunión, vestido con pantalones estilo pijama, para presentarles un excéntrico negocio paralelo llamado Wirehog. La absurda presentación fue una manera de “confrontar a Sequoia”, según el autor David Kirkpatrick (Zuckerberg estaba siendo asesorado por otro emprendedor, Sean Parker, quien tenía sus propias cuentas pendientes con Sequoia). Una vez hecho el desaire, Zuckerberg logró el financiamiento de Accel Partners, en un acuerdo que le significó a la empresa de capital una recompensa de 300 por uno.

Existe el estereotipo en Silicon Valley del capitalista de riesgo duro, con poco espíritu de ayudar cuando las empresas están en problemas y demasiado apurado por cobrar dinero cuando las cosas están bien. Pero Sequoia rompe con esos paradigmas. Algunos directores ejecutivos —como Brad Peters, de Birst, una empresa de software de inteligencia de negocio en la nube– dicen que Sequoia les da tiempo y orientación para sortear imprevistos. Pero Sequoia se vuelve insaciable cuando una empresa está funcionando bien y cree que podría estar funcionando mejor aún.

A modo de ejemplo, hace poco en una cena en San Francisco con un grupo de CEO de las empresas en su portafolio, Lin de Sequoia preguntó quiénes usaban una técnica llamada

net prometer scores (nps) o promedio de puntaje neto para medir el entusiasmo de los clientes. Fueron pocas las manos que se levantaron. “Ahora, ¿cuántos de ustedes analizan porqué su valor está al nivel que está?”, preguntó.

“Sólo si los números no son buenos”, contestó un CEO. “¿Por qué no lo analizan cuando los resultados son buenos?”, disparó Lin en respuesta. Esto fue parte de la fórmula ganadora de Zappos durante la gestión de Lin como director de operaciones de la empresa. Haciendo más de lo que maravilla a los clientes más contentos con la empresa, los CEO pueden convertir una expansión sólida en crecimiento imparable.

Sequoia es igualmente tenaz en maximizar las ganancias de sus empresas de mejor desempeño. A diferencia de otras empresas de capital de riesgo, que operan los fondos de inversión de sus socios limitados por un lapso de 10 años, a menudo Sequoia busca la manera de extender sus sociedades por 16 o 17 años. Sequoia tuvo acciones de Google durante los dos años posteriores a la oferta pública de la compañía, y conservó las acciones de Yahoo! por un lapso mayor en la década de 1990.

Una prueba especialmente intensa de la voluntad de Sequoia de comprar y conservar acciones es ServiceNow, una empresa de software que ofrece gestión de servicios TI a clientes corporativos. En julio de 2011 apareció una oferta inesperada de compra de la empresa por 2,500 mdd. A fines de 2009 Sequoia se había convertido en un importante inversionista en la empresa, con un aporte de 41 mdd, y con la presencia de Leone como miembro del consejo directivo. Si se vendía la empresa en ese momento, Sequoia hubiera logrado un retorno sobre la inversión de 10 a uno.

La mayoría de los directivos de ServiceNow pensaban que la oferta era interesante. Sólo Leone creía que era ofensiva. Con el apoyo de algunos de sus colegas elaboró un análisis de 12 páginas argumentando que los directores estarían “donando la empresa”, incluso si la vendieran a un valor de 4,000 mdd. Desde su perspectiva, si bien ServiceNow estaba en los primeros pasos de su curva de crecimiento, su participación en el sector de software como servicio, sector de rápido crecimiento, la convertía en una empresa con un potencial mucho más vasto del que veían quienes analizaban la compra de la empresa desde fuera de la misma.

Después de algunas discusiones, los directores de ServiceNow rechazaron la oferta. Al año siguiente, ServiceNow comenzó a cotizar en bolsa y logró una valuación de 2,000 mdd. El rechazo de Leone a la venta fue un poco cuestionado, hasta que las acciones de ServiceNow aumentaron su valor luego de la opi. El valor bursátil actual de la empresa: 8,300 mdd.

El cálculo más simple indica que la testarudez de Leone hizo que los accionistas —entre ellos su fundador Fred Luddy— ganaran 6,000 mdd más con ServiceNow.

Pero en realidad lo que sucede es mucho más primitivo: las personas como Leone todavía recuerdan a los niños ricos en la alberca, disfrutando de una vida sin preocupaciones. No hay motivo alguno para disminuir la velocidad hasta que los viejos rivales queden perdidos detrás de la polvareda.

Soluciones

El negocio de capital de riesgo a menudo es muy conflictivo. Los socios jóvenes y ambiciosos tienen disputas con las generaciones anteriores. Aunque Sequoia es la excepción a esta regla. Gracias a algunas peculiaridades en los hábitos de contratación, en las prácticas laborales cotidianas, al igual que en el esquema de pagos, Sequoia ha sido capaz de mantenerse en armonía y de rejuvenecer su liderazgo sin conflictos cada vez que ha sido necesario.

La empresa funciona según la idea de Leone de la gran familia italiana: mucha personalidad en cada miembro, peleas y reconciliaciones,pero la determinación de mantenerse unidos pase lo que pase. “Queremos personas de origen humilde con necesidad de ganar”, dice Leone. “Y queremos una cultura en la cual las personas constantemente compartan los logros.”

Sequoia contrata a recién graduados de escuelas de negocios como socios junior sin derecho al voto. Pero gran parte de los socios son ejecutivos expertos en tecnología como Alfred Lin (Zappos), Bryan Schreier (Google) u Omar Hamoui (AdMob). Estos hombres son confiables: han trabajado durante años en alguna de las empresas que forman parte del portafolio de Sequoia.

Cada lunes a las 8:00 horas los socios de Sequoia se reúnen para debatir posibles inversiones y revisar la situación de las empresas que ya integran su portafolio. Las reglas no escritas de la casa premian al humilde. “Se trata de llegar a la decisión correcta y no de tener razón”, dice Goetz, socio Sequoia. “Si hablas por más de 90 segundos sin parar, posiblemente te has extendido demasiado”, agrega Aaref Hilaly, nuevo socio (ex Clearwell).

Cuando los socios de Sequoia trabajan arduamente en los detalles con los fundadores de los emprendimientos, parte de la charla gira en torno a pequeñas anécdotas, producto de su “conocimiento tribal” luego de 42 años de historia de la empresa. Dropbox, por ejemplo, invita regularmente al socio de Sequoia, Bill Coughran, ex director de ingeniería de Google, para compartir visiones sobre cómo seguirse expandiendo sin generar enredos complejos.

Hay fundadores que dan un paso atrás cuando Sequoia intenta darles demasiados consejos. Nir Zuk, fundador de la empresa de ciberseguridad Palo Alto Networks, dice que le dijo a Goetz: “Si quieres trabajar para mí como director de productos, te contrato inmediatamente. Pero no puedes venir cada seis semanas a las reuniones de la junta directiva y decirme que sabes más que todos nuestros directores de producto. Simplemente las cosas no funcionan así.” A pesar de esto, Zuk señala que lo que más le gusta de Sequoia es que sus socios son también emprendedores que “han pasado por lo que estamos pasando nosotros. Nos entienden”.

Sequoia no siempre tiene la razón

Durante el auge de las puntocom de 2000, la empresa tuvo grandes pérdidas con empresas como eToys y Webvan, una tienda de abarrotes en línea. Después, perdió 25 mdd con Color, una app de fotografía, que terminó vendiendo a pérdida a Apple. Las pérdidas de inversiones son parte del juego con cierta regularidad.

En 2007, Sequoia tuvo la oportunidad de adquirir una participación de 10% en Twitter, cuando el incipiente sitio estaba valuado en apenas 20 mdd (hoy, la capitalización de mercado de Twitter es más de 1,000 veces superior). Ya en 2011, los inversionistas de Sequoia se abocaron a identificar dónde estuvo el error en el análisis de Twitter y cómo repararlo. Su conclusión: habían sido muy tercos en su meta de lograr 20 o 30% de participación en los emprendimientos. Jack Dorsey, CEO de Twitter, quería vender una participación más pequeña. En retrospectiva, dice Botha, Sequoia debería haber aceptado. En perspectiva, los socios ahora están dispuestos a aceptar participaciones menores, a precios más altos de los habituales, cada vez que lo que esté en juego sea un emprendimiento extraordinario.

El peor desacierto ocurrió en 2006, cuando Mark Zuckerberg, fundador de Facebook, provocó a Sequoia llegando tarde a una reunión, vestido con pantalones estilo pijama, para presentarles un excéntrico negocio paralelo llamado Wirehog. La absurda presentación fue una manera de “confrontar a Sequoia”, según el autor David Kirkpatrick (Zuckerberg estaba siendo asesorado por otro emprendedor, Sean Parker, quien tenía sus propias cuentas pendientes con Sequoia). Una vez hecho el desaire, Zuckerberg logró el financiamiento de Accel Partners, en un acuerdo que le significó a la empresa de capital una recompensa de 300 por uno.

Existe el estereotipo en Silicon Valley del capitalista de riesgo duro, con poco espíritu de ayudar cuando las empresas están en problemas y demasiado apurado por cobrar dinero cuando las cosas están bien. Pero Sequoia rompe con esos paradigmas. Algunos directores ejecutivos —como Brad Peters, de Birst, una empresa de software de inteligencia de negocio en la nube– dicen que Sequoia les da tiempo y orientación para sortear imprevistos. Pero Sequoia se vuelve insaciable cuando una empresa está funcionando bien y cree que podría estar funcionando mejor aún.

A modo de ejemplo, hace poco en una cena en San Francisco con un grupo de CEO de las empresas en su portafolio, Lin de Sequoia preguntó quiénes usaban una técnica llamada net prometer scores (nps) o promedio de puntaje neto para medir el entusiasmo de los clientes. Fueron pocas las manos que se levantaron. “Ahora, ¿cuántos de ustedes analizan porqué su valor está al nivel que está?”, preguntó.

“Sólo si los números no son buenos”, contestó un CEO. “¿Por qué no lo analizan cuando los resultados son buenos?”, disparó Lin en respuesta. Esto fue parte de la fórmula ganadora de Zappos durante la gestión de Lin como director de operaciones de la empresa. Haciendo más de lo que maravilla a los clientes más contentos con la empresa, los CEO pueden convertir una expansión sólida en crecimiento imparable.

Sequoia es igualmente tenaz en maximizar las ganancias de sus empresas de mejor desempeño. A diferencia de otras empresas de capital de riesgo, que operan los fondos de inversión de sus socios limitados por un lapso de 10 años, a menudo Sequoia busca la manera de extender sus sociedades por 16 o 17 años. Sequoia tuvo acciones de Google durante los dos años posteriores a la oferta pública de la compañía, y conservó las acciones de Yahoo! por un lapso mayor en la década de 1990.

Una prueba especialmente intensa de la voluntad de Sequoia de comprar y conservar acciones es ServiceNow, una empresa de software que ofrece gestión de servicios TI a clientes corporativos. En julio de 2011 apareció una oferta inesperada de compra de la empresa por 2,500 mdd. A fines de 2009 Sequoia se había convertido en un importante inversionista en la empresa, con un aporte de 41 mdd, y con la presencia de Leone como miembro del consejo directivo. Si se vendía la empresa en ese momento, Sequoia hubiera logrado un retorno sobre la inversión de 10 a uno.

La mayoría de los directivos de ServiceNow pensaban que la oferta era interesante. Sólo Leone creía que era ofensiva. Con el apoyo de algunos de sus colegas elaboró un análisis de 12 páginas argumentando que los directores estarían “donando la empresa”, incluso si la vendieran a un valor de 4,000 mdd. Desde su perspectiva, si bien ServiceNow estaba en los primeros pasos de su curva de crecimiento, su participación en el sector de software como servicio, sector de rápido crecimiento, la convertía en una empresa con un potencial mucho más vasto del que veían quienes analizaban la compra de la empresa desde fuera de la misma.

Después de algunas discusiones, los directores de ServiceNow rechazaron la oferta. Al año siguiente, ServiceNow comenzó a cotizar en bolsa y logró una valuación de 2,000 mdd. El rechazo de Leone a la venta fue un poco cuestionado, hasta que las acciones de ServiceNow aumentaron su valor luego de la opi. El valor bursátil actual de la empresa: 8,300 mdd.

El cálculo más simple indica que la testarudez de Leone hizo que los accionistas —entre ellos su fundador Fred Luddy— ganaran 6,000 mdd más con ServiceNow.

Pero en realidad lo que sucede es mucho más primitivo: las personas como Leone todavía recuerdan a los niños ricos en la alberca, disfrutando de una vida sin preocupaciones. No hay motivo alguno para disminuir la velocidad hasta que los viejos rivales queden perdidos detrás de la polvareda.

Soluciones

El negocio de capital de riesgo a menudo es muy conflictivo. Los socios jóvenes y ambiciosos tienen disputas con las generaciones anteriores. Aunque Sequoia es la excepción a esta regla. Gracias a algunas peculiaridades en los hábitos de contratación, en las prácticas laborales cotidianas, al igual que en el esquema de pagos, Sequoia ha sido capaz de mantenerse en armonía y de rejuvenecer su liderazgo sin conflictos cada vez que ha sido necesario.

La empresa funciona según la idea de Leone de la gran familia italiana: mucha personalidad en cada miembro, peleas y reconciliaciones,pero la determinación de mantenerse unidos pase lo que pase. “Queremos personas de origen humilde con necesidad de ganar”, dice Leone. “Y queremos una cultura en la cual las personas constantemente compartan los logros.”

Sequoia contrata a recién graduados de escuelas de negocios como socios junior sin derecho al voto. Pero gran parte de los socios son ejecutivos expertos en tecnología como Alfred Lin (Zappos), Bryan Schreier (Google) u Omar Hamoui (AdMob). Estos hombres son confiables: han trabajado durante años en alguna de las empresas que forman parte del portafolio de Sequoia.

Cada lunes a las 8:00 horas los socios de Sequoia se reúnen para debatir posibles inversiones y revisar la situación de las empresas que ya integran su portafolio. Las reglas no escritas de la casa premian al humilde. “Se trata de llegar a la decisión correcta y no de tener razón”, dice Goetz, socio Sequoia. “Si hablas por más de 90 segundos sin parar, posiblemente te has extendido demasiado”, agrega Aaref Hilaly, nuevo socio (ex Clearwell).

Cuando los socios de Sequoia trabajan arduamente en los detalles con los fundadores de los emprendimientos, parte de la charla gira en torno a pequeñas anécdotas, producto de su “conocimiento tribal” luego de 42 años de historia de la empresa. Dropbox, por ejemplo, invita regularmente al socio de Sequoia, Bill Coughran, ex director de ingeniería de Google, para compartir visiones sobre cómo seguirse expandiendo sin generar enredos complejos.

Hay fundadores que dan un paso atrás cuando Sequoia intenta darles demasiados consejos. Nir Zuk, fundador de la empresa de ciberseguridad Palo Alto Networks, dice que le dijo a Goetz: “Si quieres trabajar para mí como director de productos, te contrato inmediatamente. Pero no puedes venir cada seis semanas a las reuniones de la junta directiva y decirme que sabes más que todos nuestros directores de producto. Simplemente las cosas no funcionan así.” A pesar de esto, Zuk señala que lo que más le gusta de Sequoia es que sus socios son también emprendedores que “han pasado por lo que estamos pasando nosotros. Nos entienden”.

Sequoia no siempre tiene la razón

Durante el auge de las puntocom de 2000, la empresa tuvo grandes pérdidas con empresas como eToys y Webvan, una tienda de abarrotes en línea. Después, perdió 25 mdd con Color, una app de fotografía, que terminó vendiendo a pérdida a Apple. Las pérdidas de inversiones son parte del juego con cierta regularidad.

En 2007, Sequoia tuvo la oportunidad de adquirir una participación de 10% en Twitter, cuando el incipiente sitio estaba valuado en apenas 20 mdd (hoy, la capitalización de mercado de Twitter es más de 1,000 veces superior). Ya en 2011, los inversionistas de Sequoia se abocaron a identificar dónde estuvo el error en el análisis de Twitter y cómo repararlo. Su conclusión: habían sido muy tercos en su meta de lograr 20 o 30% de participación en los emprendimientos. Jack Dorsey, CEO de Twitter, quería vender una participación más pequeña. En retrospectiva, dice Botha, Sequoia debería haber aceptado. En perspectiva, los socios ahora están dispuestos a aceptar participaciones menores, a precios más altos de los habituales, cada vez que lo que esté en juego sea un emprendimiento extraordinario.

El peor desacierto ocurrió en 2006, cuando Mark Zuckerberg, fundador de Facebook, provocó a Sequoia llegando tarde a una reunión, vestido con pantalones estilo pijama, para presentarles un excéntrico negocio paralelo llamado Wirehog. La absurda presentación fue una manera de “confrontar a Sequoia”, según el autor David Kirkpatrick (Zuckerberg estaba siendo asesorado por otro emprendedor, Sean Parker, quien tenía sus propias cuentas pendientes con Sequoia). Una vez hecho el desaire, Zuckerberg logró el financiamiento de Accel Partners, en un acuerdo que le significó a la empresa de capital una recompensa de 300 por uno.

Existe el estereotipo en Silicon Valley del capitalista de riesgo duro, con poco espíritu de ayudar cuando las empresas están en problemas y demasiado apurado por cobrar dinero cuando las cosas están bien. Pero Sequoia rompe con esos paradigmas. Algunos directores ejecutivos —como Brad Peters, de Birst, una empresa de software de inteligencia de negocio en la nube– dicen que Sequoia les da tiempo y orientación para sortear imprevistos. Pero Sequoia se vuelve insaciable cuando una empresa está funcionando bien y cree que podría estar funcionando mejor aún.

A modo de ejemplo, hace poco en una cena en San Francisco con un grupo de CEO de las empresas en su portafolio, Lin de Sequoia preguntó quiénes usaban una técnica llamada net prometer scores (nps) o promedio de puntaje neto para medir el entusiasmo de los clientes. Fueron pocas las manos que se levantaron. “Ahora, ¿cuántos de ustedes analizan porqué su valor está al nivel que está?”, preguntó.

“Sólo si los números no son buenos”, contestó un CEO. “¿Por qué no lo analizan cuando los resultados son buenos?”, disparó Lin en respuesta. Esto fue parte de la fórmula ganadora de Zappos durante la gestión de Lin como director de operaciones de la empresa. Haciendo más de lo que maravilla a los clientes más contentos con la empresa, los CEO pueden convertir una expansión sólida en crecimiento imparable.

Sequoia es igualmente tenaz en maximizar las ganancias de sus empresas de mejor desempeño. A diferencia de otras empresas de capital de riesgo, que operan los fondos de inversión de sus socios limitados por un lapso de 10 años, a menudo Sequoia busca la manera de extender sus sociedades por 16 o 17 años. Sequoia tuvo acciones de Google durante los dos años posteriores a la oferta pública de la compañía, y conservó las acciones de Yahoo! por un lapso mayor en la década de 1990.

Una prueba especialmente intensa de la voluntad de Sequoia de comprar y conservar acciones es ServiceNow, una empresa de software que ofrece gestión de servicios TI a clientes corporativos. En julio de 2011 apareció una oferta inesperada de compra de la empresa por 2,500 mdd. A fines de 2009 Sequoia se había convertido en un importante inversionista en la empresa, con un aporte de 41 mdd, y con la presencia de Leone como miembro del consejo directivo. Si se vendía la empresa en ese momento, Sequoia hubiera logrado un retorno sobre la inversión de 10 a uno.

La mayoría de los directivos de ServiceNow pensaban que la oferta era interesante. Sólo Leone creía que era ofensiva. Con el apoyo de algunos de sus colegas elaboró un análisis de 12 páginas argumentando que los directores estarían “donando la empresa”, incluso si la vendieran a un valor de 4,000 mdd. Desde su perspectiva, si bien ServiceNow estaba en los primeros pasos de su curva de crecimiento, su participación en el sector de software como servicio, sector de rápido crecimiento, la convertía en una empresa con un potencial mucho más vasto del que veían quienes analizaban la compra de la empresa desde fuera de la misma.

Después de algunas discusiones, los directores de ServiceNow rechazaron la oferta. Al año siguiente, ServiceNow comenzó a cotizar en bolsa y logró una valuación de 2,000 mdd. El rechazo de Leone a la venta fue un poco cuestionado, hasta que las acciones de ServiceNow aumentaron su valor luego de la opi. El valor bursátil actual de la empresa: 8,300 mdd.

El cálculo más simple indica que la testarudez de Leone hizo que los accionistas —entre ellos su fundador Fred Luddy— ganaran 6,000 mdd más con ServiceNow.

Pero en realidad lo que sucede es mucho más primitivo: las personas como Leone todavía recuerdan a los niños ricos en la alberca, disfrutando de una vida sin preocupaciones. No hay motivo alguno para disminuir la velocidad hasta que los viejos rivales queden perdidos detrás de la polvareda.