Suntory comprará a la compañía de bebidas Beam por 16,000 mdd

La cervecería y destilería japonesa Suntory pagará 13,600 mdd en efectivo por acciones de Beam y asumirá su deuda neta.

Reuters

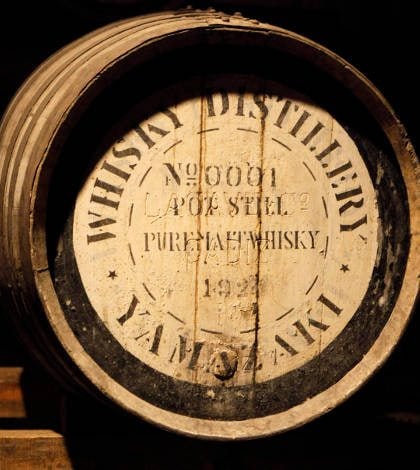

LONDRES – Suntory Holdings Ltd dijo el lunes que comprará a Beam Inc en un acuerdo valorado en 16,000 millones de dólares (mdd), lo que convierte a la compañía japonesa en el tercer fabricante de bebidas destiladas más grande del mundo y le da presencia global.

La empresa pagará 13,600 mdd en efectivo por acciones de Beam y asumirá su deuda neta.

Con la negociación, Suntory tendrá los bourbones Jim Beam y Maker’s Mark, el coñac Courvoisier y el tequila Sauza -todos de Beam- junto a los whiskies japoneses Yamazaki, Hakushu, Hibiki y Kakubin, el whisky escocés Bowmore y el licor Midori, producción de Suntory.

Este es el último ejemplo de cómo las firmas japonesas de bebidas están tratando de saciar su sed de crecimiento internacional mientras se reduce la población de consumidores en su mercado doméstico.

“Todas las compañías japonesas de bebidas se han enfocado en lograr crecimiento fuera de Japón”, dijo el analista Trevor Stirling de Bernstein Research.

El acuerdo aumenta la cuota de mercado de Suntory en Estados Unidos al 11%, desde menos de un 1%, de acuerdo a Mark Swartzberg un analista en Stifel Nicolaus.

El año pasado, Suntory empezó a cotizar en bolsa su empresa de alimentos y bebidas no alcohólicas Suntory Beverage & Food, con la meta de recaudar dinero y realizar adquisiciones en el extranjero.

En el 2011, Kirin Holdings Co adquirió el control de la brasileña Schincariol por 2,600 mdd, y en el 2009, Asahi Group Holdings compró una participación en la cervecería china Tsingtao.

Suntory dijo el lunes que pagará 83.50 dólares por acción en efectivo, una prima del 25% respecto del precio de cierre de 66.97 dólares que registraron los papeles el viernes. Las acciones de Beam treparon un 24.2% a 83.16 dólares el lunes.

El precio de compra es más de 20 veces superior a las ganancias antes de intereses, impuestos, depreciación y amortización (EBITDA) de Beam, un múltiplo cercano al récord de 20,8 veces el EBITDA que Pernod Ricard pagó en el 2008 por el productor del vodka Absolut.

Sin embargo, a diferencia de la adquisición de Absolut, el acuerdo del lunes conlleva pocas oportunidades de ahorro, señaló Stirling, ya que más del 90 por ciento del negocio de Suntory está en Japón y el negocio de Beam continuará operando en Estados Unidos.

Si el acuerdo no se concreta, Beam deberá pagar a Suntory 425 millones de dólares por cargos de cancelación.

El acuerdo entre ambas firmas se produjo con rapidez -en menos de dos meses-, según una persona cercana a la transacción.

Suntory ya distribuye productos de Beam en Japón y Beam hace lo propio con los de Suntory en Singapur y otros mercados de Asia.

Beam ha sido considerado un objetivo de adquisición atractivo desde que se convirtió en una empresa independiente de bebidas espirituosas en octubre del 2011.

Analistas y banqueros han especulado desde hace tiempo con que su rango de bourbones podría encajar bien con la cartera de Diageo, que tiene muchos whiskies escoceses pero un solo bourbon.