Por: Antonieta Castro Cosío y Hans Frech La Rosa*

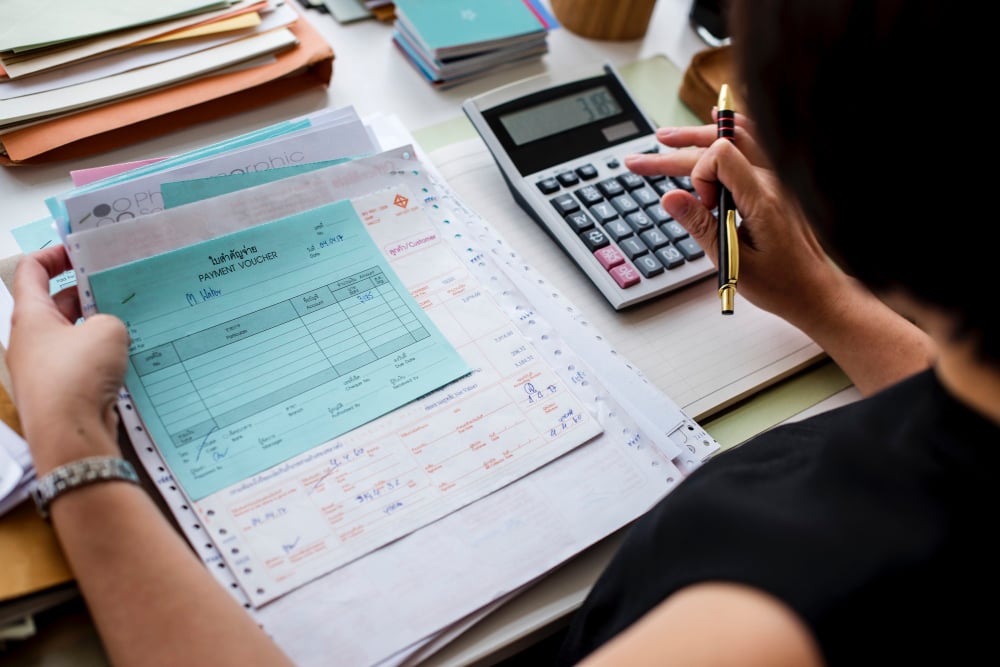

Tandas, rifas, cundinas, panderos, susus, asociaciones, sociedades. Estos son solo algunos de los aproximadamente 200 nombres utilizados en diferentes culturas y países para referirse a uno de los mecanismos financieros de ahorro más comunes en los hogares alrededor del mundo, incluyendo México. De hecho, según el Banco Mundial, en el 2017 el 13% de los mexicanos ahorró utilizando una tanda o algún mecanismo similar, mientras que en los países de ingresos similares el porcentaje fue de 6%.

Las asociaciones de ahorro y crédito rotativo (o ROSCAS por sus siglas en inglés), que es el término genérico para referirse a ellas, se definen como asociaciones “formadas por un grupo de participantes que acuerdan hacer contribuciones regulares a un fondo que es entregado, completo o en partes, a cada contribuyente de forma rotatoria.” Al no formar parte del sistema bancario regulado, estos grupos son considerados “informales”, por lo que es difícil conocer con exactitud la magnitud de su presencia en los esquemas de finanzas de los hogares.

Sin embargo, se estima que, en México, el 63.2% de los adultos usa algún mecanismo de ahorro informal lo cual incluye préstamos entre pares y mecanismos como las tandas, entre otros. De esta forma, es claro que, al estar presentes en más de la mitad de los hogares en México, son prácticas que merecen ser estudiadas para poder comprender y evaluar las razones por las que son tan socorridas en tan diversos contextos, aún con las desventajas que también presentan.

Conoce más de “Contante y sonante”, la sección de opinión de +Dinero

TANDAS: FUNCIONAMIENTO, VENTAJAS Y DESVENTAJAS

Las primeras investigaciones documentadas sobre estas prácticas datan de 1962 en Indonesia, aunque se sabe que existían desde antes en distintas geografías con mecanismos y principios similares a las tandas. Salvando ciertas variaciones, las tandas funcionan de la siguiente manera:

Un grupo de personas, usualmente con vínculos cercanos por diversos motivos, acuerdan aportar un monto de ahorro individual al monto grupal, así como la frecuencia de ahorro y contribuciones. Por ejemplo, imaginemos que el grupo consiste en 5 personas que ahorran 1,000 pesos cada semana, de esa forma, el monto ahorrado por el grupo será de 5,000 pesos. Luego, se define un orden de recepción del monto total, que puede ser predeterminado o aleatorio. Cada semana, uno de los miembros del grupo recibirá el monto total ahorrado y continuará haciendo sus contribuciones las semanas restantes. Así, todos los miembros del grupo reciben el monto total al menos una vez.

Las tandas ofrecen múltiples beneficios. Al realizarse entre personas vinculadas entre sí, funcionan como un mecanismo de compromiso para estimular el ahorro debido a la presión social que ejercen. El orden en el que se recibe el dinero también importa; para la persona que recibe el monto en la primera entrega, la tanda funciona como un préstamo sin intereses (recibo 5,000 pesos en la primera semana y pago 1,000 pesos cada semana restante), mientras que, para la última persona, la tanda funciona como una caja de ahorro (ahorro 1,000 pesos quincenales hasta alcanzar la meta de 5,000).

Aún cuando no realizan análisis de riesgo formales, dichos grupos cuentan con ciertos criterios tácitos de la capacidad de pago de sus miembros. Así, los miembros más recientes, son quienes reciben el monto total hasta el final, ya que deben antes haber probado su solvencia al hacer puntualmente todas sus aportaciones. Conforme refuerzan su reputación dentro del grupo con pagos puntuales, aumenta su capacidad de elegir la posición en la que pueden recibir el monto total.

Sin embargo, al ser un mecanismo informal o semiformal, las tandas también presentan desventajas. Por ejemplo, estas dependen completamente de los vínculos de confianza entre los miembros del grupo sin ningún tipo de contrato legal que las respalde en caso de algún problema. Además, si alguien no hace su ahorro a tiempo, todo el grupo se perjudica al no completarse la suma entera. El dinero suele manejarse en efectivo, lo que implica riesgos de seguridad tanto para los aportantes como para quien lo recibe. Por último, el ahorro en las tandas no genera intereses ni contribuye a fortalecer el historial crediticio de los participantes, por lo que no es una estrategia rentable para invertir en el futuro.

LAS TANDAS DESDE LA PERSPECTIVA DE LAS CIENCIAS DEL COMPORTAMIENTO

A pesar de las desventajas y riesgos que presentan, las tandas se posicionan como un mecanismo útil para ahorrar y acceder a sumas mayores de recursos, principalmente entre comunidades más vulnerables o con menor inclusión financiera. Desde una perspectiva de ciencias del comportamiento, las tandas ofrecen algunas lecciones sobre cómo resolver algunos de los retos de comportamiento que enfrentamos al momento de tomar decisiones financieras:

Nuestras preferencias son inconsistentes en el tiempo

Lo que decidimos o elegimos hoy es distinto a lo que creemos que elegiremos en el futuro. Imaginemos que estamos intentando reducir nuestros gastos y ahorrar para alguna meta. Si hoy estamos tentados a darnos un gusto y comer fuera de casa, es muy probable que lo hagamos, con la expectativa (usualmente equivocada) de que mañana podremos controlarnos y no haremos ese gasto. Las tandas ayudan a superar estas tentaciones, pues implican un compromiso con el grupo; el monto que corresponde ahorrar es inaccesible hasta que llegue el turno de recibir la suma total. Es una estrategia similar a usar un cochinito, con el añadido de la presión social por cumplir con la meta de ahorro.

Por ejemplo, en un estudio de campo con grupos hispanos en Nueva York, se encontró que la mayoría de los miembros de tandas que podían elegir su posición prefería los últimos lugares para forzarse a ahorrar, en vez de tomar los primeros que daban la opción de tomar “préstamos” sin costo.

Guiamos nuestro comportamiento según lo que hacen los demás

Para tomar decisiones, buscamos claves en el entorno y en nuestros grupos de referencia. Mientras que en situaciones corrientes no solemos observar el comportamiento de ahorro de los demás, las tandas hacen visible la conducta de ahorro. Más aún, los grupos suelen construir lazos de transparencia y confianza, lo que refuerza más las normas sociales. No solo vemos lo que hacen los demás, también percibimos lo que se espera que nosotros hagamos. La confianza es clave para el éxito de las tandas.

En momentos de escasez, se nos hace más difícil tomar decisiones

Las tandas no solo ayudan a los usuarios a lograr sus metas de ahorro (y por ende a evitar momentos de escasez), sino que también ofrecen una red de soporte para los miembros del grupo, brindando cierta flexibilidad para navegar dificultades financieras y tomar mejores decisiones.

Te podría interesar también: Los 4 sesgos que nos impiden ahorrar

Las tandas tienen un gran potencial para impulsar el desarrollo de herramientas financieras digitales y formales. Para lograrlo, es necesario tomar en cuenta ciertos principios y barreras fundamentales:

- El punto de partida debe ser entender cómo los usuarios toman decisiones y qué influencia su comportamiento

- Es indispensable que la herramienta u organización financiera inspire liderazgo y genere el nivel de confianza que cultivan los líderes de las tandas en sus comunidades

- Es crucial entender y replicar los procesos de monitoreo y presión social que se dan de forma natural en las tandas, para incrementar el cumplimiento de metas sin ser excesivamente vigilantes

- Es primordial apuntar a los canales digitales para atraer al público más joven a los instrumentos financieros formales

- Por último, diseñar productos y servicios simples, fáciles de comprender y transparentes, como resulta para los usuarios la experiencia de pertenecer a una tanda.

Entender el mecanismo y el nivel de compromiso que rodean las tandas puede ser una gran oportunidad para que las instituciones financieras diseñen herramientas y procesos que respondan a las necesidades y características de las personas que demuestran una gran disciplina de ahorro e inversión en las ROSCAs.

Como punto de partida, ser transparentes con los procesos que ocurren “detrás de cámara” y los esfuerzos que hace el producto financiero por el bienestar del usuario, puede incrementar la confianza y apelar a la reciprocidad. Por otro lado, las comparaciones sociales son complejas, pero brindarles a los usuarios canales de soporte social que interactúen en lenguajes y códigos similares puede incrementar la confianza y, principalmente, su salud financiera.

Antonieta Castro Cosío y Hans Frech La Rosa son investigadores en el Common Cents Lab., laboratorio de ciencias del comportamiento aplicadas a mejorar el bienestar financiero y que forma parte del Center for Advanced Hindsight de la Universidad de Duke. Antonieta Castro es investigadora senior, cuenta con una licenciatura en Relaciones Internacionales, una maestría en Ciencias en Gestión del Desarrollo y un doctorado en Políticas Públicas y Urbanas. Hans Frech La Rosa es miembro del equipo que lidera la iniciativa global de CCL en Latinoamérica, es licenciado en psicología y maestro en administración y políticas públicas.

Las opiniones expresadas son sólo responsabilidad de sus autores y son completamente independientes de la postura y la línea editorial de Forbes México.