Vale la pena conocer de dónde vienen las sociedades de información crediticia, como Buró de Crédito que tiene 25 años en México. Tal vez sonará increíble, pero ¿sabías que ya habían “reportes de crédito” en el siglo XVIII?

La historia comienza en Estados Unidos. Durante muchos años, identificar a quienes pedían crédito era sencillo. En poblados pequeños los otorgantes de crédito conocían bien a sus vecinos, es decir, a los solicitantes de crédito. Cuando alguien pedía crédito a un banco, los empleados sabían bien dónde vivía, a qué se dedicaba y hasta cómo le iba en sus negocios. En caso de que eso no fuera suficiente, recurrían a una vieja forma de conseguir información: el chisme.

Sí, aunque no lo creas, los comentarios de la comunidad permitían enterarse de valiosa información sobre los solicitantes y eso ayudaba a decidir si le prestaban o no. Ahora bien, cuando alguien pagaba o no lo hacía, el pueblo lo comentaba ampliamente, lo cual estimulaba el pago. Esos eran como los primeros reportes de crédito.

Pero esto cambió cuando los pequeños poblados de Estados Unidos crecieron en territorio y población. Para ese momento, los bancos ya no conocían a quienes llegaban a pedir crédito y la gente del pueblo tampoco sabía mucho sobre ellos.

El negocio crediticio no iba a crecer obviamente si solo le daban crédito a quienes ya conocían, así que tenían que abrirse al mercado aunque prestarle dinero a desconocidos representara mucho riesgo.

Para no dar muchos malos créditos y quebrar, los bancos buscaron formas de manejar el riesgo, pero no fueron muy efectivos. La situación se complicó más cuando llegó una gran crisis que se conoce como el Pánico de 1837. En ese momento, todos los bancos en Estados Unidos dejaron de efectuar sus pagos en especie. El pánico fue seguido por una crisis económica que duró cinco años. Las personas no pudieron cumplir con sus pagos y muchos bancos quebraron.

Para ayudar a levantar la industria bancaria, en 1841 Lewis Tappan fundó una empresa dedicada a integrar un registro confiable de datos de crédito. Dicha empresa llamada “La Agencia Mercantil” inició en Nueva York. Su modo de operar era simple: los otorgantes pagaban una cuota para poder entrar a la “Sala de Reportes”. Ahí pedían los datos de un solicitante. Un empleado buscaba el libro en que se encontraban y luego los leía en voz alta para que los otorgantes tomaran nota.

LEE TAMBIÉN: Invierte más allá de las fronteras

En 1859, la Agencia Mercantil fue comprada por Robert Dun. Con ello se creó Dun Company. Solo unos años antes, en 1849, John Bradstreet fundó The Bradstreet Company.

Rápidamente The Bradstreet Company logró recopilar datos para integrar y distribuir un gran libro impreso con información de crédito. Para entonces, los otorgantes pagaban una cuota con el fin de obtener este libro.

Por muchos años la competencia entre estas dos empresas fue muy intensa.

En 1933, Estados Unidos sufría los daños de la gran crisis económica. Así que The Dun Company y The Bradstreet Company se unieron para ofrecer mejores herramientas a las instituciones financieras. De esa forma nació Dun & Bradstreet, uno de los socios de Buró de Crédito en México, donde trabajaron cuatro presidentes de Estados Unidos: Abraham Lincoln, Ulysses S. Grant, Grover Cleveland y William McKinley.

Como puedes ver, somos herederos de aquellos pioneros en la integración y entrega de reportes de crédito.

La industria de los burós de crédito siguió creciendo hasta que en 1968 se fundó TransUnion, una empresa que abarcaba a UnionTank Car Company y a Credit Bureau of Cook County.

La llegada de TransUnion, otro de nuestros socios, revolucionó la industria de los burós de crédito, pues al poco tiempo de su fundación se convirtió en la primera empresa en reemplazar sus registros impresos por sistemas automatizados para procesar la información. Más tarde, fue la primera empresa en ofrecer a los otorgantes acceso en línea a la información crediticia. Esta empresa también es socia nuestra.

Esto nos permite ver que Buró de Crédito es parte de quienes han sido fundamentales para el nacimiento y la evolución de la industria de los burós de crédito a nivel mundial.

En México, Buró de Crédito también ha cambiado el proceso de otorgar crédito y la forma en que los consumidores se relacionan con él.

Sin las herramientas y el servicio de Buró de Crédito -como el Reporte de Crédito, el indicador de riesgo Mi Score, el índice de Capacidad Crediticia, el Estimador de Ingresos, y muchos otros más- se tendrían muy pocas oportunidades de conseguir un crédito pues dichas herramientas quitan riesgos para que los otorgantes de crédito puedan prestar más fácilmente y, por ese menor riesgo, puedan ofrecer créditos más grandes, a mayor plazo y con mejor tasa de interés.

Los sistemas y bases de datos con los que contamos hoy como país son muy modernos, seguros y confiables. Los clientes y los otorgantes de crédito pueden tener acceso a la información que solicitan de forma casi instantánea.

A partir de este contexto, es posible notar que el trabajo heredado y desempeñado Buró de Crédito se manifiesta en cada familia que adquiere un hogar gracias a que pudo obtener un crédito hipotecario con tasas históricamente bajas.

También se hace tangible en cada emprendedor que puede ampliar su negocio gracias a que el otorgante dispone de información confiable para evaluarlo. Es visible en cada padre o madre que puede resolver una emergencia familiar porque obtuvo ágilmente un crédito personal. Se expresa en cada cosa que consumimos, pues se necesita del crédito para todos los ciclos de la producción, almacenamiento y distribución.

Por fortuna, somos parte fundamental de quienes impulsan el desarrollo económico de México y de todos sus habitantes.

El pasado nos impulsó y se han logrado avances muy importantes, pero el futuro es todavía más prometedor. Los burós de crédito en el mundo están desarrollando nuevos modelos de comportamiento de pago predictivos, por ejemplo, aquellos basados en fuentes de información alternativas, como las redes sociales, scores de riesgo basados en cuestionarios, reactivos psicológicos y más.

La realidad es que mientras más información esté disponible para los otorgantes de crédito, tanto ellos como los solicitantes de crédito saldremos beneficiados.

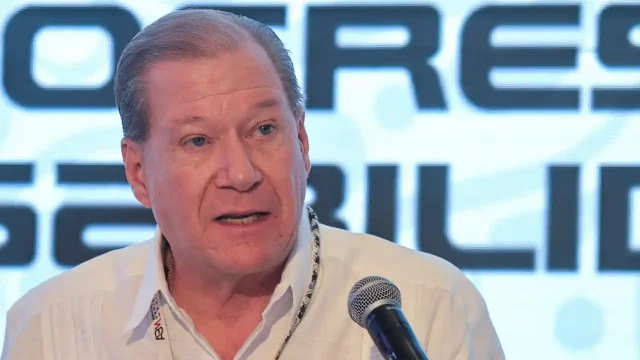

Wolfgang Erhardt es vocero nacional de Buró de Crédito, vocero de la Asociación Latinoamericana y del Caribe de Burós de Crédito, y autor del libro “¡Quiero un crédito! Cómo obtenerlo y conservarlo”.

Twitter: @WolfgangErhardt

LinkedIn: Wolfgang Erhardt

Las opiniones expresadas son sólo responsabilidad de sus autores y son completamente independientes de la postura y la línea editorial de Forbes México.