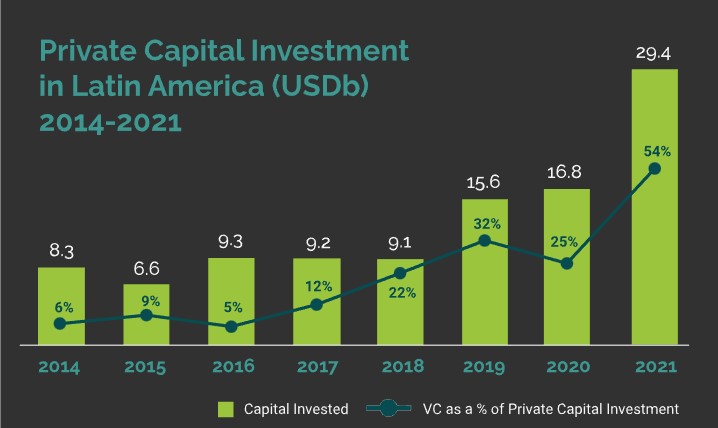

La fiesta que inició en 2021 para las startups de América Latina parece estar llegando a su fin. Incluso, varias ya muestran signos de “resaca”: la incertidumbre en la economía global ha replegado a los inversionistas y ha cerrado la “barra libre” de inversión de capital, lo que ya ha provocado una ola de despidos en startups de la región para reducir sus gastos. Una purga podría estarse gestando en el ecosistema, que disfrutó de una racha alcista desde 2018.

La inversión de capital privado en América Latina alcanzó un récord de 29 mil millones de dólares en 2021, de los que 54% fueron de capital de riesgo (casi 16 mil millones de dólares). Destacaron megarrondas de inversión como la de Nubank, que alcanzó los 750 millones de dólares, o la de Rappi, 500 millones de dólares. Datos como estos muestran que el mercado estaba muy hot, dice Ana Maury Aguilar, analista senior en AC Ventures de Arca Continental en México.

El cambio de tendencia se da en la industria tecnológica en general, donde grandes compañías que cotizan en la bolsa de Nueva York como Meta —matriz de Facebook, Instagram y WhatsApp—, Twitter, Uber o Netflix están tomando acciones para reducir sus costos. O el fondo Tiger Global que ha perdido 17,000 millones de dólares al vender sus acciones en Uber, Netflix o Rivian a un precio menor al que las adquirió en su momento.

“Hubo fondos que tradicionalmente no eran inversores en venture capital que le entraron, entonces eso calentó más el ecosistema y al final lo que provocó es que se perdieran los buenos emprendedores y emprendimientos. Fue como que cualquiera despertara y dijera ‘yo quiero emprender porque hay dinero líquido y capital en todas partes’”, apunta la analista senior en AC Ventures de Arca Continental entrevista con Forbes México.

José Calderón, cofundador y CEO de la foodtech colombiana Robin Food, afirma: “el mundo cambió; el año pasado había mucha generosidad por parte de los fondos de capital de riesgo; había muchísima liquidez”, pero —y parafrasea al empresario estadounidense Warren Buffet— “cuando baja la marea se ve quien tenía traje de baño, y eso se está viendo hoy, cuáles modelos de negocios realmente tienen sentido sin una inversión fuertísima de capital”.

“Los inversores están asustados. No saben si viene una recesión o esto es como un susto pequeño ¿En un mes esto va a estar bien, o va a ser algo de dos años porque va a haber una recesión real? Como hay tanta incertidumbre y como se tomaron algunas decisiones de pronto muy agresivas el año pasado, todos los fondos se están echando para atrás”, agrega en entrevista el también fundador de las startups colombianas Merqueo y Domicilios.com.

Guibert Englebienne, presidente de Endeavor en Argentina y cofundador de Globant, dijo en una entrevista con Forbes México con motivo de su visita al país que “las condiciones actuales de los mercados de alguna manera van a secar de flujo de venture capital y ya lo estamos viendo en que hay muchas compañías que comienzan a ajustarse el cinturón para hacer frente a un tiempo que podría llegar a ser prolongado, en el que habrá que ser mucho más razonables con los gastos”.

Englebienne toca el punto: razonar los gastos en un contexto de incertidumbre global. Y así han procedido ya varias compañías tecnológicas de América Latina. De acuerdo con Statista, el marketplace brasileño Facily prescindió de 260 personas este año; en el gigante del software de comercio electrónico VTEX, también de Brasil, despidieron a 200 personas. El invierno en la criptoeconomía hizo que Bitso, un exchange de criptomonedas, recortará a 80 empleados.

Incluso Coinbase, una de las plataformas de comercio de criptomonedas más populares, se ha visto afectada por el nerviosismo global: el 14 de junio anunció que recortará a 1,100 empleados, que equivalen al 18% de su plantilla laboral. “Parece que estamos entrando en una recesión después de un auge económico de más de 10 años”, dijo en un blog el presidente ejecutivo de Coinbase, Brian Armstrong.

Los peores presagios se abren paso en el horizonte de las startups. En mayo pasado Y Combinator, la prominente aceleradora de startups de Silicon Valley por donde han pasado la propia Coinbase, Airbnb, Dropbox, OpenSea o Rappi, envió una carta a fundadores de las startups de su portafolio advirtiéndoles lo que nadie quiere escuchar: “planificar para lo peor”, “la mejor manera de prepararse es reducir costos”, “las futuras recaudaciones de fondos serán mucho más difíciles”. La barra libre de inversión de capital privado estaría por cerrar.

CB Insights destacó este jueves: “¿Son los unicornios una raza en extinción? Ahora que estamos casi a la mitad de 2022, echamos un vistazo a los datos. La respuesta: no, en realidad no. Si bien las nuevas empresas valoradas en más de 1,000 mdd están naciendo a un ritmo más lento que el año pasado, todavía están apareciendo a un ritmo más rápido que en cualquier otro momento antes de 2021. Por supuesto, esto puede ser solo el comienzo de una recesión más profunda y un adelgazamiento de la manada de unicornios”.

Lee también: ‘Las startups paranoicas son las que sobreviven’, dice Klar ante incertidumbre global

¿Vendrá una purga de startups?

José Calderón, CEO de Robin Food (que opera en 90 ciudades de México, Brasil y Colombia), lo tiene claro: los fondos cuidarán más sus inversiones. Para él, piensan algo así como “tengo un portafolio de compañías que valoré muy alto comparado con lo que se está viendo hoy de múltiplos, tengo que cuidarlas, entonces no voy a estar enfocado en nuevas compañías, y si quisiera hacer una nueva inversión, a la valoración del año pasado no va a pasar”.

“Vamos a ver un cambio de tendencia. Varias startups están haciendo despidos, toda la agresividad que veíamos el año pasado va a cambiar. Se van a acabar muchos modelos de negocio que no tenían sus dos patas bien puestas, se va a acabar la fiesta de los grandes salarios, se está volviendo insostenible la burbuja, tú veías aumentos de sueldo de 40%, 50% anual, obviamente eso no puede perdurar en el tiempo”, añade.

Con él coincide Ana Maury Aguilar. “En las épocas de crisis es cuando se prueban los emprendimientos y al final hay una limpia, y con esto hay una bajada de valuaciones que permite darte cuenta que el mercado estaba muy muy hot, que había cosas que ya no tenían sentido, que había necesidad de regresar los pies a la tierra y decir ‘ok, todos podemos ser emprendedores, pero no todos podemos hacer emprendimientos de alta calidad o que sobrevivan a todo’”.

¿Se está viviendo la resaca de la fiesta de los últimos 18 meses? Se le pregunta a la analista senior en AC Ventures de Arca Continental, a lo que responde: “sí se puede tomar como una resaca. Es bueno porque es como calmar las aguas. Es un tiempo difícil porque a lo mejor la proyección que traías para las startups de crecimiento de 7 veces en un año tal vez no se va a dar, pero es ahora que se tienen que desarrollar otras habilidades que no tenían, como hacer mucho con poco”.

Más información: El unicornio mexicano Bitso recorta a 80 personas de su plantilla laboral

¿Se acabó la ‘barra libre’?

La respuesta inmediata es no, aún habrá dinero, pero con una contracción. Como lo advirtió Y Combinator a los fundadores de su portafolio de startups: “las futuras recaudaciones de fondos serán mucho más difíciles”. Englebienne, presidente de Endeavor Argentina, por ejemplo, es positivo: “lo que veo es que América Latina tiene ecosistemas emprendedores de clase mundial, la pandemia ha aplanado el campo de juego para que los emprendedores desde cualquier lugar del mundo puedan capturar oportunidades sin necesidad de estar en Silicon Valley”.

Aguilar asegura que habrá dinero para las startups, pero también una contracción en cuanto a tiempos. “Si antes te tomaba un par de semanas cerrar una inversión de capital, ahora te va a llevar un par de meses porque los fondos no van a regalar dinero”. Los fondos, dice la analista, serán “mucho más cuidadosos con el portafolio”, porque en la fiesta de los últimos meses adoptaron una actitud de “siempre le pegamos al correcto, [y] se van a dar cuenta que no es así”.

Te recomendamos: Coinbase recortará 18% de su plantilla en plena caída del sector

José Calderón afirma que “las valoraciones y liquidez de 2021 se acabaron ¿Van a volver a esos niveles? No lo sé ¿Si vuelven, cuándo van a volver? No lo sé. Pero eso se acabó”. No obstante, con 15 años de experiencia en el ecosistema de la región, también hace una lectura positiva: “hace 10 años era muy difícil levantar capital porque no había fondos, no existía esa cultura. Hoy en día es muy difícil de hacer algo con respecto a lo que pasó en 2021, pero muy fácil con respecto a hace cuatro años, ya ni 10 años atrás. Yo creo que va a seguir habiendo mucho emprendimiento”.

Ana Maury espera que esta coyuntura sea también un aprendizaje. El ecosistema de venture capital y startups debe aprender que para la próxima que el mercado suba “no acelerarnos tanto, ser un poco más responsables y hacer que dure. Se trata de crear negocios que tengan, que sean emprendedores calados y probados y esta es una época que va a dar para eso, donde emprendedores que decían ‘yo las puedo todas’ van a ser probados”.

Nadie sabe cuánto tiempo puede durar esta incertidumbre en los mercados, pero conviene estar listos para los próximos dos años, por lo menos. “Ya veíamos venir abajo el mercado, pero la guerra [de Rusia contra Ucrania] lo aceleró. Muchos hablan de que nos pueda pegar peor que la crisis de 2008. Nosotros somos positivos en cuanto a decir que va a durar más de un año, no va a terminar en 2022, posiblemente ni siquiera a inicios de 2023, pero creemos que va a ser un tema de 18 a 20 meses”, comparte Ana Maury Aguilar.

Esta nota fue publicada originalmente el 17 de junio de 2022.

Síguenos en Google Noticias para mantenerte siempre informado