En los últimos 10 años, la banca mexicana ha duplicado el monto de su cartera de crédito. Al cierre de 2014, este rubro valía 3,346,926 mdd, 10.3% más que en 2013. Su fortaleza: el cobro de intereses y comisiones a los usuarios.

Durante la 78 convención bancaria realizada en marzo pasado, Luis Robles Miaja, presidente de la Asociación Mexicana de Bancos (AMB), señalaba que la

banca está en su mejor momento y cuenta con las condiciones para incrementar tres veces más el valor de su cartera actual.

En ese marco, la banca se comprometió a incentivar el crédito a las empresas y anunció, además, su interés por invertir en el desarrollo de la infraestructura, a unas horas de ese compromiso.

La banca había dejado de ser clave en el otorgamiento de financiamiento al sector productivo, ya que por muchos años basó su estrategia en el crédito al consumo. De hecho, previo a la crisis de 1994, el consumo representaba 7.6% de la cartera total de la banca, mientras que el crédito destinado a la actividad manufacturera era de 17.8%. Hoy el sector financiero parece estar de vuelta para ahora sí convertirse en un motor de crecimiento en México; así lo hizo sentir el gremio en su reciente convención.

El motor de la banca

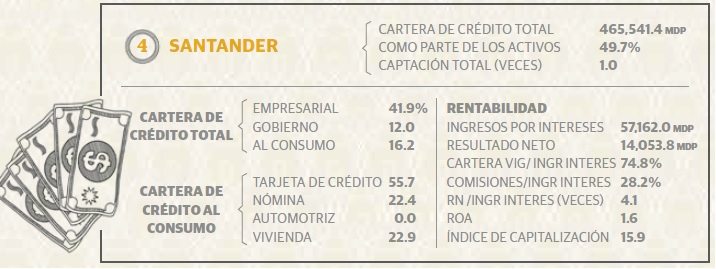

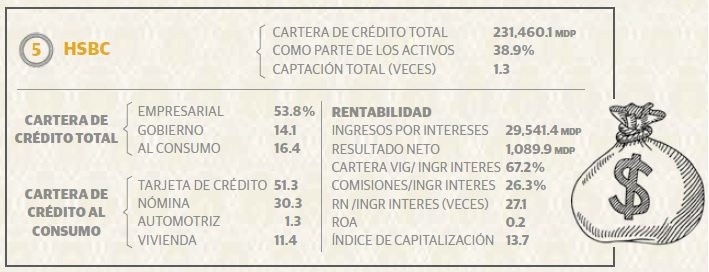

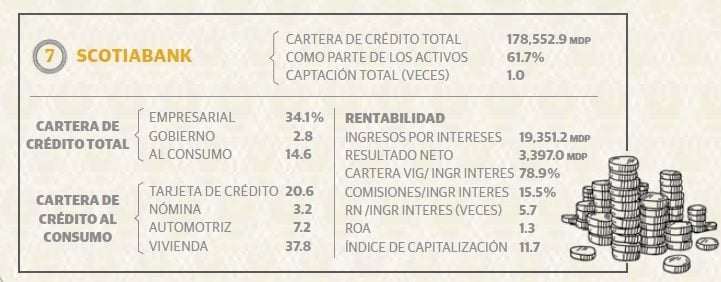

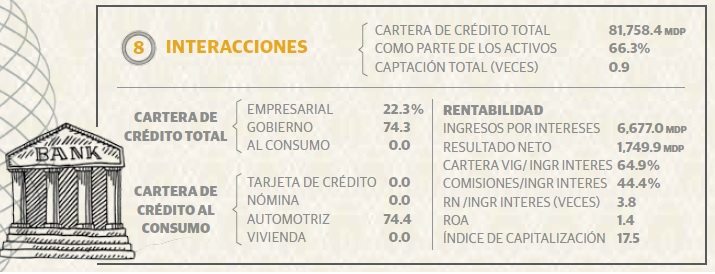

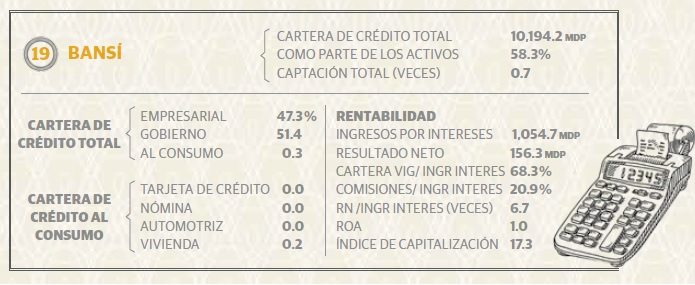

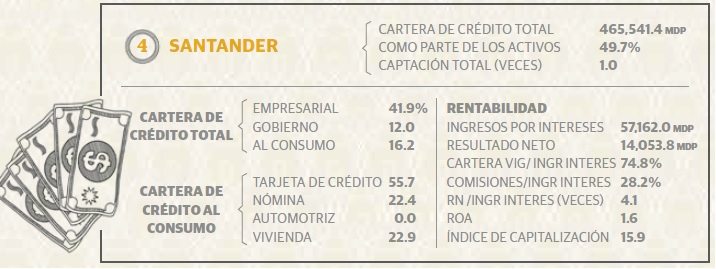

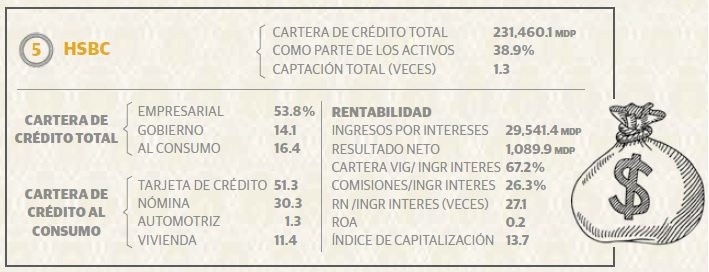

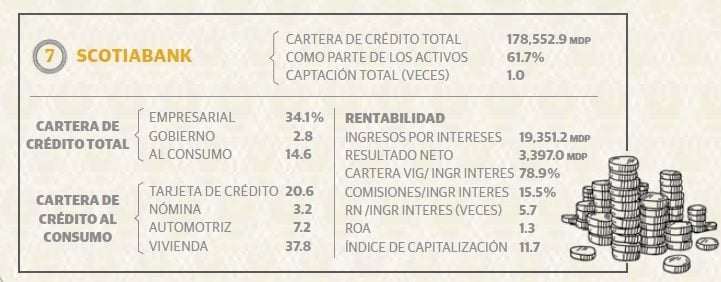

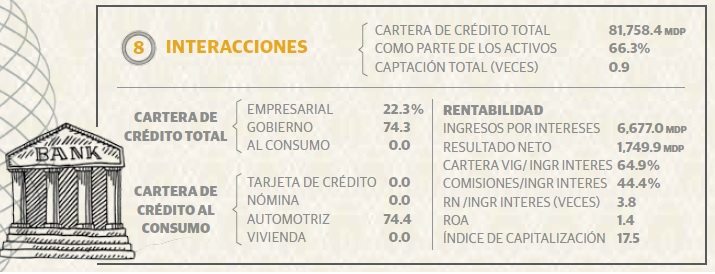

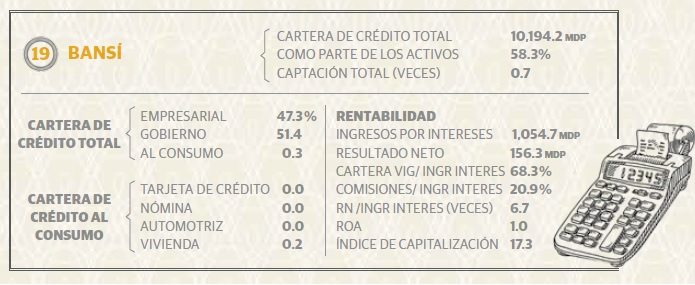

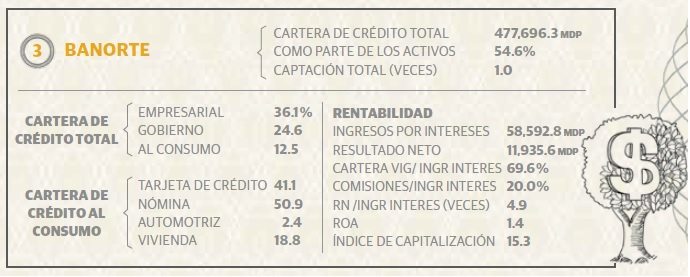

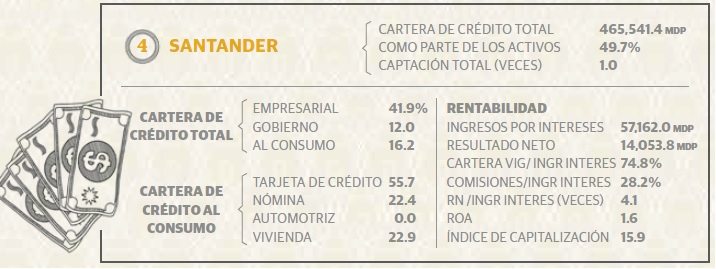

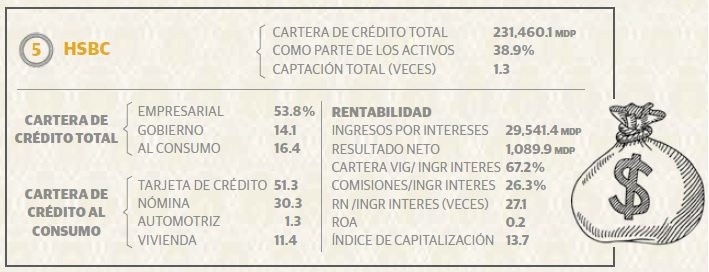

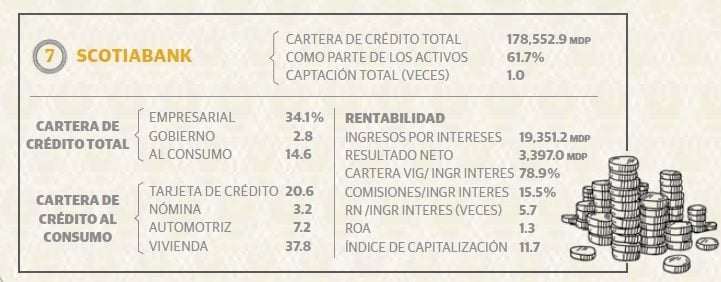

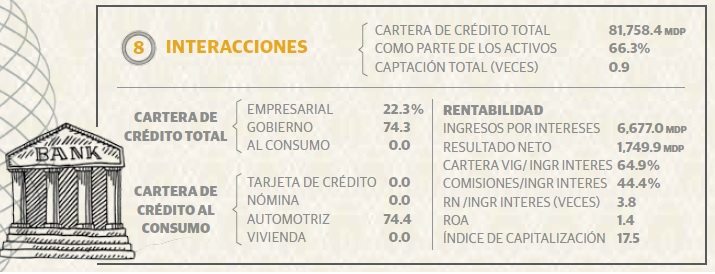

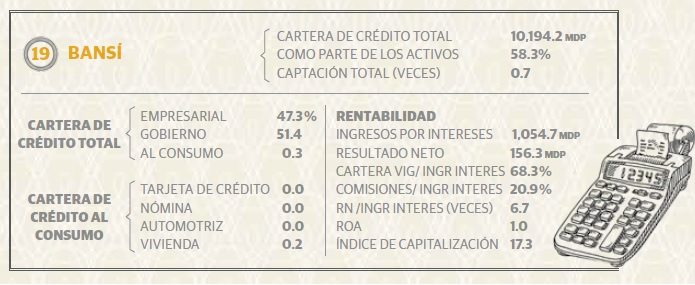

Durante el año 2014, HSBC encabeza el crecimiento de financiamiento a gobierno con 79.5%, seguido de Scotiabank con 56.1, Santander 49.2, BBVA Bancomer 42.9, Interacciones 26.7, Banorte 25.9 y Bansí 24.0%. En conjunto, estas siete instituciones acumulan 405,240 mdp, es decir 82.6% del total del financiamiento otorgado al gobierno por los 20 bancos que conforman este informe.

Sin embargo,

BBVA Bancomer es la institución que más ha prestado a las entidades de gobierno: 127,989 mdp, que representan 25.5% del total del financiamiento otorgado por el sistema bancario.

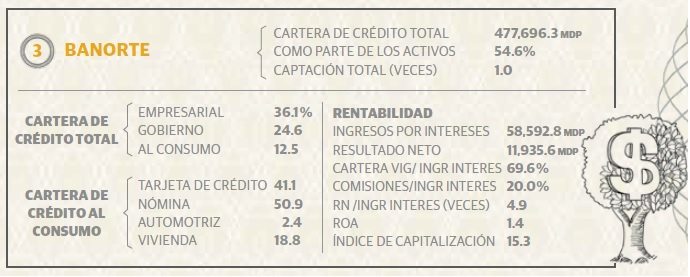

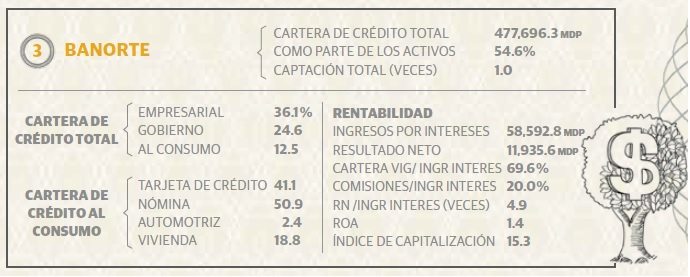

Por su parte, Banorte ha otorgado créditos al gobierno por 117,654 mdp; estas dos instituciones, junto con Interacciones y Santander, acumulan el 80.6% de todo el financiamiento al gobierno.

No todo lo que brilla…

Pese al optimismo del crecimiento del financiamiento, la banca privada aún tiene algunos retos por resolver; entre ellos, disminuir el número de fraudes, los cobros excesivos por el uso de tarjetas de crédito y la disposición para resolver con presteza los requerimientos mencionados.

Para la banca, 2014 fue un año de claroscuros. Por un lado, el crédito va en ascenso y el futuro es optimista; mientras que por otra parte, el sistema financiero registró una caída de utilidad neta de 10.1% con respecto al año anterior. En tanto que las ganancias de los 20 bancos del informe reportaron una disminución de 15.2%. Pese a este escenario, los activos totales de la banca crecieron 10.5% con respecto a 2013 y el gremio mantiene las expectativas de seguir creciendo.

En el marco de la pasada

convención bancaria, se resaltó el momento de oportunidad de desarrollo que vive México y que el otorgamiento de crédito, tanto para los consumidores como para las empresas, será determinante para que ello ocurra. Sin embargo, los retos seguirán siendo la regulación a las instituciones financieras y la baja de las tasas en el sistema bancario mexicano que, por mucho, siguen siendo de las más altas en América Latina.

Bajo este contexto,

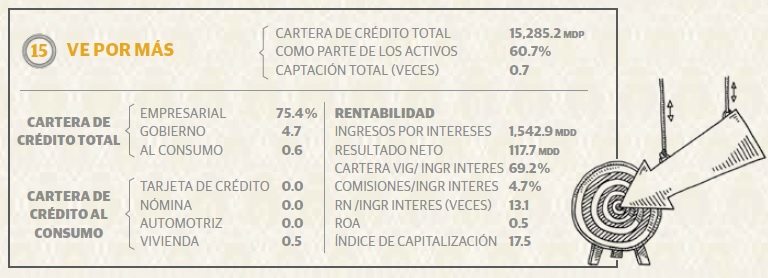

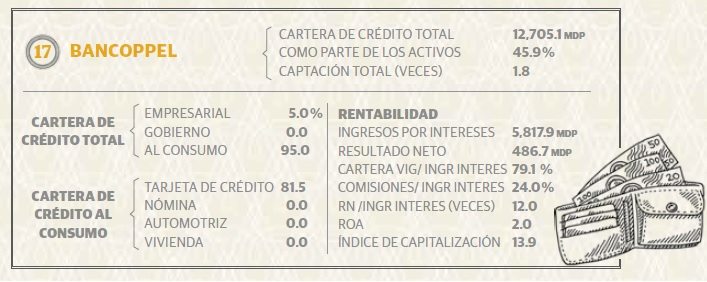

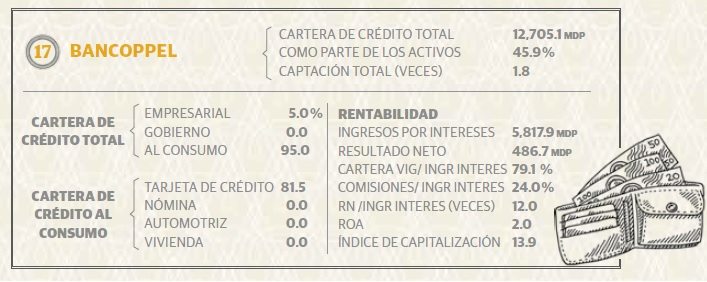

Forbes México presenta el informe sobre los pilares que sostienen a la banca en México, conformado por los 20 bancos con la mayor cartera de crédito, que concentran 95% del financiamiento del sistema bancario mexicano y generaron 470,179 mdp sólo por el cobro de intereses en 2014.