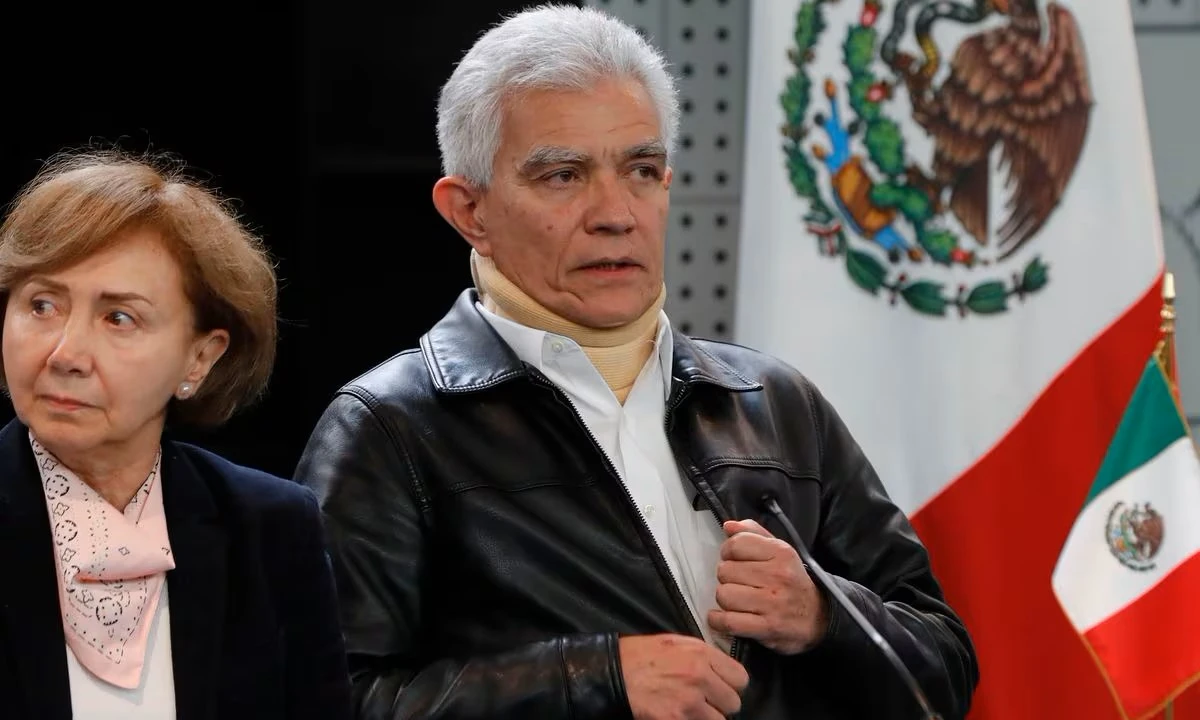

Sentado en una mesa de conferencias para 20 personas casi vacía en su sede de Houston, William “John” Berger, director ejecutivo de Sunnova Energy International. Parece relajado y confiado. La parte superior de su impecable camisa blanca está desabrochada y ningún mechón gris aún estropea su mechón de cabello negro. A los 50 años, este ingeniero de Aggie nacido en Texas y con un MBA de Harvard ha convertido a Sunnova en el segundo desarrollador de energía solar residencial más grande del país, con 2,000 megavatios de generación en los tejados de 390,000 hogares. Y, sin embargo, bromea, si te gustan los abismos, “has venido al lugar correcto”.

Sunnova ha perdido 330 millones de dólares sobre 722 millones de dólares en ingresos en los últimos 12 meses. Sus acciones cotizan alrededor de 10 dólares, un 80% menos que su máximo de 2021. Wall Street está nervioso por sus bonos: su emisión de deuda senior no garantizada por 400 millones de dólares en 2021, con vencimiento en 2026, inicialmente pagó el 5.75%, pero ahora rinde el 14%, alto incluso para los bonos basura. Pero la gran prueba, dice Berger, llegará si hay una recesión o dificultades para recaudar dinero (lo que teme más que las altas tasas). En el peor de los casos, dice, podría recortar costos en un 50%, dejar de buscar nuevos negocios y despedirse.

Los días de gloria de la energía solar residencial en Estados Unidos no fueron hace tanto tiempo. En 2022, se instaló una cifra récord de seis gigavatios de capacidad de generación máxima en 700,000 tejados, lo que elevó la energía solar residencial total a 40 GW, casi suficiente para alimentar a Los Ángeles y Filadelfia juntas. El auge fue impulsado en parte por la caída de los precios de los paneles solares y los inversores a medida que más países, incluido Estados Unidos, se lanzaron a competir contra China. Para colmo, en agosto de 2022, el presidente Biden firmó la Ley de Reducción de la Inflación, una orgía de subsidios a las energías renovables que aumentó el crédito fiscal para la energía solar del 26 % al 30 % y lo extendió hasta 2032, lo que significa que el Tío Sam se verá afectado por unos 8 dólares. mil millones al año durante al menos una década.

A pesar de todo esto, la industria solar residencial se encuentra en serios problemas. El fuerte aumento de las tasas de interés ha socavado tanto el crecimiento de la demanda de nuevos sistemas residenciales, que normalmente están financiados, como el valor de 21 mil millones de dólares en deuda emitida para instalar los sistemas existentes. Las altas tasas de interés son a lo que Sunlight Financial, un financista de energía solar residencial, culpó cuando se declaró en quiebra en octubre. (Se hizo pública en 2021 a través de un SPAC). Dos días después de que Sunlight solicitara la protección del Capítulo 11, Sunrun, con sede en San Francisco, el mayor actor en energía solar residencial con ingresos anuales de 2.3 mil millones, dijo que estaba cancelando 1.2 mil millones en buena voluntad, principalmente de la adquisición de Vivint Solar por 3,200 millones de dólares en 2020.

El aumento de las tasas de interés está llamando la atención sobre otros problemas en una industria construida no sólo sobre dinero barato sino también sobre una contabilidad sospechosa y un régimen de crédito fiscal (nacido en 2005) que ha propiciado reclamaciones agresivas (y en algunos casos fraudulentas). Sunrun, cuyas acciones han bajado un 90% desde su máximo de 2021, enfrenta una presión continua de los vendedores en corto que alegan que ha reclamado créditos fiscales inflados. Como observó Warren Buffett, “no se sabe quién ha estado nadando desnudo hasta que baja la marea”. En respuestas enviadas por correo electrónico a Forbes, Sunrun defendió todas sus prácticas como apropiadas.

Los cortos tienen algo de compañía. Un denunciante de la industria le dijo al IRS que las reclamaciones de créditos fiscales inflados son endémicas en toda la industria solar residencial. El IRS no habla, pero el abogado del denunciante cree que la agencia todavía está investigando las afirmaciones del hombre, lo que eventualmente podría generarle una gran recompensa del 15% al 30% de los fondos recuperados.

Gordon Johnson, cuya firma boutique de investigación de acciones de Nueva York atiende principalmente a vendedores en corto, llega incluso a comparar el peligro actual de la industria solar residencial con la debacle de las hipotecas de alto riesgo de hace 15 años: “Es una deuda Ponzi. Emiten perpetuamente más deuda para financiar estos proyectos que no generan el efectivo que dicen”.

No se trata sólo de vendedores en corto hablando de su propio libro. “Habrá algún tipo de ajuste de cuentas”, predice John Berlau, director de política financiera del Competitive Enterprise Institute, un grupo de expertos libertario en Washington, D.C.

“Debido a la bondad percibida de la industria, no recibieron todo el escrutinio que tendrían otros sectores”.

Lee más: Lista Forbes: estas son las 100 mujeres más poderosas del mundo

POR QUÉ LA INDUSTRIA SOLAR RESIDENCIAL ESTÁ EN PELIGRO DE IMPLOSIÓN

El negocio solar residencial siempre se ha enfrentado a un gran obstáculo: los altos costes iniciales. Un nuevo sistema solar residencial de 7.5 kilovatios para tejado cuesta entre 20,000 y 45,000 dólares. Ese gasto se mitiga algo por el código tributario, pero reclamar subsidios federales no es sencillo. Un crédito fiscal federal individual debería eventualmente devolver el 30% de esa cuenta al propietario de la vivienda, pero el crédito no es reembolsable, lo que significa que solo puede reclamarlo contra los impuestos sobre la renta que pagó o adeuda durante el año en que instaló los paneles. No recibirá un cheque de subsidio del Tío Sam, aunque puede transferir cualquier crédito no utilizado para compensar impuestos en años futuros. El resultado final: la mayoría de las familias no pueden (o no quieren) pagar de su bolsillo el costo inicial de la instalación.

Las dos principales soluciones de la industria dependen del dinero barato. Una es prestar a los propietarios solventes el precio total de la instalación, que en teoría pueden cubrir (normalmente en 20 o 25 años) con facturas de electricidad más bajas y los créditos fiscales que eventualmente reciban. Los instaladores a veces ofrecen tasas inferiores a las del mercado para estos préstamos, incluyendo el gasto de intereses adicional en su cargo inicial. A continuación, los préstamos al consumo se titulizan y venden. Ese es el modelo utilizado por Sunlight, ahora en quiebra, y por GoodLeap, el líder del mercado de préstamos solares. Cuando las tasas son bajas, es un negocio extraordinariamente lucrativo. El cofundador y director ejecutivo de GoodLeap, Hayes Barnard, ha aprovechado este expreso del dinero barato hasta alcanzar un patrimonio neto de 3,700 millones de dólares, suficiente para ocupar un lugar en la lista de Forbes de los 400 estadounidenses más ricos.

El otro enfoque es más antiguo. El instalador (Sunnova o Sunrun, por ejemplo) sigue siendo propietario de los paneles del tejado y el propietario de la vivienda firma un acuerdo de compra de energía (PPA) normalmente de 20 años para comprar el jugo. Eso permite a las empresas solares, o a sus inversores, reclamar un crédito fiscal similar del 30% para la inversión en energía solar. Este método de financiación estaba perdiendo cuota de mercado, pero la Ley de Reducción de la Inflación le dio un impulso al permitir la venta directa de créditos fiscales a las energías renovables.

Sin embargo, incluso antes de la Ley de Reducción de la Inflación, los Sunruns y Sunnovas del mundo podían recaudar miles de millones vendiendo créditos fiscales indirectamente a corporaciones rentables con grandes facturas fiscales que compensar. Estos inversores de “capital fiscal” aportan el 30% del costo y luego recuperan casi todo su dinero en dos años en forma de créditos fiscales, más el halo de invertir en energía verde y un rendimiento adicional. Los grandes actores en este mercado incluyen Alphabet, Meta, Bank of America, JPMorgan Chase, U.S. Bank y Wells Fargo.

En este modelo, el financiamiento de deuda (en forma de valores respaldados por activos) cubre la mayor parte del 70% restante. Y cuando las tasas de interés estaban en mínimos históricos, los inversores en renta fija hicieron cola para comprar bonos solares a precios similares a los de la deuda corporativa de alta calidad. Sunnova ha emitido 4,500 millones de dólares y Sunrun 3,500 millones de dólares en valores respaldados por activos en la última década. Pero ahora que los inversores pueden obtener un 5% sin riesgo en fondos del mercado monetario, exigen rendimientos mucho más altos. “Hay que reflejar el hecho de que las tasas de interés han subido, por lo que la estructura de costos es más alta”, dice Berger de Sunnova con un suspiro.

“LA LIQUIDEZ QUE FLUYE HACIA EL ESPACIO DE LAS TECNOLOGÍAS LIMPIAS ESTÁ CAYENDO. LA GENTE TRABAJA CON TIEMPO PRESTADO”.

William “John” Berger, director ejecutivo de Sunnova

Carson Block se hizo famoso por primera vez exponiendo contabilidad dudosa en empresas chinas. Su empresa en Austin, Texas, Muddy Waters Capital, lleva el nombre de un proverbio chino que dice que se pescan más peces en aguas turbias. Durante más de un año, el abogado de 47 años convertido en activista vendedor en corto ha estado apuntando a Sunrun, argumentando que ha utilizado suposiciones indebidamente agresivas para inflar las valoraciones de los sistemas solares residenciales, engañando a los inversores y reclamando beneficios fiscales excesivos.

Se podría perdonar a uno por pensar que establecer la base de un sistema solar para fines de crédito fiscal es sencillo: ¿cuánto costó comprar los paneles, los inversores y el equipo, y luego contratar a algunos tipos para atornillarlo al techo? Así es como lo hacen los propietarios.

Por el contrario, en el segmento de PPA, la práctica habitual (hasta ahora permitida por el IRS) es evaluar el valor de los sistemas de tejados a efectos tanto del crédito fiscal por inversión como de la financiación, sobre la base del valor actual neto de los ingresos que producen. Eso implica muchas suposiciones: sumar todos los flujos de efectivo futuros esperados, principalmente de los pagos de los clientes por la electricidad durante 20 años, y restar el mantenimiento previsto y otros costos, y luego aplicar una tasa de descuento.

Block afirma que, como parte de estos cálculos, Sunrun ha subestimado tanto los costos de mantenimiento anual como la velocidad a la que se degrada la producción de un sistema solar, al mismo tiempo que no ha reservado efectivo para cubrir la responsabilidad futura de enviar trabajadores a desatornillar los paneles viejos del techo en 20 años. Sunrun defiende su contabilidad diciendo, por ejemplo, que no necesita reservar para mudanzas según los Principios de Contabilidad Generalmente Aceptados porque los sistemas tienen una vida útil superior a 20 años.

Otra práctica de tasación de Sunrun que Block considera atroz: al contabilizar los flujos de efectivo futuros esperados, Sunrun incluye el valor del próximo crédito fiscal a la inversión del 30%. Es decir, el valor tasado de un sistema, supresentado con el fin de reclamar un crédito fiscal, incluye el valor de ese mismo crédito fiscal. “Es una interpretación absurda de lo que pretendía el Congreso”, dice Block.

Sunrun sostiene que la práctica “es un estándar de la industria” y refleja la economía del acuerdo, ya que los inversionistas del impuesto corporativo cuentan con ello. Pero en junio pasado, el Tribunal de Reclamaciones Federales de Estados Unidos, en una opinión que desestimó una moción de juicio sumario, concluyó que Alta Wind, un gran parque eólico terrestre en California, no tenía derecho a incluir en su base de costos a efectos de crédito fiscal ninguna “prima asociada” con el valor previsto de una subvención” de subsidios a las energías renovables. El abogado Keith Martin, que se especializa en transacciones e impuestos en Norton Rose Fulbright en Washington, advierte que el IRS o los tribunales futuros podrían aplicar la misma lógica al crédito fiscal solar residencial.

A finales de octubre, Block levantó otra señal de alerta: Sunrun informó a los inversores de más clientes activos que al gobierno, que exige que las empresas detallan la cantidad de sistemas que están completos, conectados y en servicio. El informe de Block dice que la discrepancia hace que parezca que en 2022, Sunrun reclamó 205 millones de dólares en créditos fiscales para 14,390 sistemas que no existen. Sunrun dice que ambos conjuntos de números son precisos pero miden cosas diferentes: sólo los clientes a los que se les factura activamente son reportados a los federales, mientras que sus informes a los inversionistas incluyen a “clientes que pagaron por adelantado su contrato de servicio o cuyo sistema está instalado pero la facturación aún no ha comenzado”.

TECHO ELÉCTRICO

DESPUÉS DE UNA DÉCADA DE AUGE, LA ENERGÍA SOLAR RESIDENCIAL AHORA PROPORCIONA EL 2% DE TODA LA ELECTRICIDAD Y EL 6% DE LA ELECTRICIDAD VERDE EN LOS EE. UU.

Si bien los vendedores en corto han dirigido su fuego más duro a Sunrun, el aspirante a denunciante le ha informado al IRS sobre lo que él cree que es una inflación inadecuada desenfrenada de las tasaciones solares por parte de múltiples actores de la industria con el fin de reclamar créditos fiscales por inversión excesiva. El hombre, un financiero que se quemó al invertir en una empresa solar que quebró, presentó sus reclamos por primera vez al IRS en 2018. Robert Knuts, socio de Sher Tremonte en Nueva York (y ex agente de la SEC), representa al denunciante. . Dice que su cliente ha seguido proporcionando información al IRS, lo que sugiere que la investigación está en curso, aunque la discreta agencia no lo confirma.

Mientras tanto, Sunrun ha revelado en presentaciones ante la SEC que uno de sus fondos de inversión y tres de sus inversores están siendo auditados por el IRS sobre cómo calcularon el valor justo de mercado a efectos del crédito fiscal. Sunrun ha indemnizado a los inversores por tales afirmaciones y la empresa minimiza el riesgo de auditoría y le dice a Forbes que “no nos ha quitado mucho tiempo”.

Dean Zerbe, un abogado de Washington que redactó la ley de denuncia de irregularidades del IRS en la década de 2000 mientras se desempeñaba como asesor fiscal del senador Chuck Grassley (R., Iowa), señala que si bien el IRS se dedica a la “caza mayor”, los actores de las energías renovables, dado que la oscuridad de algunos temas—podría escapar con una advertencia de “salir y no pecar más”.

Aun así, Block y Johnson especulan que si el IRS adopta una postura, los inversores podrían tener que reembolsar miles de millones en créditos inflados. Existe un precedente particularmente notable al respecto. En 2019, Berkshire Hathaway de Buffett tuvo que registrar un gasto fiscal de 377 millones de dólares para revertir los créditos fiscales que había obtenido a través de DC Solar, una empresa con sede en Benicia, California, que recibió 912 millones de dólares de inversores que pensaban que estaban comprando 17,000 unidades portátiles de energía solar y generadores. Excepto que los generadores no existían. Jeff y Paulette Carpoff, marido y mujer fundadores de DC Solar, ahora cumplen 30 y 11 años en la prisión federal, respectivamente, por su esquema Ponzi. Berkshire está demandando al auditor de DC Solar, CohnReznick, y al tasador Novogradac & Company por no detectar el fraude. (Ambas empresas han negado su responsabilidad).

De vuelta en Houston, Berger desea diferenciar Sunnova de Sunrun. Dice que Sunnova tiene cientos de millones en reservas de efectivo para pagar eventuales remociones de tejados; que no cuenta el crédito fiscal a la inversión para aumentar las tasaciones y obtener más créditos fiscales; y que informe los mismos totales de clientes al gobierno y a los inversores. Berger no elude el debate sobre otras técnicas de tasación: “La complejidad asociada a la contabilidad es nuestro mayor problema. A todos nos gustaría que la complejidad desapareciera”.

Hay que darle crédito a Berger: ha podido atraer capital a lo largo de los años, incluso si sus retornos han sido mixtos. Las conexiones profundas de Texas ayudan. Jugó fútbol americano en la escuela secundaria en Bryan-College Station, estudió ingeniería civil en Texas A&M y luego comenzó en Enron, donde trabajó en una mesa de operaciones. Después del colapso de Enron, se dirigió a la Escuela de Negocios de Harvard y luego regresó a Houston, donde inició una serie de negocios de energía renovable no muy exitosos, que iban desde una empresa financiera y de instalación solar residencial hasta una refinería de biodiesel que luego fue abandonada.

Berger fundó Sunnova en 2012 y recaudó 170 millones de dólares en una oferta pública inicial de 2019. Su marcaEl límite máximo alcanzó cerca de 6 mil millones en 2021. Allí, Berger aplicó una lección aprendida en sus primeros días: es demasiado difícil construir un ejército de instaladores regional o nacional. “No se puede escalar la mano de obra”, dice. Desde el principio, Sunnova ha subcontratado todo el trabajo de instalación localmente y opera solo una flota de mantenimiento (380 camiones en todo el país) para responder a los problemas con los sistemas.

Dadas las dificultades de la industria, Berger ahora está luchando. Para mantener flujos de efectivo saludables para los valores respaldados por activos más antiguos, Sunnova compró millones en préstamos solares morosos, en los que los propietarios dejaron de pagar y los técnicos tuvieron que desenroscar los paneles. Por ejemplo, ha recomprado casi 4 millones de dólares en préstamos en mora de una emisión de 2019, lo que le permite reportar morosidades de solo el 2.5%, en lugar del 4.25%, y eludir los factores desencadenantes contenidos en los contratos de bonos. Eso hace que el efectivo siga fluyendo por la cascada de reclamaciones. (El efectivo se destina primero a gravar a los inversionistas de capital, luego a la deuda senior, a la deuda subordinada y finalmente al capital común de Sunnova).

“La gestión de la morosidad mediante la compra de préstamos incobrables hace que el rendimiento de los préstamos solares de Sunnova parezca mejor que la realidad”, dice Johnson, el analista de Nueva York que es bajista en materia de energía solar.

Berger cree que se avecina una recesión, pero insiste en que en tiempos difíciles, los hogares recortarán otros gastos e incluso dejarán de pagar su hipoteca antes de dejar de pagar su factura de electricidad. Eso es debatible. Según la Asociación Nacional de Directores de Asistencia Energética, alrededor del 16% de los hogares estadounidenses estaban atrasados en el pago de sus facturas de electricidad en marzo. Por el contrario, sólo el 1.7% de los propietarios están atrasados en el pago de sus hipotecas.

Más allá de las tasas de interés y los temores de recesión, Berger tiene otro problema: California. La demanda en el Estado Dorado, que representa el 38% de la base solar residencial existente del país, se ha visto afectada por las normas que impiden que los nuevos sistemas residenciales vendan energía a la red (los instalados antes de abril de 2023 todavía pueden hacerlo). Eso significa que los nuevos clientes necesitan comprar baterías caras para almacenar el exceso de energía generada cuando brilla el sol. Berger ha recortado su fuerza de ventas en California y está impulsando las baterías Tesla Powerwall, que también califican para el crédito del 30%. “La gente simplemente va a cortar el cable”, dice, cuando se dan cuenta de que pueden sobrevivir sin las compañías eléctricas, que este adicto a los subsidios denuncia, sin aparente ironía, como “monopolios regulados comunistas, socialistas e ineficientes”.

Berger cuenta con esa ineficiencia. Su esperanza es que las empresas de servicios públicos mal administradas sigan aumentando los precios de la electricidad, lo que le permitirá aumentar sus precios también. También apuesta por recibir aún más donaciones gubernamentales. Por ejemplo, está aprovechando un nuevo programa del Departamento de Energía por 3,000 millones de dólares en garantías de préstamos sobre la deuda que Sunnova emitirá en los próximos años para instalar energía solar en unos 100,000 hogares, algunos en Puerto Rico, que tiene una red eléctrica notoriamente inestable y alta precios de la electricidad.

En 2023, Sunnova recaudó 900 millones de dólares en deuda respaldada por activos solares y 500 millones de dólares en capital fiscal, frente a los 1,100 millones de dólares en deuda y 600 millones de dólares en capital que recaudó en 2022. Las pérdidas de este año son cuatro veces los niveles del año pasado. La empresa nunca ha obtenido beneficios.

Si no puede recaudar más dinero, Berger dice que las participaciones minoritarias de Sunnova en los sistemas existentes seguirán generando 100 millones de dólares al año en flujo de caja antes de gastos. Se deshará de las ventas y el marketing, de las finanzas y del ámbito jurídico… y de sí mismo. (Estará bien. Ha retirado 9 millones de la mesa a través de la venta de acciones). Sólo quedarán la facturación y los cobros, 380 camiones de mantenimiento y sus técnicos.

“La liquidez que fluye hacia el espacio de las tecnologías limpias está cayendo”, se preocupa Berger. “La gente trabaja con tiempo prestado”.

Esta historia aparece en la edición de octubre/noviembre de 2023 de la revista Forbes US.

Te puede interesar: Reducir los consumos, vital para conseguir ciudades sostenibles