La interacción de las personas ante el crédito se mueve de acuerdo con diversos factores, uno de ellos es la edad.

A partir de la inteligencia de negocio generada por Círculo de Crédito hemos identificado prácticas en las que según la generación a la que perteneces, es la forma o uso que le das a los diversos productos crediticios, por ejemplo, un insight es que las nuevas generaciones usan la tarjeta de crédito como un medio de pago, no como un medio de financiamiento.

La generación Z, busca un medio de pago para solventar gastos de aplicaciones, plataformas de comida y transportación, envíos, todo lo que se relaciona con este mundo de consumo digital, y esta necesidad ha movido la balanza y hemos identificado un aumento del 80% en las peticiones de crédito.

Para entender un poco más la relevancia de la participación de esta generación en el ecosistema financiero, del 100% de las consultas de historial de crédito que tenemos en Círculo de Crédito, más del 21% se refleja sobre esta generación.

PREFERENCIA POR LO DIGITAL

Uno de los indicadores más destacados que encontramos en la data de Círculo de Crédito, tiene que ver con la preferencia por los productos financieros digitales, mismos que en los últimos años han marcado un aumento generalizado entre todas las generaciones, por ejemplo, los Millennials y Gen X, marcaron una preferencia por más del 200% en 2022 y la generación Z marcó un crecimiento en preferencia de un 400% en la misma referencia de tiempo.

Algo que destaca respecto al comportamiento y preferencia tiene que ver con los tiempos de respuesta, la versatilidad de los productos y la experiencia centrada en el cliente ya no es lo que la instituciones tienen para darte, sino la respuesta a las necesidades de cada usuario.

No te puedes perder este texto de Juan Manuel Ruiz Palmieri: Los Burós de Crédito en México: la visibilidad de lo invisible

LOS MÁS JÓVENES Y EL CRÉDITO

Los más jóvenes están relacionados con el crédito, incluso antes de ser clientes de una institución financiera, y lo hacen por medio de su entorno (familiares y amigos), cada vez que quieren hacer un pago, pedir un taxi de plataforma, recibir algo por delivery, ahí empiezan su relación con el crédito, saben para qué sirve y los beneficios que les brinda, lo que tenemos que fortalecer es su relación con los productos y cómo darles el mejor uso.

Pongamos un ejemplo, el más pequeño de la casa, puede tener 15 años, pero quiere jugar en línea, y pedir una pizza mientras pasa de nivel, tan solo ahí ya interactuó en dos ocasiones con el uso del crédito, su consumo es 100% digital, así es como se entera de ofertas, promociones, descuentos especiales en consumo, meses sin intereses, puntos o recompensas. Aprenden que el crédito como forma de pago les brinda beneficios, el principal: obtener mayor tiempo de pago, “compro ahora, pago después”.

Si bien tienen aprendizajes, lo que no saben a profundidad es el manejo y administración de los créditos. Ellos no suelen indagar más allá y las instituciones no suelen explicar los detalles.

Hasta que empiezan a usar los créditos de manera personal es que conocen a detalle las especificidades del uso, como diferenciar entre fechas de pago, de corte, tasas de interés, anualidades o seguros, entre otros.

Recuerda que “Contante y Sonante” es la sección de opinión de +Dinero. Consúltala aquí

Aprender el “buen manejo de los créditos” se hace de poco a poco y de forma intuitiva. Es por esto que para los jóvenes se vuelve una forma de reconocer que pueden tener la capacidad de organizarse, aprender y, sobre todo, de demostrarlo a un tercero: las instituciones crediticias y financieras.

De ahí también que se comprueban las cifras mostradas arriba, ya que las marcas e instituciones financieras consideran a los jóvenes como clientes potenciales. Incluso, algunas instituciones crediticias buscan llegar a ellos de manera rápida y sencilla con las plataformas digitales.

Con esta motivación, parece que el énfasis está en distinguirse de la competencia u otras opciones del mercado, ser atractivos y brindar mayores beneficios. Sin embargo, se pone mayor esfuerzo en la colocación de créditos que en la atención a su manejo y administración, ahora es responsabilidad de quienes estamos en el sector financiero instruir a los más jóvenes en materia de educación financiera y en el correcto manejo de los créditos.

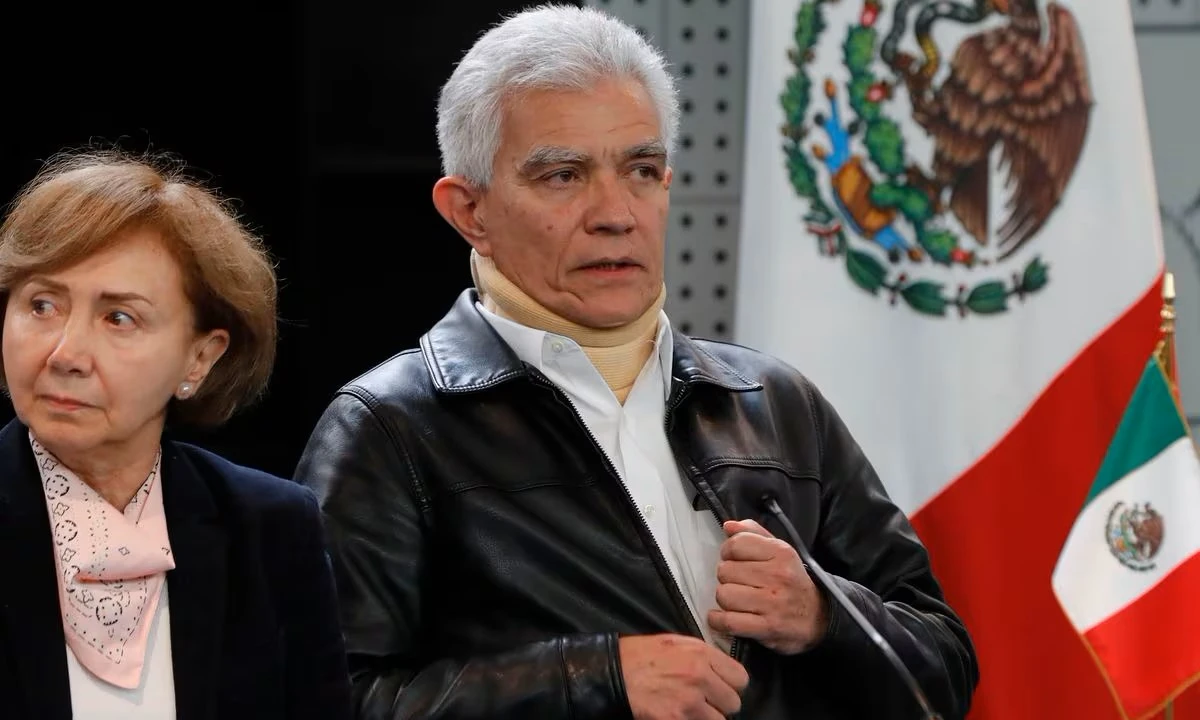

* Juan Manuel Ruiz Palmieri es CEO de Círculo de Crédito.

Las opiniones expresadas son sólo responsabilidad de sus autores y son completamente independientes de la postura y la línea editorial de Forbes México.

¿Te gusta informarte por Google News? Sigue nuestro Showcase para tener las mejores historias