El experto asegura que no hay nada que justifique la subvaluación sea tan alta.

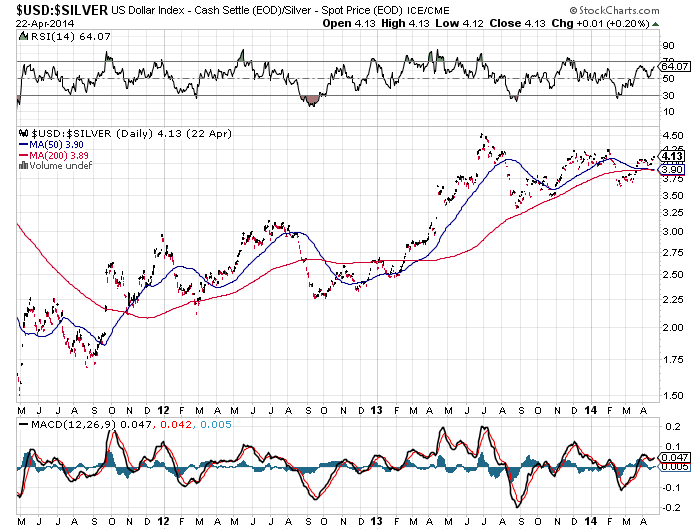

De acuerdo a sus observaciones, el mercado de la plata en el Comex (Commodity Exchange) es el que tiene la mayor posición corta (bajista) concentrada de todas las materias primas que ahí se intercambian. Explica que ocho grandes “traders” liderados por JP Morgan, son los responsables de esta que es la más alta concentración bajista, y por tanto de que el metal precioso esté tan subvaluado.

Desde luego, Butler opina que el mercado es manipulado y que, aunque es posible que esa manipulación continúe a través de más contratos cortos que podrían tirar aún más las cotizaciones, “no puede durar para siempre”. Aunque por caminos diferentes, llega a las mismas conclusiones que las nuestras en la Nueva Escuela Austríaca de Economía: tarde o temprano “el Comex tendrá que cerrar”. Esto se debe a que mayores ventas en corto “no satisfarán la demanda física que excederá a la oferta disponible”, asegura.

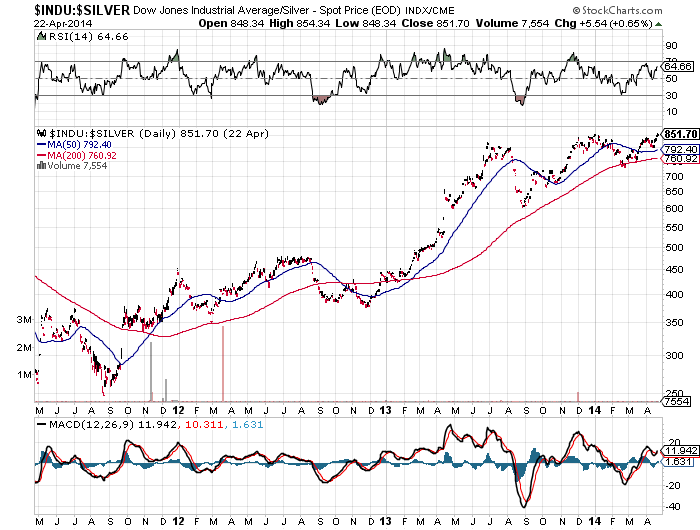

Como es obvio, todo aquel que mire solo el desempeño del precio la plata después de su máximo de hace tres años, verá números rojos. Y es que como dice Butler, no había manera de que se convirtiera en el “activo más subvaluado del mundo” teniendo retornos positivos. Recuerda que cuando el metal precioso se vendía en cinco dólares la onza troy, nadie creía que se llegaría a disparar 10 veces más, algo que ocurrió en abril de 2011 cuando llegó a 49.80 dólares en el mercado spot de Nueva York. Por eso, afirma, que esté tan subvaluado es una buena noticia.

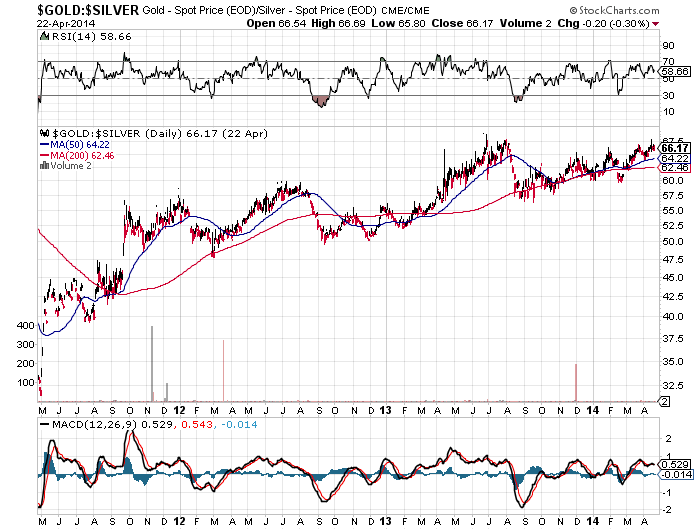

En suma, podemos decir que de los dos metales preciosos monetarios, el oro y la plata, la segunda ofrece el mayor potencial de crecimiento. Pese a los discursos en contra, el mercado alcista mayor en ambos está lejos de terminar.

El experto asegura que no hay nada que justifique la subvaluación sea tan alta.

De acuerdo a sus observaciones, el mercado de la plata en el Comex (Commodity Exchange) es el que tiene la mayor posición corta (bajista) concentrada de todas las materias primas que ahí se intercambian. Explica que ocho grandes “traders” liderados por JP Morgan, son los responsables de esta que es la más alta concentración bajista, y por tanto de que el metal precioso esté tan subvaluado.

Desde luego, Butler opina que el mercado es manipulado y que, aunque es posible que esa manipulación continúe a través de más contratos cortos que podrían tirar aún más las cotizaciones, “no puede durar para siempre”. Aunque por caminos diferentes, llega a las mismas conclusiones que las nuestras en la Nueva Escuela Austríaca de Economía: tarde o temprano “el Comex tendrá que cerrar”. Esto se debe a que mayores ventas en corto “no satisfarán la demanda física que excederá a la oferta disponible”, asegura.

Como es obvio, todo aquel que mire solo el desempeño del precio la plata después de su máximo de hace tres años, verá números rojos. Y es que como dice Butler, no había manera de que se convirtiera en el “activo más subvaluado del mundo” teniendo retornos positivos. Recuerda que cuando el metal precioso se vendía en cinco dólares la onza troy, nadie creía que se llegaría a disparar 10 veces más, algo que ocurrió en abril de 2011 cuando llegó a 49.80 dólares en el mercado spot de Nueva York. Por eso, afirma, que esté tan subvaluado es una buena noticia.

En suma, podemos decir que de los dos metales preciosos monetarios, el oro y la plata, la segunda ofrece el mayor potencial de crecimiento. Pese a los discursos en contra, el mercado alcista mayor en ambos está lejos de terminar.

Contacto:

Twitter: @memobarba

Facebook: facebook.com/memobarba

email: [email protected]

Blog: http://inteligenciafinancieraglobal.blogspot.mx

*Las opiniones expresadas son sólo responsabilidad de sus autores y son completamente independientes de la postura y la línea editorial de Forbes México.