Por César Martínez Aznárez

Por César Martínez Aznárez

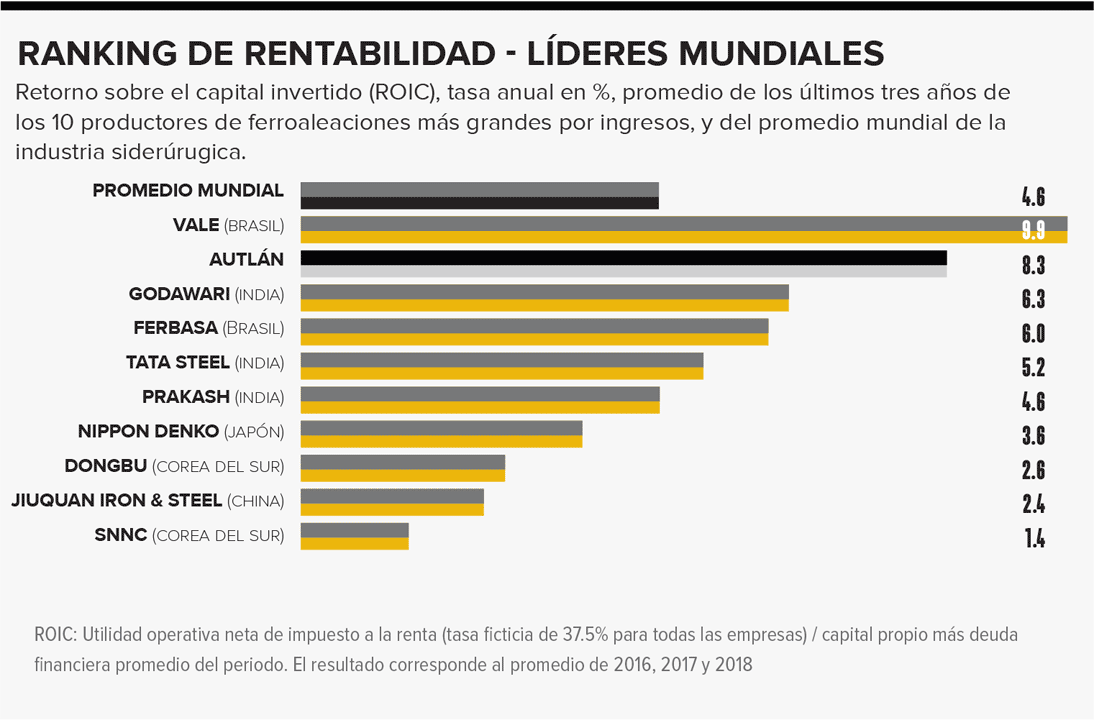

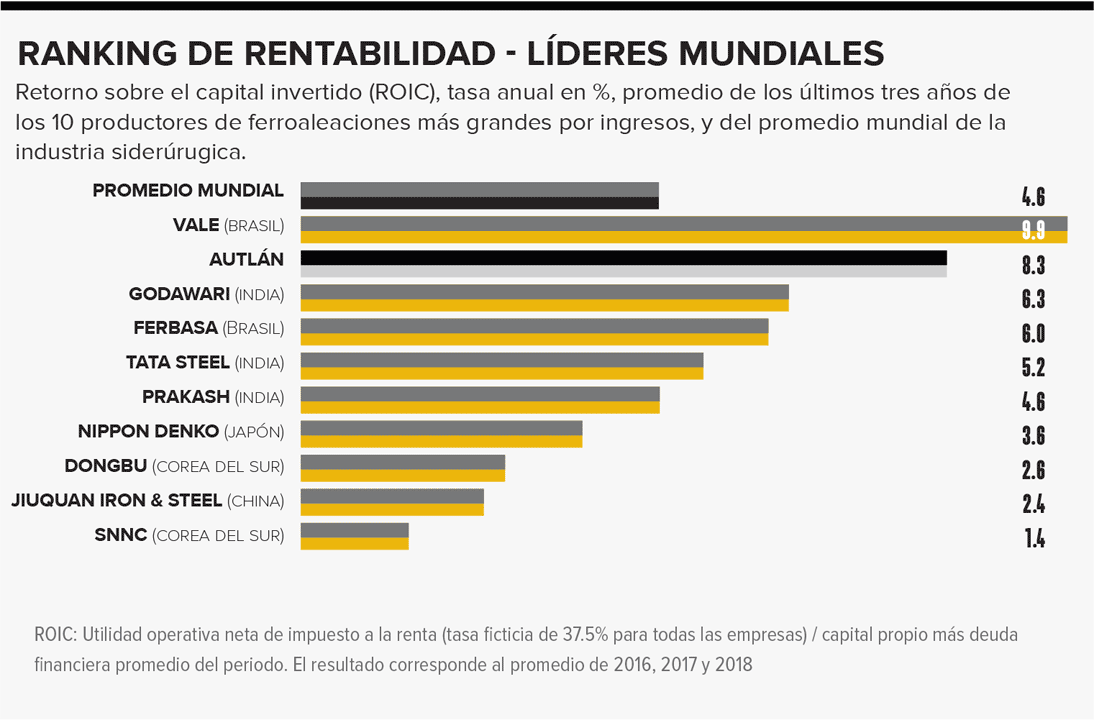

El capital invertido en la Minera Autlán es el segundo más rentable entre los 10 productores con los mayores ingresos de su sector en el mundo, solamente detrás de lo invertido en el gigante brasileño Vale.

El rendimiento en la empresa mexicana es de 8.3%; por tanto, duplica a la rentabilidad de la industria siderúrgica mundial, de 4.6%, y es superior a la obtenida por los proveedores de ferroaleaciones (el nicho en donde opera Autlán), de 7.5%, según cálculos elaborados con datos de la agencia financiera S&P Capital IQ (tasa ROIC, retorno sobre el capital invertido).

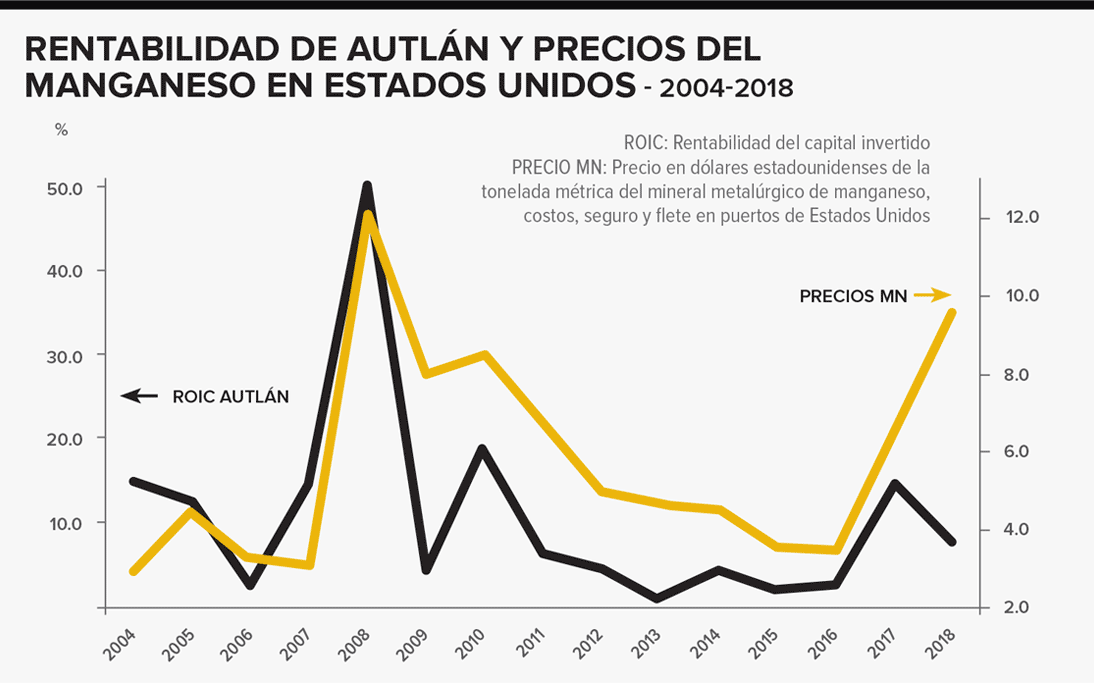

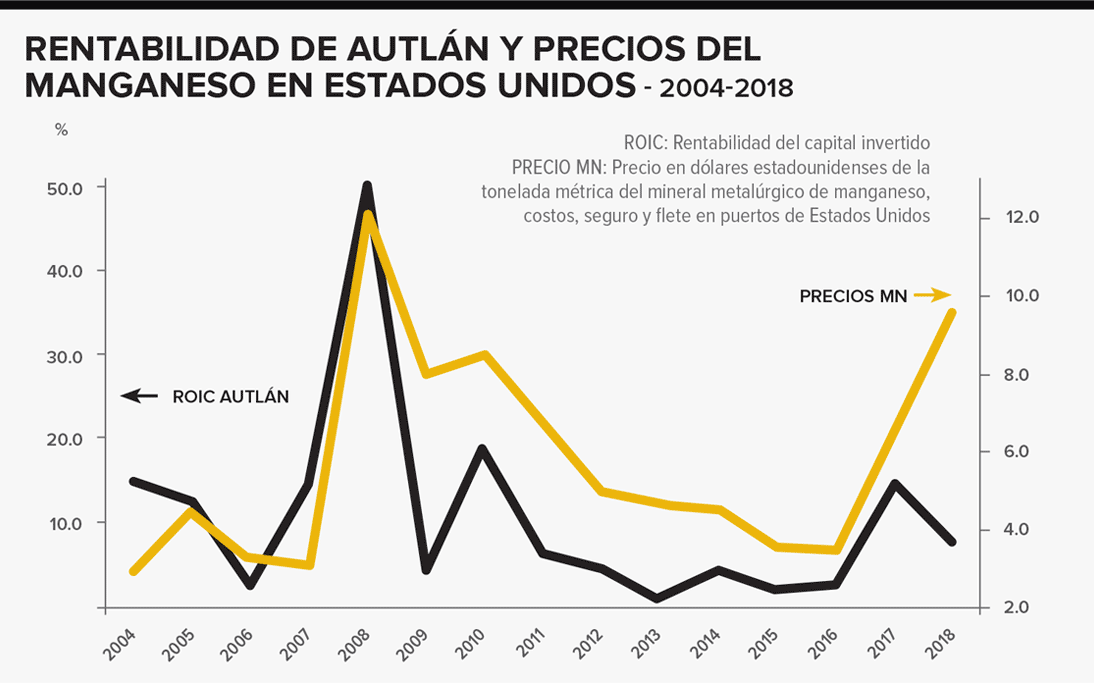

Las cifras son promedios del trienio 2016-2018, un recurso usado para atenuar los resultados extraordinarios. Los productores de ferroaleaciones son proveedores de los fabricantes de acero, cuya industria es muy volátil y repercute en los resultados, por ejemplo, de Autlán, donde la producción principal es el mineral y las ferroaleaciones de manganeso, y cuyos ingresos y rentabilidad han sido, por ello, sumamente variables. La tendencia de la rentabilidad de Autlán, desde luego, está correlacionada con el precio del manganeso.

Óscar Maldonado es director general de la empresa desde comienzos de 2013 y, por lo tanto, aquellas comparaciones favorables con las referencias internacionales deben atribuirse a su gestión.

Sin embargo, usando también la rentabilidad del capital invertido como indicador, la comparación de la gestión de Maldonado con la del anterior director general, José Madero Marcos, no es favorable.

En este sentido, durante el sexenio 2013-2018, Maldonado cosechó una rentabilidad promedio de 5.4% anual, mientras que Madero Marcos, en los ejercicios completos en que estuvo a cargo de la dirección general de Autlán, de 2004 a 2011, obtuvo una tasa casi tres veces mayor, de 15.5%.

Madero Marcos asumió la dirección en octubre de 2003 y se mantuvo hasta octubre de 2012. Posteriormente, el presidente del Consejo de Administración, José Antonio Rivero Larrea, asumió el cargo interinamente durante tres meses y, en enero de 2013, Autlán nombró a Maldonado Charles, quien ya contaba con experiencia como CEO en la industria acerera mexicana, en Grupo IMSA, de la empresa Ternium.

Madero Marcos había estado en el Consejo de Administración desde la adquisición de la Compañía Minera Autlán al gobierno mexicano, en la privatización de 1993. Cuando dejó la firma, era vicepresidente y accionista de Autlán, y vicepresidente de Grupo Ferrominero, que, en ese momento, poseía 75% de las acciones de Autlán. Hoy, el control lo tiene Autlán Holding, que posee 56% del capital y pertenece al presidente del consejo de Autlán, José Antonio Rivero Larrea (él posee 99.99% de Autlán Holding).

Una explicación de la amplia diferencia de 10 puntos de rentabilidad entre ambas gestiones puede estar en la variación del precio del manganeso. Los directivos que conducen las empresas productoras de mercancías o

commodities, como Autlán, tienen las manos atadas en este sentido: no pueden influir en los precios de venta.

Pero, en lo que sí tienen las manos libres y pueden influir es en los costos y, por eso mismo, en los márgenes y la rentabilidad. Sin embargo, en los márgenes, que se miden sobre ingresos, la gestión de Madero también fue mejor que la de Maldonado.

El margen bruto (ingresos menos costos de producción) de Minera Autlán en tiempos de Madero fue de 32% en promedio (2004-2011), mientras el de Maldonado fue casi nueve puntos porcentuales más bajo, de 23.4%. El margen operativo del primero fue de 18.6% durante su gestión, y el margen en la administración del actual CEO fue ocho puntos menor, de 10.3%. Por último, el margen neto de Madero fue de 9.6%, cinco puntos porcentuales más alto que el de Maldonado, cuya tasa fue de 4.5%.

Costos de producción

Uno de los factores que ayudan a Autlán a tener una rentabilidad mayor en las comparaciones internacionales es el costo de producción. Por cada 100 dólares vendidos, la empresa dirigida por Maldonado Charles usa 71 en costos de producción, mientras que el

top ten de los productores de ferroaleaciones necesita 74 dólares, cálculos correspondientes al promedio de los últimos tres años.

Afarak, por ejemplo, la empresa finlandesa más grande de Europa por ingresos que produce ferroaleaciones necesita cinco dólares más que Autlán para producirlas, y desembolsa 78 dólares. En la industria del acero, los costos de producción son incluso más altos y absorben 87% de los ingresos.

Ineficiencia administrativa

Un lado débil de Autlán es la gestión administrativa. En los gastos generales y de administración, utiliza 12 dólares por cada 100 que ingresan por ventas. La firma surcoreana Dongbu, comparable en tamaño con la minera mexicana (vende 444 millones de dólares, mdd, al año, frente a 414 millones en Autlán, según datos de 2018), por cada 100 dólares que recibe de las ventas gasta seis dólares, la mitad que Maldonado, es decir que es el doble de eficiente.

También hay que mencionar que la industria siderúrgica es, asimismo, más eficiente que Autlán, porque gasta 7.5 dólares, mientras que el promedio de las 10 empresas más grandes del sector es de sólo cinco dólares por cada 100 de ingresos.

Brasileños organizados

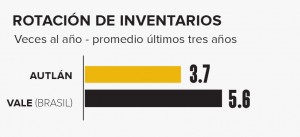

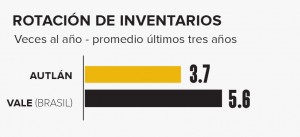

Una referencia comparativa obligada es la empresa brasileña Vale, la más grande del mundo por ingresos entre las mineras productoras de ferroaleaciones para el acero, con ingresos de 35,000 mdd al año. Su organización y logística en planta es ampliamente superior a la establecida por los dirigidos por Maldonado, si se mide con la rotación de inventarios.

Mientras la Minera Autlán rota solamente 3.7 veces al año sus inventarios totales, Vale lo hace 5.6 veces. Los 10 líderes mundiales también son más organizados: en promedio, su rotación de inventarios es de 4.8 veces.

La generación de efectivo

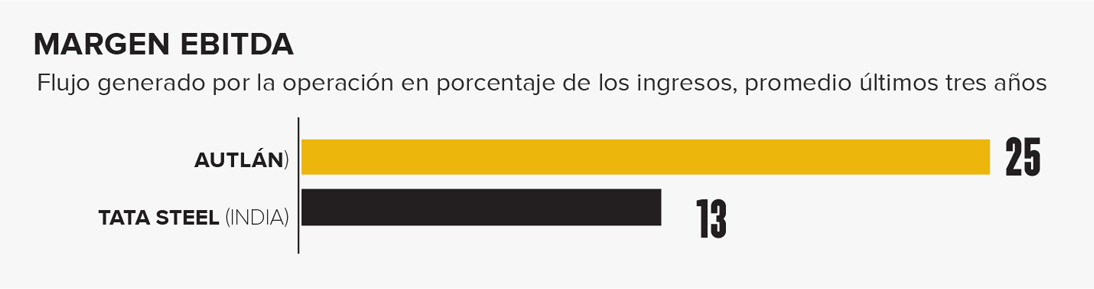

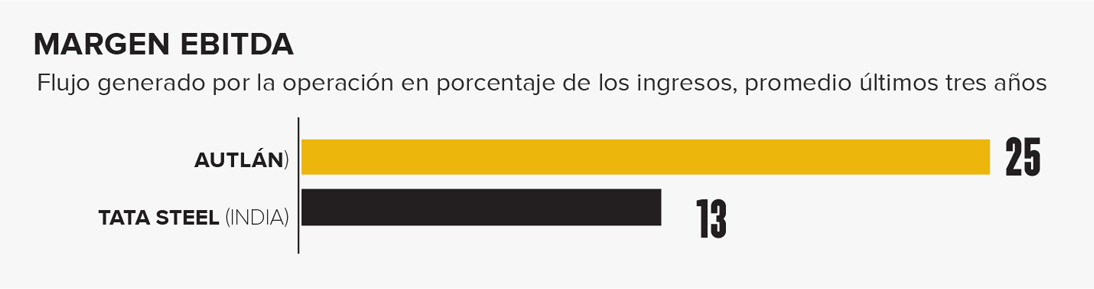

La empresa más grande del continente asiático en este sector es Tata Steel. Su operación genera un flujo de efectivo de 13% de los ingresos, ligeramente mayor al de la industria siderúrgica, que es de 12%. Una de las fortalezas de la empresa dirigida por Maldonado es su margen Ebitda, casi el doble que Tata Steel: 24.5%, que se compara también favorablemente frente al promedio del

top ten, de 17%.

En marzo pasado, para ratificar la calificación de un tramo de la deuda de Autlán, la agencia Fitch declaró que se basó en la buena rentabilidad y liquidez, y en el bajo apalancamiento. Sin embargo, la calificadora también ha señalado como una debilidad de la empresa su dependencia de un sólo producto, las ferroaleaciones de manganeso; y, para mejorar el rating, dice que es necesaria la diversificación que mitigue la volatilidad de la industria acerera.

Te puede interesar: Las concesiones mineras, observadas con lupa

Fuente: La información numérica y gráfica de este análisis fue elaborada con datos de S&P Capital IQ, de las bolsas y comisiones de valores y de los resúmenes de

Fuente: La información numérica y gráfica de este análisis fue elaborada con datos de S&P Capital IQ, de las bolsas y comisiones de valores y de los resúmenes de commodities

minerales del Servicio Geológico de Estados Unidos.

Por César Martínez Aznárez

El capital invertido en la Minera Autlán es el segundo más rentable entre los 10 productores con los mayores ingresos de su sector en el mundo, solamente detrás de lo invertido en el gigante brasileño Vale.

El rendimiento en la empresa mexicana es de 8.3%; por tanto, duplica a la rentabilidad de la industria siderúrgica mundial, de 4.6%, y es superior a la obtenida por los proveedores de ferroaleaciones (el nicho en donde opera Autlán), de 7.5%, según cálculos elaborados con datos de la agencia financiera S&P Capital IQ (tasa ROIC, retorno sobre el capital invertido).

Las cifras son promedios del trienio 2016-2018, un recurso usado para atenuar los resultados extraordinarios. Los productores de ferroaleaciones son proveedores de los fabricantes de acero, cuya industria es muy volátil y repercute en los resultados, por ejemplo, de Autlán, donde la producción principal es el mineral y las ferroaleaciones de manganeso, y cuyos ingresos y rentabilidad han sido, por ello, sumamente variables. La tendencia de la rentabilidad de Autlán, desde luego, está correlacionada con el precio del manganeso.

Óscar Maldonado es director general de la empresa desde comienzos de 2013 y, por lo tanto, aquellas comparaciones favorables con las referencias internacionales deben atribuirse a su gestión.

Sin embargo, usando también la rentabilidad del capital invertido como indicador, la comparación de la gestión de Maldonado con la del anterior director general, José Madero Marcos, no es favorable.

En este sentido, durante el sexenio 2013-2018, Maldonado cosechó una rentabilidad promedio de 5.4% anual, mientras que Madero Marcos, en los ejercicios completos en que estuvo a cargo de la dirección general de Autlán, de 2004 a 2011, obtuvo una tasa casi tres veces mayor, de 15.5%.

Madero Marcos asumió la dirección en octubre de 2003 y se mantuvo hasta octubre de 2012. Posteriormente, el presidente del Consejo de Administración, José Antonio Rivero Larrea, asumió el cargo interinamente durante tres meses y, en enero de 2013, Autlán nombró a Maldonado Charles, quien ya contaba con experiencia como CEO en la industria acerera mexicana, en Grupo IMSA, de la empresa Ternium.

Por César Martínez Aznárez

El capital invertido en la Minera Autlán es el segundo más rentable entre los 10 productores con los mayores ingresos de su sector en el mundo, solamente detrás de lo invertido en el gigante brasileño Vale.

El rendimiento en la empresa mexicana es de 8.3%; por tanto, duplica a la rentabilidad de la industria siderúrgica mundial, de 4.6%, y es superior a la obtenida por los proveedores de ferroaleaciones (el nicho en donde opera Autlán), de 7.5%, según cálculos elaborados con datos de la agencia financiera S&P Capital IQ (tasa ROIC, retorno sobre el capital invertido).

Las cifras son promedios del trienio 2016-2018, un recurso usado para atenuar los resultados extraordinarios. Los productores de ferroaleaciones son proveedores de los fabricantes de acero, cuya industria es muy volátil y repercute en los resultados, por ejemplo, de Autlán, donde la producción principal es el mineral y las ferroaleaciones de manganeso, y cuyos ingresos y rentabilidad han sido, por ello, sumamente variables. La tendencia de la rentabilidad de Autlán, desde luego, está correlacionada con el precio del manganeso.

Óscar Maldonado es director general de la empresa desde comienzos de 2013 y, por lo tanto, aquellas comparaciones favorables con las referencias internacionales deben atribuirse a su gestión.

Sin embargo, usando también la rentabilidad del capital invertido como indicador, la comparación de la gestión de Maldonado con la del anterior director general, José Madero Marcos, no es favorable.

En este sentido, durante el sexenio 2013-2018, Maldonado cosechó una rentabilidad promedio de 5.4% anual, mientras que Madero Marcos, en los ejercicios completos en que estuvo a cargo de la dirección general de Autlán, de 2004 a 2011, obtuvo una tasa casi tres veces mayor, de 15.5%.

Madero Marcos asumió la dirección en octubre de 2003 y se mantuvo hasta octubre de 2012. Posteriormente, el presidente del Consejo de Administración, José Antonio Rivero Larrea, asumió el cargo interinamente durante tres meses y, en enero de 2013, Autlán nombró a Maldonado Charles, quien ya contaba con experiencia como CEO en la industria acerera mexicana, en Grupo IMSA, de la empresa Ternium.

Madero Marcos había estado en el Consejo de Administración desde la adquisición de la Compañía Minera Autlán al gobierno mexicano, en la privatización de 1993. Cuando dejó la firma, era vicepresidente y accionista de Autlán, y vicepresidente de Grupo Ferrominero, que, en ese momento, poseía 75% de las acciones de Autlán. Hoy, el control lo tiene Autlán Holding, que posee 56% del capital y pertenece al presidente del consejo de Autlán, José Antonio Rivero Larrea (él posee 99.99% de Autlán Holding).

Una explicación de la amplia diferencia de 10 puntos de rentabilidad entre ambas gestiones puede estar en la variación del precio del manganeso. Los directivos que conducen las empresas productoras de mercancías o commodities, como Autlán, tienen las manos atadas en este sentido: no pueden influir en los precios de venta.

Pero, en lo que sí tienen las manos libres y pueden influir es en los costos y, por eso mismo, en los márgenes y la rentabilidad. Sin embargo, en los márgenes, que se miden sobre ingresos, la gestión de Madero también fue mejor que la de Maldonado.

El margen bruto (ingresos menos costos de producción) de Minera Autlán en tiempos de Madero fue de 32% en promedio (2004-2011), mientras el de Maldonado fue casi nueve puntos porcentuales más bajo, de 23.4%. El margen operativo del primero fue de 18.6% durante su gestión, y el margen en la administración del actual CEO fue ocho puntos menor, de 10.3%. Por último, el margen neto de Madero fue de 9.6%, cinco puntos porcentuales más alto que el de Maldonado, cuya tasa fue de 4.5%.

Costos de producción

Uno de los factores que ayudan a Autlán a tener una rentabilidad mayor en las comparaciones internacionales es el costo de producción. Por cada 100 dólares vendidos, la empresa dirigida por Maldonado Charles usa 71 en costos de producción, mientras que el top ten de los productores de ferroaleaciones necesita 74 dólares, cálculos correspondientes al promedio de los últimos tres años.

Madero Marcos había estado en el Consejo de Administración desde la adquisición de la Compañía Minera Autlán al gobierno mexicano, en la privatización de 1993. Cuando dejó la firma, era vicepresidente y accionista de Autlán, y vicepresidente de Grupo Ferrominero, que, en ese momento, poseía 75% de las acciones de Autlán. Hoy, el control lo tiene Autlán Holding, que posee 56% del capital y pertenece al presidente del consejo de Autlán, José Antonio Rivero Larrea (él posee 99.99% de Autlán Holding).

Una explicación de la amplia diferencia de 10 puntos de rentabilidad entre ambas gestiones puede estar en la variación del precio del manganeso. Los directivos que conducen las empresas productoras de mercancías o commodities, como Autlán, tienen las manos atadas en este sentido: no pueden influir en los precios de venta.

Pero, en lo que sí tienen las manos libres y pueden influir es en los costos y, por eso mismo, en los márgenes y la rentabilidad. Sin embargo, en los márgenes, que se miden sobre ingresos, la gestión de Madero también fue mejor que la de Maldonado.

El margen bruto (ingresos menos costos de producción) de Minera Autlán en tiempos de Madero fue de 32% en promedio (2004-2011), mientras el de Maldonado fue casi nueve puntos porcentuales más bajo, de 23.4%. El margen operativo del primero fue de 18.6% durante su gestión, y el margen en la administración del actual CEO fue ocho puntos menor, de 10.3%. Por último, el margen neto de Madero fue de 9.6%, cinco puntos porcentuales más alto que el de Maldonado, cuya tasa fue de 4.5%.

Costos de producción

Uno de los factores que ayudan a Autlán a tener una rentabilidad mayor en las comparaciones internacionales es el costo de producción. Por cada 100 dólares vendidos, la empresa dirigida por Maldonado Charles usa 71 en costos de producción, mientras que el top ten de los productores de ferroaleaciones necesita 74 dólares, cálculos correspondientes al promedio de los últimos tres años.

Afarak, por ejemplo, la empresa finlandesa más grande de Europa por ingresos que produce ferroaleaciones necesita cinco dólares más que Autlán para producirlas, y desembolsa 78 dólares. En la industria del acero, los costos de producción son incluso más altos y absorben 87% de los ingresos.

Ineficiencia administrativa

Un lado débil de Autlán es la gestión administrativa. En los gastos generales y de administración, utiliza 12 dólares por cada 100 que ingresan por ventas. La firma surcoreana Dongbu, comparable en tamaño con la minera mexicana (vende 444 millones de dólares, mdd, al año, frente a 414 millones en Autlán, según datos de 2018), por cada 100 dólares que recibe de las ventas gasta seis dólares, la mitad que Maldonado, es decir que es el doble de eficiente.

También hay que mencionar que la industria siderúrgica es, asimismo, más eficiente que Autlán, porque gasta 7.5 dólares, mientras que el promedio de las 10 empresas más grandes del sector es de sólo cinco dólares por cada 100 de ingresos.

Brasileños organizados

Una referencia comparativa obligada es la empresa brasileña Vale, la más grande del mundo por ingresos entre las mineras productoras de ferroaleaciones para el acero, con ingresos de 35,000 mdd al año. Su organización y logística en planta es ampliamente superior a la establecida por los dirigidos por Maldonado, si se mide con la rotación de inventarios.

Mientras la Minera Autlán rota solamente 3.7 veces al año sus inventarios totales, Vale lo hace 5.6 veces. Los 10 líderes mundiales también son más organizados: en promedio, su rotación de inventarios es de 4.8 veces.

La generación de efectivo

La empresa más grande del continente asiático en este sector es Tata Steel. Su operación genera un flujo de efectivo de 13% de los ingresos, ligeramente mayor al de la industria siderúrgica, que es de 12%. Una de las fortalezas de la empresa dirigida por Maldonado es su margen Ebitda, casi el doble que Tata Steel: 24.5%, que se compara también favorablemente frente al promedio del top ten, de 17%.

En marzo pasado, para ratificar la calificación de un tramo de la deuda de Autlán, la agencia Fitch declaró que se basó en la buena rentabilidad y liquidez, y en el bajo apalancamiento. Sin embargo, la calificadora también ha señalado como una debilidad de la empresa su dependencia de un sólo producto, las ferroaleaciones de manganeso; y, para mejorar el rating, dice que es necesaria la diversificación que mitigue la volatilidad de la industria acerera.

Te puede interesar: Las concesiones mineras, observadas con lupa

Afarak, por ejemplo, la empresa finlandesa más grande de Europa por ingresos que produce ferroaleaciones necesita cinco dólares más que Autlán para producirlas, y desembolsa 78 dólares. En la industria del acero, los costos de producción son incluso más altos y absorben 87% de los ingresos.

Ineficiencia administrativa

Un lado débil de Autlán es la gestión administrativa. En los gastos generales y de administración, utiliza 12 dólares por cada 100 que ingresan por ventas. La firma surcoreana Dongbu, comparable en tamaño con la minera mexicana (vende 444 millones de dólares, mdd, al año, frente a 414 millones en Autlán, según datos de 2018), por cada 100 dólares que recibe de las ventas gasta seis dólares, la mitad que Maldonado, es decir que es el doble de eficiente.

También hay que mencionar que la industria siderúrgica es, asimismo, más eficiente que Autlán, porque gasta 7.5 dólares, mientras que el promedio de las 10 empresas más grandes del sector es de sólo cinco dólares por cada 100 de ingresos.

Brasileños organizados

Una referencia comparativa obligada es la empresa brasileña Vale, la más grande del mundo por ingresos entre las mineras productoras de ferroaleaciones para el acero, con ingresos de 35,000 mdd al año. Su organización y logística en planta es ampliamente superior a la establecida por los dirigidos por Maldonado, si se mide con la rotación de inventarios.

Mientras la Minera Autlán rota solamente 3.7 veces al año sus inventarios totales, Vale lo hace 5.6 veces. Los 10 líderes mundiales también son más organizados: en promedio, su rotación de inventarios es de 4.8 veces.

La generación de efectivo

La empresa más grande del continente asiático en este sector es Tata Steel. Su operación genera un flujo de efectivo de 13% de los ingresos, ligeramente mayor al de la industria siderúrgica, que es de 12%. Una de las fortalezas de la empresa dirigida por Maldonado es su margen Ebitda, casi el doble que Tata Steel: 24.5%, que se compara también favorablemente frente al promedio del top ten, de 17%.

En marzo pasado, para ratificar la calificación de un tramo de la deuda de Autlán, la agencia Fitch declaró que se basó en la buena rentabilidad y liquidez, y en el bajo apalancamiento. Sin embargo, la calificadora también ha señalado como una debilidad de la empresa su dependencia de un sólo producto, las ferroaleaciones de manganeso; y, para mejorar el rating, dice que es necesaria la diversificación que mitigue la volatilidad de la industria acerera.

Te puede interesar: Las concesiones mineras, observadas con lupa

Fuente: La información numérica y gráfica de este análisis fue elaborada con datos de S&P Capital IQ, de las bolsas y comisiones de valores y de los resúmenes de commodities minerales del Servicio Geológico de Estados Unidos.

Fuente: La información numérica y gráfica de este análisis fue elaborada con datos de S&P Capital IQ, de las bolsas y comisiones de valores y de los resúmenes de commodities minerales del Servicio Geológico de Estados Unidos.