Disney cede para reducir presión antimonopolios tras compra de FoxLas concentraciones en el mercado de producción y distribución de contenidos audiovisuales pueden resultar en una disminución significativa de las alternativas disponibles en el mercado. Ello, debido a que una operación de fusión o adquisición de una empresa de tamaño y relevancia significativos por otra en condiciones similares puede alterar el equilibrio competitivo de un mercado. Tal es el caso de la concentración propuesta por The Walt Disney Company (Disney) mediante la adquisición de 21st Century Fox (Fox). Esta operación está próxima a concretarse y ha encendido las alertas de autoridades encargadas de la vigilancia de los mercados y la competencia alrededor del mundo, quienes han advertido ya los riesgos. Consecuentemente, han ordenado condicionar la operación al cumplimiento de medidas para prevenir el ejercicio de su peso en el mercado, en detrimento de sus consumidores y competidores.

Reacciones Regulatorias Internacionales: EU y Brasil

Estados Unidos fue el primer país en desarrollar un análisis sobre los efectos de esta eventual operación que integraría a dos empresas que producen bienes similares (integración horizontal) y que reduciría el número de competidores en el mercado. Igualmente ha sido el primero en condicionar la fusión. La División Antimonopolios del Departamento de Justicia reconoció que, en lo que respecta a contenidos deportivos “Los consumidores estadounidenses se han beneficiado de la competencia estrecha entre las programaciones deportivas de Fox y Disney que, al final, ha impedido un alza mayor en los precios de las suscripciones a Televisión por Cable”. Como resultado de las condiciones en que quedaría el mercado de programación deportiva en EU, el Departamento de Justicia decidió aprobar la compra, sujeta a la no inclusión de 22 cadenas y señales deportivas propiedad de Fox en la operación de compraventa, mismas que deberían ser vendidas a un postor aprobado por el mismo Departamento de Justicia. En América Latina, destacan el diagnóstico y opinión de la Superintendencia General del Consejo Administrativo de Defensa Económica (CADE) de Brasil, del pasado diciembre del 2018. Ahí se recomienda a la Corte competente que condicione la aprobación, sujeta a la aplicación de remedios preferiblemente estructurales (desinversión o venta) sobre los canales deportivos de Fox. El CADE determinó que, debido a los altos niveles de audiencia que alcanzan sus canales deportivos, la entidad resultante de la fusión ostentaría una posición de ventaja en este segmento, relativo a sus competidores. Esta circunstancia derivaría en efectos adversos para los distribuidores de sus contenidos, los cableoperadores, pero sobre todo generaría afectaciones a los consumidores. Todo, a pesar de que en Brasil, aún después de la fusión, existiría un gran programador (Globo) con mayor nivel de audiencia que podría competirle en el mismo mercado.Implicaciones para el mercado mexicano

En México, la concentración Disney-Fox se encuentra actualmente en revisión por el Instituto Federal de Telecomunicaciones (IFT), después de haber recibido el visto bueno de la Comisión Federal de Competencia Económica (Cofece). La transacción propuesta por Disney y Fox es de gran relevancia puesto que ambos participan en el mercado de televisión restringida como proveedores de contenido, específicamente a través de canales de programación lineal y plataformas de video bajo demanda por internet “Over-the-Top”. Al segmentar su oferta entre las dos empresas se manifiestan tres coincidencias: canales infantiles (5 señales), canales deportivos (7 señales) y Plataformas OTT (2 plataformas con contenido deportivo).Contenidos deportivos

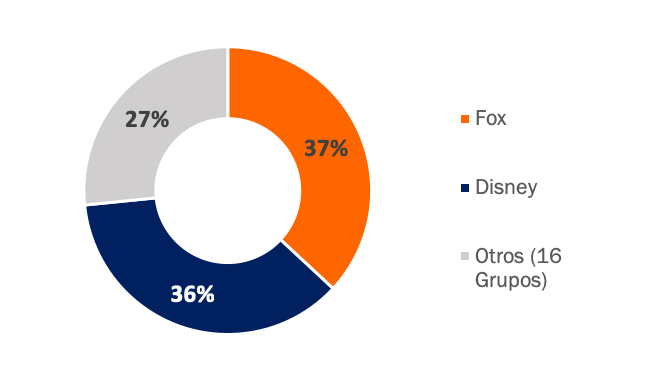

Efectivamente, los efectos potenciales de la operación sobre el panorama general de la TV de paga en México son preocupantes. Mas preocupantes aún son las perspectivas relativas a los contenidos deportivos. En nuestro país, los principales operadores de televisión restringida ofrecen un total de 48 canales de contenidos deportivos (SD+HD), de los cuales casi una tercera parte (31.2%) provienen de la dupla Disney-Fox. Sin embargo, el análisis no puede limitarse a un simple criterio de porcentajes absolutos, pues lo que las autoridades deben revisar, es el peso de los distintos canales en las preferencias de las audiencias. Estas no resultan comparables directamente entre sí, debido a sus importantes diferencias cuando son segmentadas por horarios, cobertura y programación, entre otros. Adicionalmente, la excedida influencia de estos prospectos de grupos de medios no se limita a su participación dentro del total de canales deportivos disponibles, sino que puede ser mejor representada por su participación dentro de las parrillas deportivas que los operadores ofrecen a los consumidores. El peso en el mercado de sus señales es tal que todos los paquetes comercializados por los principales operadores incluyen, como mínimo 2 señales deportivas de Fox y 2 de Disney. En promedio, los suscriptores de TV de paga obtienen 73.4% de sus canales deportivos por medio de las señales propiedad de Disney (36.5%) y Fox (36.9%).Parrilla Deportiva del Suscriptor Promedio: Participación por Grupo de Medios

Fuente: The Competitive Intelligence Unit con Información de Operadores

Afectaciones sobre el consumidor

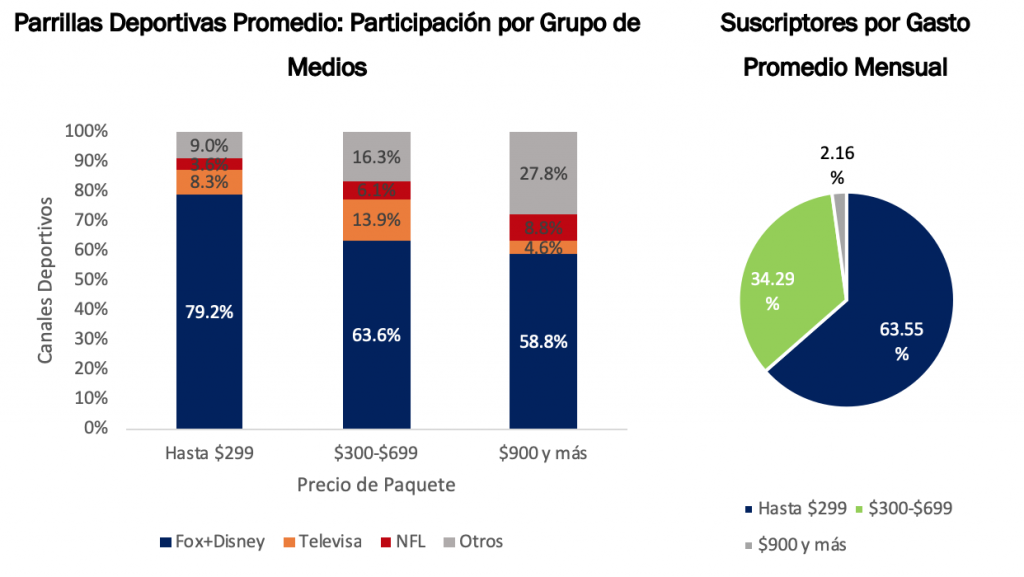

Con la finalidad de mantener la relevancia de la oferta de contenido que los operadores ponen a disposición de los consumidores y abonados, un eventual incremento en precios impuesto por la entidad resultante de la fusión implicaría un reordenamiento de las parrillas programáticas (disminución) o la transferencia de tal incremento al consumidor. Ambos escenarios, desgraciadamente, implican una pérdida en el bienestar del consumidor, ya sea por una reducción de su ingreso disponible o por la reducción de su canasta de consumo audiovisual. Más aún, un eventual ajuste en las condiciones comerciales de distribución de contenido deportivo afectaría principalmente a los suscriptores de menor poder adquisitivo. Actualmente, las señales deportivas propiedad de Disney y Fox se incluyen, principalmente en sus variantes de definición estándar, en todos los paquetes básicos ofrecidos por los principales operadores.

Fuente: The Competitive Intelligence Unit con Información de Operadores